Американские эмитенты: для чего козе баян?

Здравствуйте, Коллеги!

Прошу прощения за дублирование поста (https://smart-lab.ru/blog/634221.php). Похоже, что вопрос про казначейские акции не зашёл в пятницу вечером, поэтому я повторяю его, надеясь получить от Смарт-Лабовцев идеи зачем же всё-таки компании делают с собой этакое.

На днях я изучал финансовые показатели нового для меня американского эмитента – производителя телекоммуникационного оборудования с труднопроизносимым названием Ubiquiti (UI).

В первом приближении результаты эмитента за 1 квартал 2020 г. выглядят весьма достойно: рентабельность продаж составила 31 %, рост выручки к АППГ превысил 18% (и это в условиях пандемии!), а коэффициент текущей ликвидности на конец квартала превысил 2,7х.

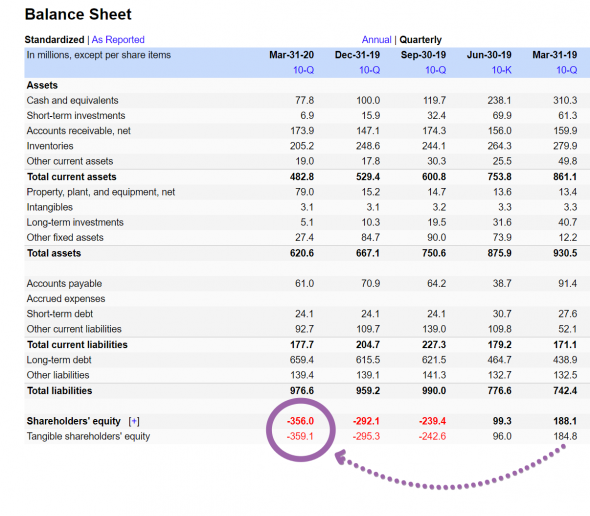

Однако, открыв пассив баланса я обнаружил, что собственный капитал компании глубоко отрицателен: при активах в $621M долгов у компании на $977M, то есть собственный капитал составляет минус $356M ( минус 57% от валюты баланса). Для сравнения: многострадальная российская Авиакомпания «ЮТэйр», шансы на спасение которой от банкротства стремятся к нулю (если не поможет государство), имеет отрицательный собственный капитал «всего» минус 47%.

Естественно, что после этого желание стать акционером Ubiquiti у меня быстро отпало. Тем не менее я решил разобраться, почему же сложилась такая ситуация с компанией, имеющей высокую маржинальность операционной деятельности.

Проанализировав динамику пассивов компании (см. рисунок ниже) я удивился ещё больше: год назад (31.03.2019) собственный капитал эмитента составлял относительно благополучные плюс $188M или (20% от валюты баланса), а за прошедшие 12 месяцев резко перешёл в область отрицательных значений.

Параллельно с этим возросли обязательства компании. В отчетности указывается, что основным займодателем является Wells Fargo. Это означает, что обязательства, отраженные в балансе – реально привлеченные кредиты (а не займы собственников, как это любят оформлять в российской практике). Кроме того, чистая прибыль компании за указанный период составила $417M. Спрашивается: где все эти деньги, Зин?

Из отчета компании следует, что денежные средства были направлены на проведение обратного выкупа собственных акций эмитента (buyback). В общей сложности за истекший год на обратный выкуп было направлено $700M (выкуплено около 6 млн. акций из 70 млн. акций, находящихся в обращении).

С одной стороны, это всё объясняет. Программы обратного выкупа акций сейчас проводят почти все эмитенты и особенно эти программы распространены на фондовом рынке США.

В то же время, я никак не могу взять в толк, зачем же после buyback погашать выкупленные акции (их также называют казначейскими) и обнулять свои чистые активы (или вовсе делать их отрицательным)?

Понятно, что во времена отрицательных процентных ставок и отрицательных цен на нефтяные фьючерсы, отрицательным собственным капиталом уже никого не удивишь (недавно эта тема уже затрагивалась на Смарт-Лабе).

И всё же, если я верно понимаю, экономическая целесообразность обратного выкупа акций состоит в разгоне котировок своих акций, а также перепродаже выкупленных акций в будущем (по более высоким ценам). Но зачем же их тогда погашать?

Коллеги, обращаюсь к Вам с убедительной просьбой: подскажите, кто знает, с какой целью компании преднамеренно погашают выкупленные в ходе buyback акции, благодаря чему их собственный капитал становится отрицательным?

Заранее благодарю за комментарии.

VladMih19 июля 2020, 21:02Вы всё еще ищете логику на американском рынке? Мы идем к вам )+1

VladMih19 июля 2020, 21:02Вы всё еще ищете логику на американском рынке? Мы идем к вам )+1 eDoK19 июля 2020, 21:51Нас учили, что обратный выкуп используется для распределения свободных средств компании как альтернатива дивидендам когда у компании нет возможности использовать их для экономически обоснованного расширения производства/основного бизнеса. Считается, что акционерам лучше знать как эти средства инвестировать в другие бизнесы. Но зачем это делать в минус, то есть в долг — не понятно :)+4

eDoK19 июля 2020, 21:51Нас учили, что обратный выкуп используется для распределения свободных средств компании как альтернатива дивидендам когда у компании нет возможности использовать их для экономически обоснованного расширения производства/основного бизнеса. Считается, что акционерам лучше знать как эти средства инвестировать в другие бизнесы. Но зачем это делать в минус, то есть в долг — не понятно :)+4 BearEater19 июля 2020, 23:08думаю, по закону погашение казначейских акций обязательно. Если надо будет разместить — без пробоем выпустят новые акции, коли спрос будет.+1

BearEater19 июля 2020, 23:08думаю, по закону погашение казначейских акций обязательно. Если надо будет разместить — без пробоем выпустят новые акции, коли спрос будет.+1