Данные из ежегодника ВР воспринимаются теперь как новости из прошлой жизни

ВР недавно обновила свои статистические таблицы, прибавив данные за прошлый год. Там можно найти много интересного по динамике производства и потребления энергоносителей. Однако в результате терзающей мир пандемии обновленные недавно данные ВР выглядят как сборник архивов из прошлой жизни. Хотя основные тренды энергетики были, да и в дальнейшем будут оставаться очень медленными, но отсутствие резких поправок нынешнего года делает вышедшие данные как бы немного неактуальными.

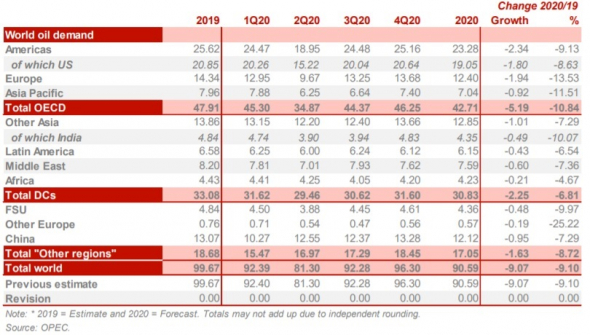

Действительно, COVID-19 внес существенные изменения в неторопливые энергетические тренды. Особенно резко снизились объемы потребления нефти во втором квартале. По предварительным оценкам ОПЕК общее потребление нефти в мире во втором квартале снизилось на 18 Мб/д. ОПЕК прогнозирует, что в среднем по итогам 2020 года снижение потребления нефти по сравнению с предыдущим годом составит около 9 Мб/д (или 9%).

Это очень большой откат и есть оценки с еще большим снижением суммарного сокращения потребления нефти. Но даже если это снижение потребления за год составит «только» 9 Мб/д, то это станет беспрецедентным годовым падением за полувековую историю и будет существенно большим снижением, чем в предыдущий сильный кризис 2008-2009 годов.

Резкое уменьшение потребления нефти привело где-то к добровольному, а где-то к вынужденному снижению добычи. Но, и в том, и другом случае, нефтяная отрасль сильно снижает объемы инвестиционных ресурсов, направляемых на развитие. По предварительным оценкам МЭА и нефтяных компаний объемы инвестиций в будущую добычу в 2020 году снизятся на 20-40%. Результатом такого обвала инвестиций станет долгосрочное снижение темпов роста добычи.

Ист. Данные ВР, оценки снижения в 2020 году

Аналогичные процессы происходят в газовой и угольной отраслях. Так, по газу снижение потребления привело к переизбытку предложения и сильному снижению цен. 25 июня в США фьючерсы на газ с поставкой в августе достигали отметки в $1,5 за миллион британских тепловых единиц (это менее $55 за 1000 м3), что примерно в полтора раза ниже уровней прошлого года. По таким ценам газ торговался лишь в 1995 году. Да и в Европе газ в июне продавался ниже $60 за 1000 м3. Это очень низкие цены, приближающие к границам нулевой рентабельности даже для Газпрома. Немного спасает газовиков то, что газ расходуется в основном для отопления и выработки электроэнергии, производство которой снизилось значительно меньше, чем потребление нефти, завязанное на катастрофически провалившийся транспорт. Тем не менее, и по углю и по газу в 2020 году тоже будет показано заметное торможение добычи. То есть можно констатировать, что COVID-19 уже привел к существенному сокращению глобальных энергорасходов, и внесет долгосрочные поправки в будущие энергобалансы.

Цена фьючерсного контракта на газ в США (NGQ20)

В результате произошедших в текущем году катаклизмов заметно изменятся и другие составляющие первичного использования энергии. Однако еще раз вспомним, что мировые энергобалансы изменяются достаточно медленно. И «бублик» использования человечеством первичных энергоносителей будет претерпевать лишь очень медленные изменения. Особенно это касается основной углеводородной триады – она как занимала в последние годы около 85% мирового энергобаланса, так и будет занимать в ближайшие годы примерно такую же долю.

Более динамичным в последние годы являлся рост использования энергии возобновляемых источников, которые сейчас стали дарить человечеству в 4,4 раза больше энергии, чем было десяток лет назад. Так, только по итогам 2019 года прирост выработки энергии из возобновляемых источников составил 13,3%. Понятно, что и в текущем году возобновляемые источники энергии (ВИЭ) вновь обещают стать наиболее динамичным компонентом и, даже с учетом просадки спроса, показать положительную динамику прироста.

Но сложившаяся ситуация может оказаться неприятной и для ВИЭ. Дело в том, что снизившиеся в текущем году цены нефти, газа и угля сделали их более привлекательными для потребителей. В результате конкурентоспособность возобновляемой энергетики в этом году будет снижаться. Кроме того охваченные кризисом государства будут иметь меньше возможностей для дотаций на возобновляемую энергетику. Так что в ближайшие год можно будет увидеть замедление уже привычных темпов роста установленных мощностей и выработки энергии возобновляемых источников.

В будущем новый возможный виток цен на углеводороды еще сможет дать ВИЭ новое дыхание, хотя итоговое потребление первичной энергии развитыми странами сейчас не только будет продолжать стагнировать, как это было в последние годы, но в 2020 году обещает показать весьма убедительное снижение. Однако тренды по росту мирового энергопотребления в последние годы во многом определялись развивающимися странами и в первую очередь Китаем. А Китай, как известно, успешно преодолевает последствия пандемии. Так что для него даже в 2020 году можно ждать продолжения наблюдавшегося в последние годы роста энергопотребления энергии.

(1 т.н.э. эквивалентна энергии, выделяющейся при сжигании одной тонны сырой нефти — 41,868 ГДж).

Совокупная численность населения 37 стран Организации экономического сотрудничества и развития ОЭСР (чуть больше «золотого миллиарда») составляет примерно столько же человек, как население Китая или Индии. Но среднедушевое потребление энергоносителей жителями Китая составляет 2,36 т.н.э. в год, то есть почти в 2 раза меньше, чем приходящиеся расходы на каждого жителя ОЭСР. А среднедушевое потребление Индии лишь 0,6 т.н.э. в год, что еще в 4 раза меньше, чем в Китае. Понятно, что когда Китайцы массово пересядут на автомобили, то в мире начнутся серьезные проблемы с дефицитом энергии. А на подходе еще Индия и другие развивающиеся страны. Так что причина для будущего долгосрочного роста цен энергоносителей остается более чем впечатляющей. А с учетом выросшего в 2020 году недофинансирования добывающих отраслей дефицит энергоносителей в ближайшие годы практически обеспечен. Кроме того, не стоит забывать, что вброшенная в мировую финансовую систему огромная ликвидность рано или поздно придет на товарные рынки и обернется инфляционной составляющей роста цен на товары.

Поэтому, несмотря на текущую слабость энергетической конъюнктуры, возможные (и ожидаемые) новые снижения цен в ближайшем будущем, на горизонте пары лет можно с большой уверенностью ждать роста цен энергоносителей и соответствующих этому изменения энергетических ландшафтов.

Олайвир Стокс10 июля 2020, 10:26энергии потребуется колоссально, не легко нефть добывать0

Олайвир Стокс10 июля 2020, 10:26энергии потребуется колоссально, не легко нефть добывать0