Анализ Intel: Сможет ли бегемот расправить крылья и взлететь?

Всем привет!

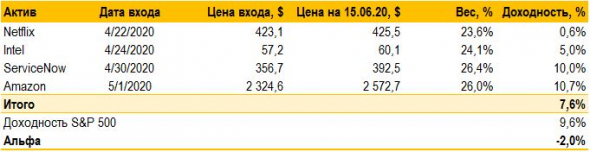

Несмотря на массовые распродажи на прошлой неделе, по итогам первой половины июня нам удалось сохранить статус-кво с точки зрения доходности потрефля и результата относительно S&P500. Но – цыплят будем считать по осени, наша задача обогнать бенчмарк на длинной дистанции.

По результатам 1 кв. 2020 мы включили в портфель следующие компании:

- Netflix

- Intel

- ServiceNow

- Amazon

Результаты портфеля представлены в таблице ниже:

Также сегодня мы хотели бы подробнее прокомментировать логику включения в наш портфель следующей компании по списку — Intel.

Анализ Intel: Сможет ли бегемот расправить крылья и взлететь?

Несмотря на то, что бычий рынок в США в 2010-2020 гг. вознес мультипликаторы многих технологических гигантов на заоблачные высоты, одну из старейших и крупнейших компаний в компьютерной индустрии инвесторы последние годы не баловали вниманием. Многолетние неудачи Intel в конкурентной борьбе с извечным соперником AMD дорого обошлись компании — даже на фоне бычьего рынка после кризиса 2008-2009 капитализации Intel (+190% с начала 2010 г.) всего лишь на скромные 27% опережает рост S&P 500 (+163%) и совершенно меркнет на фоне взрывного роста капитализации AMD (+474%).

Intel – один из самых недооцененных активов среди технологических компаний

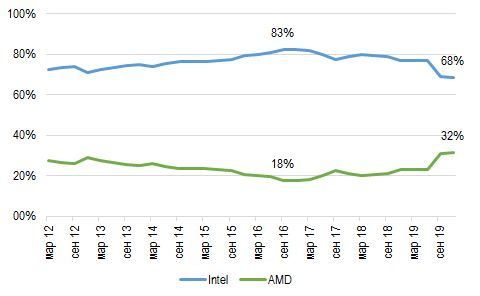

В 2017-2019 гг. Intel уступил AMD позиции на ряде ключевых рынков:

- Доля рынка х86 процессоров сократилась на 13,8% (с 82% на конец 2016 г. до 68% на март 2020 г.)

- AMD менее чем за 3 года перешла с 12- на 7-нанометровые процессоры, Intel до сих пор предлагает 10 нанометров

- Доля рынка серверных процессоров в Европе сократилась с 98,4% до 79,8% в 2019 г. (все потерянная доля перешла к AMD)

- В рейтинге от Amazon топ-10 самых популярных процессоров в мире подавляющее большинство занято чипами AMD

Ситуацию усугубили задержки с поставками (существенную часть заказов Intel был вынужден отдавать на аутсорсинг) и ошибки в ценовой политике.

Доля рынка x86 CPU Intel и AMD в 2012-2019

Источник: Statista

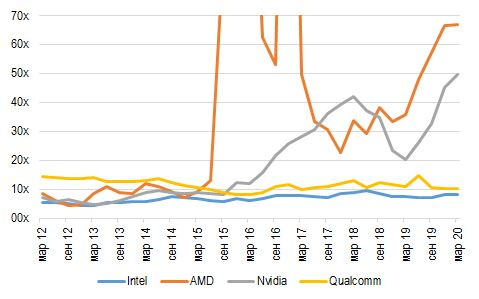

Но даже на фоне удручающих результатов на своем основном рынке разрыв между мультипликаторами Intel, AMD и NVidia остается колоссальным – если в 2012 г. компании торговались по EV/EBIDTA 4-5x, то в 2020 г. Intel торговался по 8x, AMD – 67x, а NVidia – 50x. Инвесторы высоко оценили колоссальные темпы роста AMD и закладывают в оценку компании дальнейший опережающий рост на ключевых рынках. Intel воспринимается как устойчивый, но неповоротливый гигант, от которого не ждут позитивных сюрпризов.

EV/EBITDA Intel и конкурентов в 2012-2019

Тем не менее, мы отмечаем, что помимо проблемного направления производства процессоров (доходы в сегменте PC-centric составляет 52% от общей выручки в 2019 г.) Intel развивает целый ряд направлений в сегменте Data-centric, которые могут позволить компании стать лидером на быстрорастущих рынках:

- Решения для дата-центров (33% выручки в 2019 г.) – доходы в сегменте облачных вычислений и обработки данных росли в среднем на 11% в 2016-2019 гг.

- Энергонезависимая память (6% выручки в 2019 г.) – развитие прорывной технологии Intel Optane позволило расти доходам в сегменте в среднем на 19% в 2016-2019 гг.

- Mobileye – решения в области систем помощи водителю и беспилотного транспорта (2.5% выручки в 2019 г.) на базе израильской компании Mobileye, приобретенной в 2018 г.

Результаты за 1 кв. 2020 г.: ускорение роста в ключевых сегментах

Выручка в 1 кв. 2020 г. взлетела на 23%, что существенно выше средних исторических темпов роста в 2015-2019 гг. в размере 5%. Важно отметить, что опережающие темпы роста продемонстрировали как ключевые сегменты, на которые приходится большая часть выручки (CCG, DCG), так и перспективные направления:

- Производство чипов (CCG) – рост на 14% y-o-y против среднего роста 4% в 2016-2019 гг.

- Решения для дата-центров (DCG) – рост на 43% y-o-y против среднего роста 11% в 2016-2019 гг.

- Энергонезависимая память (NSG) – рост на 46% y-o-y против среднего роста 19% в 2016-2019 гг.

- Mobileye – рост на 22% (без учета приобретения Moovit в начале 2020 г.)

EPS non-GAAP составил $1.45 (+51% y-o-y), значительно превзойдя ожидания аналитиков ($1.28).

Операционный денежный поток составил $6.2 млрд (+24% y-o-y), свободный денежный поток — $2.9 млрд (+76% y-o-y): рост выручки компании почти что пропорционально трансформируется в рост денежного потока.

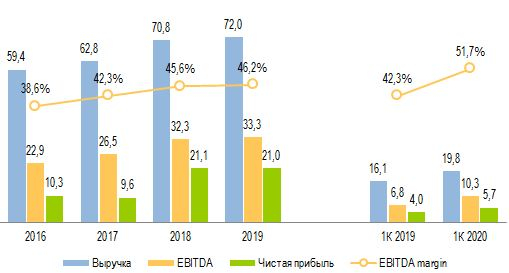

Финансовые результаты Intel в 2016 — 1К 2020

Источник: Capital IQ

Оценка: low risk & handsome reward

Стоимость любого традиционного бизнеса определяется 3 ключевыми факторами:

- Темпы роста

- Конвертация прибыли в денежный поток

- Структура капитала

В случае с Intel все три фактора позитивны: рост основных и перспективных направлений бизнеса ускорился, что транслировалось в рост денежного потока, при этом долговая нагрузка компании низкая (Долг/EBITDA 1.0х).

Ускорение роста на момент выхода отчетности за 1К 2020 не нашло отражения в оценке Intel: с одной стороны, акции компании просели на волне коронавирусных распродаж в марте, с другой – компания исторически была обделена вниманием инвесторов, которые ожидали более высоких темпов роста от AMD и NVidia.

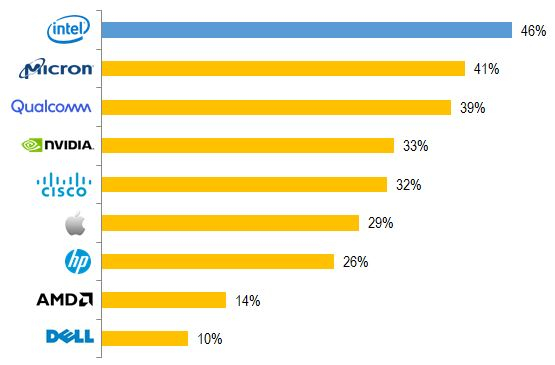

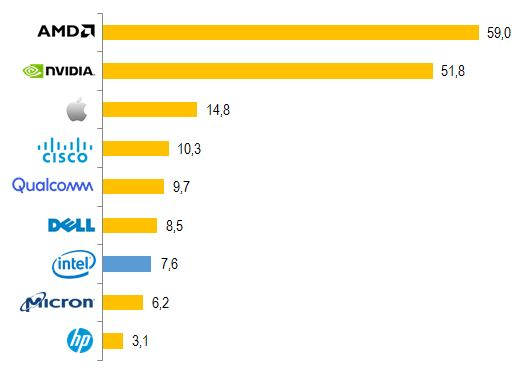

Обращаем внимание на еще одну аномалию – несмотря на то, что среди производителей полупроводников и компьютерной техники Intel обладает самой высокой рентабельностью по EBITDA, компания является аутсайдером по оценке EV/EBITDA – особенно на фоне прямых конкурентов AMD и NVidia.

Рент-ть по EBITDA производителей чипов и компьютерной техники в 2019

EV/EBITDA производителей чипов и компьютерной техники в 1К 2020

Источник: Capital IQ

Основные риски мы видим в сегменте CCG – Intel хронически теряет долю рынка в ключевом для себя направлении бизнеса. Постфактум (уже после включения компании в портфель) мы узнаем негативную новость о том, что Intel теряет часть бизнеса с Apple, т.к. яблочный гигант увеличивает собственное производство процессоров для Mac.

Определенное замедление может также ожидать в сегменте DCG по мере того, как будут сниматься ограничения, связанные с пандемией, и снижение дистанционной работы будет сокращать спрос на облачные услуги и решения для дата-центров.

Тем не менее, на наш взгляд, данные риски заложены в низкой относительной оценке Intel.

Выводы

- Intel – одна из самых недооцененных компаний среди американских технологических гигантов, главным образом за счет хронического ухудшения ситуации на основном рынке – производстве процессоров

- Результаты 1 кв. 2020 г. оказались очень сильными – как в основных направлениях бизнеса, так и в тех сегментах, которые будут определять будущее компании в среднесрочной перспективе

- Несмотря на риски некоторого замедления роста в 2020 г. мы считаем, что большая часть потенциальных апсайдов еще не заложена в стоимости компании

В результате по итогам отчетности за 1 кв. 2020 г. мы решили включить Intel в портфель, доля на момент входа составила 25%. Мы ожидаем сильные результаты за 2 кв. 2020 г. и корректировку относительной оценки компании в сторону основных конкурентов.

Сохраняйте хладнокровие и инвестируйте!