Результаты портфеля во 2 кв. 2020 г. - промежуточные итоги. Анализ Netflix

Всем привет!

Мы решили подхватить эстафету и подвести промежуточные результаты нашего портфеля на конец мая. Наша стратегия основана на покупках по итогам квартальных отчетов американских акций из S&P 500 и NASDAQкапитализацией более $10 млрд. Сделки совершаются на исходе первого часа сессии в первый торговый день после публикации отчетности, распределение бумаг в портфеле приблизительно равномерное.

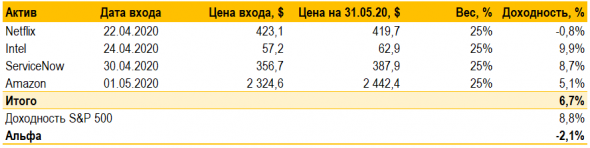

По результатам 1 кв. 2020 мы включили в портфель следующие компании:

- Netflix

- Intel

- ServiceNow

- Amazon

В ближайший месяц мы постараемся подробно прокомментировать, чем мы руководствовались, включая в портфель каждую из бумаг. Далее планируем публиковать результаты нашего инвестанализа в режиме реального времени, т.е. в ближайшие дни после выхода отчетности. Сегодня же начнем с самого интересного – с разбора полетов по наименее удачному решению, с анализа Netflix.

Инвестиционный анализ Netflix

Очевидно, Netflix стала одним из ключевых бенифициаров пандемии – в режиме самоизоляции за неимением других развлечений миллионы пользователей засели за сериальчики. В условиях карантина ускорились темпы cord-cutting’a(отказа от услуг традиционного платного ТВ). Мы ожидали, что Netflixспособен извлечь из сложившейся ситуации наибольшую выгоду благодаря сочетанию следующих факторов:

- Самый низкий churnrateсреди ОТТ-сервисов (9% против 25% у AmazonPrimeVideoи 36% у Hulu)

- Сильный позиции с точки зрения ценообразования (повышение стоимости подписки на $2 до $12,99 не привело к замедлению роста подписчиков)

- Уникальное конкурентное положение единственного стримингового сервиса, ориентированного практически на любую демографическую категорию пользователей

Результаты Netflix за 1 кв. 2020

Тем не менее, результаты 1 кв. оказались противоречивыми:

- Компания отчиталась об огромном росте числа подписчиков (+15,8 млн против +8,0 млн по консенсус-прогнозу) в результате введения самоизоляции в большинстве стран в марте 2020 г.

- Выручка соответствовала ожиданиям аналитиков ($5,77 млрд vs$5,76 млрд), но чистая прибыль оказалась менее впечатляющей (EPS$1,57 на 2% ниже консенсуса $1,61)

- Свободный денежный поток впервые c3 кв. 2014 г. оказался положительным ($260 млн), т.к. затраты на производство контента отложены из-за приостановки кинопроизводства по всему миру

В послании к акционерам менеджмент подчеркивает, что перспективы на 2020 г. Крайне неопределенные (ожидаемый рост подписчиков +7,5 млн во 2 кв. 2020 г. охарактеризовали как «угадайку»). Менеджмент также ожидает замедление прироста подписчиков по мере смягчения режима карантина.

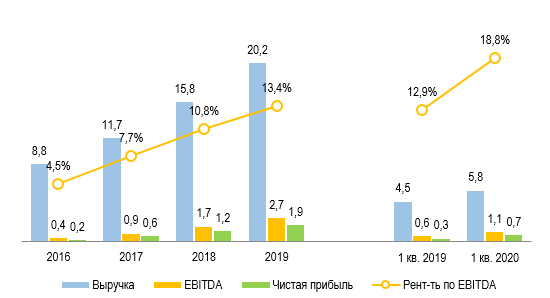

Финансовые результаты Netflix в 2016 — 1 кв. 2020

Влияние COVID-19

Менеджмент выделяет следующие последствия кризиса, связанного с пандемией:

- Ускорение роста числа подписчиков из-за самоизоляции (+15,8 млн новых платных подписчиков в 1 кв. 2020, +80% год-к-году). Ключевой вопрос – как повлияет этот взрывной рост на финансовые результаты? Несмотря на то, что рост подписчиков в 2 раза превзошел ожидания аналитиков, выручка совпала с консенсусом, а EPS оказался ниже. Скорее всего, дело во временном лаге – карантин в большинстве стран ввели только в конце 1 кв., и полноценное влияние роста подписчиков мы увидим только по итогам 2 кв.

- Негативное влияние сильного доллара на международную выручку. В 1 кв. 2020 доллар дорожал к мировой корзине валют, что сказалось на международных доходах (например, в Бразилии стандартная подписка стоит R$33 или около $8.5 по курсу в 2019 г. В 1 кв. 2020 из-за укрепления доллара цена составила $6.5, т.е. Netflix недосчитался 25% выручки из Бразилии).

- Остановка производства контента. Из-за карантина съемки по всему миру приостановились и инвестиции в производство контента перенеслись на будущие периоды. Дефицит нового уникального контента может сказаться на удовлетворенности пользователей во 2П 2020 г., но обширная библиотека и возможность показала партнерского контента может сгладить негативный эффект.

Оценка: основные драйверы стоимости в зоне риска

Стоимость любого традиционного бизнеса определяется 3 ключевыми факторами:

- Темпы роста

- Конвертация прибыли в денежный поток

- Структура капитала

Если долговая нагрузка Netflixпока не вызывает больших опасений, то поддержание высоких темпов роста и способность компании конвертировать рост выручки и EBITDA в положительный денежный поток – под большим вопросом.

Высокие темпы роста

Инвесторы готовы оценивать ОТТ-сервисы по высоким мультипликаторам до тех пор, пока верят в высокие темпы роста бизнеса в будущем и закладывают в оценку disruption-сценарий – что рано или поздно большинство пользователей откажутся от традиционного платного ТВ и ОТТ станут основными бенефициарами нового огромного рынка (аналогичная идея заложена в высоких мультах Tesla– инвесторы делают ставку на то, что в будущем Teslaстанет основным выгодоприобретателем повсеместного перехода на электрокары).

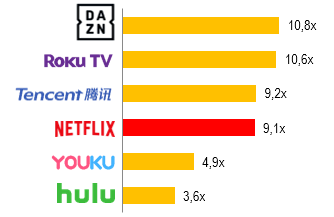

На графике ниже видно, что EV/Выручка Netflix соответствует оценке других ОТТ-платформ:

Оценка крупнейших ОТТ-сервисов по EV/Выручка

Однако дальнейшие высокие темпы роста под вопросом:

1. Темпы роста предположительно будут снижаться после снятия карантина за счет следующих факторов:

- Снижение доходов населения

- Перенасыщение просмотром видео за время самоизоляции

- Возможный дефицит новых потенциальных подписчиков (если человек не стал пользователем Netflix даже на карантине, вряд ли он станет им в обозримом будущем)

2. Дефицит нового контента из-за приостановки съемок затрудняет удержание пользователей без нового эксклюзивного контента

3. КонкуренциясредиОТТ-сервисовусиливается:

- С Netflixконкурируют сильные существующие (Hulu) и новые (Disney+, HBOMax) игроки на рынке (на дату анализа мы еще не знали, что запуск HBOMax от WarnerMediaв мае с треском провалится).

- Рост конкуренции оказывает давление как на темпы роста подписчиков, так и на цены. Например, подписка на новый сервис Disney стоит $7 в месяц — почти вдвое меньше стандартного тарифного плана Netflix – и представляется бесплатно для абонентов безлимитных тарифных планов Verizon.

Положительный денежный поток

Оценка Netflixпо EV/Выручка 9x также предполагает способность генерировать положительный денежный поток для акционеров. Но пока что компания сжигает кэш (~$3 млрд в год) на производство оригинального контента ради поддержания высоких темпов роста и лидерского положения на рынке.

Эксклюзивный контент – ключевое конкурентное преимущество для ОТТ-сервисов, поэтому большинство игроков инвестируют огромные суммы в производство собственного контента (Disneyпланировал потратить на производство контента $23 млрд в 2020 г., а в 2019 г. Primeпотратил $7 млрд, AppleTV — $6 млрд, Peacock (сервис Comcast) озвучивал планы потратить $2 млрд в следущие 2 года после запуска в 2020 г.).

Высокие мультипликаторы Netflix отражают веру инвесторов в то, что компания за счет эффекта масштаба и лидерского положения на рынке сможет генерировать положительный денежный поток. Однако произойдет это явно не в ближайшие кварталы.

Выводы

- Netflix – безусловно, один из бенефициаров пандемии и карантина по всему миру, а также ускоряющихся структурных изменений в медиаиндустрии (отказ от платного ТВ, переход на дистанционную работу из дома и т.д.)

- Результаты 1 кв. 2020 г. оказались противоречивыми – несмотря на взрывной рост подписчкиов EPSоказался хуже консенсуса

- Основные драйверы высоких мультипликаторов Netflix – высокие темпы роста и способность генерировать положительный денежный поток – вызывают опасение в среднесрочной перспективе

В результате по итогам отчетности за 1 кв. 2020 г. мы решили сохранить Netflixв портфеле, сократив его долю с 33% до 25%. Мы ожидаем сильные результаты за 2 кв. 2020 г., после чего, скорее всего, мы закроем позицию.

Сохраняйте хладнокровие и инвестируйте!