Как сохранить капитал? Ч.2 Диверсификация

Что мы знаем о будущем? Объективно мы знаем только одно – мы не можем его предсказать. Любой анализ, который мы делаем, работает лишь в категориях больше\меньше. Поэтому мы не можем взять какой-либо один актив или класс активов и вложить туда все свои деньги (поэтому и не существует единого ответа на вопрос, в чем держать свои сбережения).

И тут на помощь приходит диверсификация. Я думаю, что все из вас слышали о ней, и каждый понимает, что означает это слово. Если коротко, диверсификация — это распределения капитала среди активов, которые в меньшей степени зависят друг от друга, а их стоимость слабо скоррелирована. Суть диверсификации в том, что в случае падения стоимости одного актива, это падение полностью либо частично, компенсируется ростом стоимости других активов. И если все активы в портфеле имеют долгосрочный тренд на рост цен, то это позволяет значительно снизить риск портфеля, при этом сохранив приемлемый уровень доходности.

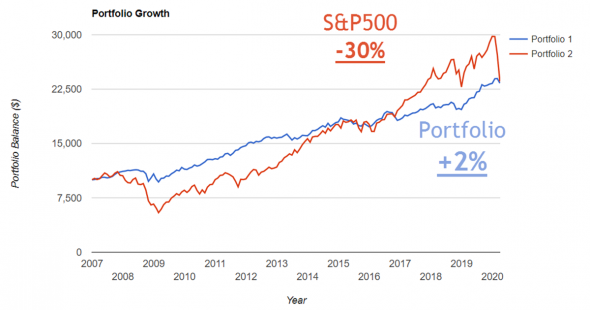

Самым простом примером может служить «Всепогодный портфель Рэя Далио» в сравнении с SP500:

И в теории, это выглядит просто. И очень просто выглядит по истории. На исторических данных мы легко соберем идеальный портфель, распределив капитал таким образом, что получим минимальный риск и максимальную доходность. Но проблема в том, что характеристики активов не перманентны, и постоянно меняются. Меняется волатильность, доходность и даже корреляция. При определенных условиях некоррелируемые инструменты начинают двигаться синхронно, что увеличивает риск портфеля и снижает его доходность (т.к. чаще всего такие расхождения связаны с негативными форс мажорами).

Так как же выбрать активы в свой портфель? Это настолько спорный вопрос, на который нет однозначного ответа. Есть исследования, где выбранные случайным образом акции обезьяной, в конечном счете, показывали лучший перформанс, чем результаты фондов с десятками аналитиков и управляющих на борту. Есть англоязычный блогер, который пошел по этому пути и выбирает акции себе в портфель, просто метая карты (вместо дротиков) в названия компаний, которые висят на стене, и вроде как показывает неплохую доходность.

Так стоит ли купить обезьяну, вместо услуг инвестиционного консультанта? Глядя на некоторых представителей (или тех, кто хочет ими быть) этой профессии, хочется ответить утвердительно. Но если, по каким либо причинам, покупка обезьяны вас не интересует, то вот что нужно знать про диверсификацию. Прежде чем распределять капитал, вы должны понимать:

a) Какие инвестиционные цели вы преследуете

b) Какие риски хотите снизить

Ответы на эти вопросы и дают понимание о наилучшей (для вас) структуре инвестиционного портфеля.

Но есть и альтернативные мнения на счет диверсификации, причем от людей, сделавших миллиарды на инвестициях.

Чарли Мангер, правая рука Уоррена Баффета и его главный бизнес партнер. Состояние около 2млрд$. По его мнению, ваши инвестиции должны находиться в области ваших компетенций. Нет смысла от диверсификации в те области и активы, где вы ничего не смыслите. К примеру, если вы ничего не понимаете в области фармакологии, то не стоит инвестировать в акции фармакологических компаний. Вместе с Баффетом они очень долго избегали инвестиций в технологический сектор, и не участвовали в буме доткомов в 2000-ых. За что, к слову, не однократно подвергались критике. Хотя после того, как пузырь сдулся, критиков сильно убавилось. На текущий момент личный портфель Мангера состоит из трех компаний: Berkshire Hathaway, Costco, Himalaya Capital. Первая и последняя, к слову, это фонды (в первом он и работает) которые уже диверсифицированы, но своему принципу инвестировать только в то, что понимаешь, Мангер не изменяет.

Джим Роджерс, главный партнер Сороса. На вопрос о том, как заработать много денег сказал, что вы вообще не должны быть диверсифицированы. Вы должны сделать глубокую экспертизу, найти компанию, которая сильно вырастит, и вложить в нее свои деньги. Так вы сможете разбогатеть. Но в решении задачи сохранения капитала, этот совет вряд ли сможет помочь.

Больше полезных материалов на эту тему и не только, в моем телеграм канале: https://t.me/veneracapital

SergeyJu11 мая 2020, 17:44Роджерс был партнером Сороса много ДЕСЯТИЛЕТИЙ тому назад.0

SergeyJu11 мая 2020, 17:44Роджерс был партнером Сороса много ДЕСЯТИЛЕТИЙ тому назад.0