Rolling returns

Еще один показатель, который интуитивно более понятен, но не используется. Обычно его используют в таблице и в процентах. Визуальное представление — наша идея, по крайней мере подобный способ представления нигде не встречался. Итак, описание:

Альтернативный метод анализа класса активов и стратегий.

Существует множество метрик для оценки активов и стратегий (St.Dev, Sharp, Sortino, alfa, beta, R2, Correlation и т.д.), используемых специалистами. Но абстрактные математические коэффициенты и переменные не всегда интуитивно понятны и поэтому не всегда используются для принятия взвешенного решения владельцами капитала.

Предлагаемый нами метод позволяет быстро и в интуитивно понятной форме анализировать как классы активов, так и стратегии.

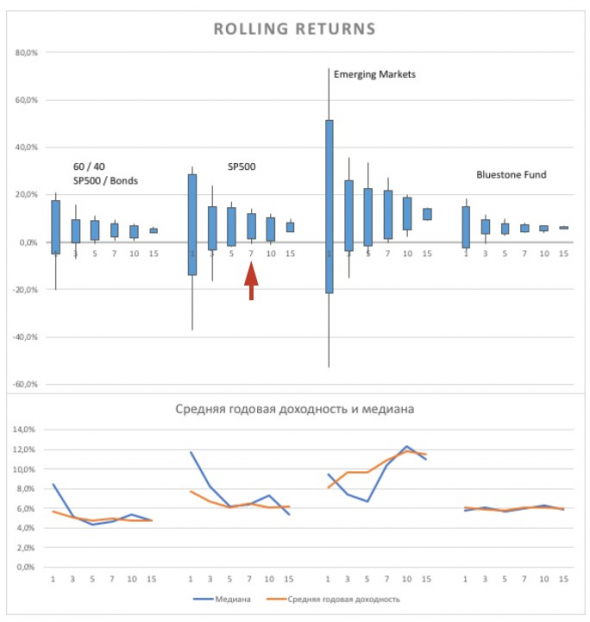

На рисунке представлены Rolling returns и Средние годовые доходности для 4 активов. Rolling returns — это доходности, которые были получены при инвестициях на 1, 3, 5, 7, 10 и 15 лет за 40 летнюю историю.

Каждый актив или стратегия имеет внутреннюю Среднюю годовую доходность, которую они вырабатывают на длинной дистанции. Чтобы получить эту доходность, владелец актива должен пройти через первоначальный период турбулентности. После чего Средняя доходность стабилизируется в относительно узком диапазоне.

Читается: При инвестиции в SP500 на 7 лет средняя годовая доходность будет попадать в диапазон 1,3—11,9% годовых (тело бара). В редких случаях (10% вероятности) — доходность попадет в диапазон 11,9—13,9% (верхняя тень бара) или -0,7—1,3% (нижняя тень бара). Средняя годовая доходность — 6,5% годовых (ориентир, если проинвестированы все периоды). Медиана — 6,4% (ориентир, если проинвестированы избирательно часть периодов).

Суть: То, что мы получаем от актива удерживая постоянно — Средняя годовая доходность. Как мы это получаем, через что нам нужно пройти — Rolling returns. То, что мы получаем, если не будем находится в активе постоянно — Медиана. «Фактор удачи» — размах первого бара. Чувствительность к движению капитала — спред между Средней годовой доходностью и Медианой.

Полная версия тут: https://blackpointcap.com/documents/Capital%20Review.pdf

Но мало кому удается пересечь эту черту, потому-что, где заканчивается зона дискомфорта для большинства, начинается зона дискомфорта для меньшинства. Очень сильно надо постараться, чтобы пересечь эту грань, отрываясь от информационного, эмоционального и шумового болота. Скажу честно, за все время мне удавалось это, около пяти раз. Ощущения такое, как будто ты уловил звуковой диапазон рынка. Но всякий раз преодолевая эту черту, сталкивался с самим собой. Да, наверное у каждого трейдера существует «болевой порог», но не каждый его испытывает. Я наверное один из не многих дураков, который всегда искал эту грань. Молодо-зелено, последние два года, я смотрю на это по другому, но возможности уже не те, что были ранее. Смотрю на историю торговли и понимаю то, что только через пять лет осознал, что боролся с самим собой. Не знаю зачем написал, может быть потому что мне показалось, что я понял суть Вашего поста или по смыслу находятся где-то рядом. Да, для поправки, торгую всегда на старших ТФ. Пипсовка, скальрперство, мартин, лесенки, усрединения-это не мое.

1. инвестирование в нефть на 1-2-5-10-20 лет с текущих уровней с минимальными издержками.

2. исключение риска ухода цены в минус «фиг знает куда за очень короткое время».