Репликация индекса Московской биржи дивидендными бумагами

Существует два типа инвестирования в акции – это активная и пассивная стратегия. Различия между двумя подходами обуславливаются отношением к гипотезе об эффективном рынке, которую сформулировал нобелевский лауреат по экономике Ю. Фама. Согласно теории эффективного рынка все акции справедливо оценены, поскольку включают всю доступную информацию.

Пассивные инвесторы, основываясь на теории эффективного рынка, считают, что в акциях относительно рынка отсутствует премия. Поэтому рынок обогнать нельзя, можно только следовать в его фарватере.

Активные инвесторы уверены, что премия к рынку существует, что рынок неэффективен и потому можно найти перекупленные и перепроданные акции. К сожалению, среди активных инвесторов 90% теряют свои деньги. Это обуславливаются и высокими комиссионными издержками, и ошибками в прогнозах.

Пассивные инвесторы играют «в долгую», основываясь на том, что индексы в долгосрочном периоде будут расти. Эта вера базируется на том, что уже двести лет фондовый рынок растет. Рост фондового рынка поддерживают многие факторы, например, развитие экономики, инфляция, рост денежной базы. Допустим, если купить индекс S&P500 и продать его через 20 лет, то у вас не будет ни одной убыточной сделки.

Анализируя статистку, активные фонды в долгосрочном периоде не могут обогнать индексы, это происходит как в России, так и зарубежном.

В России самый известный индекс – МосБиржи (iMOEX). Посмотреть описание можно на официальном сайте биржи [2]. В настоящее время в индекс входит 39 акций. Индекс строится так, чтобы отражать динамику капитализации рынка.

При всех плюсах инвестирования в индекс, есть и недостатки – в индексе есть компании, которые дешевеют и не платят дивидендов. Исторически инвестирование в индекс показывает лучшую доходность, однако для полного копирования индекса может потребоваться крупная сумма денег. Возможно мы не хотим иметь в портфели некоторые акции из индекса, но хотим, чтобы наш портфель был хорошо с коррелирован с индексом, для этого подберем веса акций в нашем портфеле, так чтобы среднеквадратичная ошибка с индексом Московской биржи была минимальной.

У данной задачи есть аналитическое решение в матричном виде:

где b – весовые коэффициенты;

Х – матрица стоимости акций;

Y – вектор значений индекса Московской биржи.

Рассмотрим пакет акций входящий в индекс Московской бирже и выплачивающий хорошие дивиденды.

Таблица

Предполагаемый пакет акций

Тип |

Акции |

Процент денежных средств |

MOEX |

Московская биржа |

16,806% |

LKOH |

«Лукойл» |

22,133% |

GAZP |

«Газпром» |

38,749% |

SNGSP |

Привилегированные акции «Сургутнефтегаза» |

8,313% |

SBER |

«Сбербанк» |

13,998% |

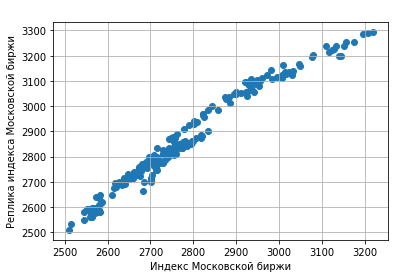

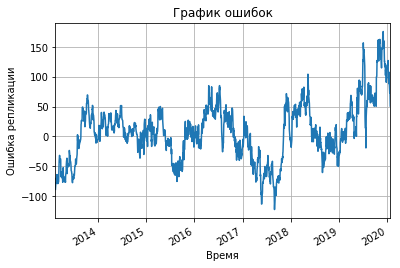

Посмотрим исторические расхождения нашего портфеля и индекса Московской биржи

Q-Q график наш портфель / индекс Московской биржи

Из приведенных графиков видно, что наш пакет акций довольно хорошо экстраполирует значения индекса Московской биржи.

перетряхиваю раз в месяц или чаще.

всё что входит в индекс — в данный момент у меня нет.

вторая половина — шлак и спекуляции.

за индексом слежу краем глаза.

что я делаю не так?