10 января 2020, 14:02

Ищем алмазы в 3-м эшелоне

Отчетность Объединенной Вагоностроительной Корпорации (ОВК) за 1 полугодие 2019 года по МСФО. Вообще покупки любых машиностроительных отечественных компаний это сферический патриотизм\мазохизм в вакууме. Во всей отрасли я не нашел ни одной компании достойной внимания(возможно их нужно искать на внебирже.) Вот где системный кризис экономики и последствия оппортунистических решений власти проявляется ярче всего.

Эти и другие полезные материалы у нас в Telegram

В случае с ОВК на проблемы экономики страны накладывается перепроизводство конкретно в секторе вагонов (как всегда планы роста рынка оказались немножко слишком оптимистичными), высочайшая кредитная нагрузка, мутные схемы БОМПа, мутные схемы РЖД и конкретно компании 1520. Этот адский коктейль коррупции, откатов и некомпетентности и породил фантастическое чудо под названием ОВК. Просто представьте, что данная, в основном убыточная, компания когда-то входила в базу расчета индекса Мосбиржи! Масштаб махинаций и манипуляций поражает.

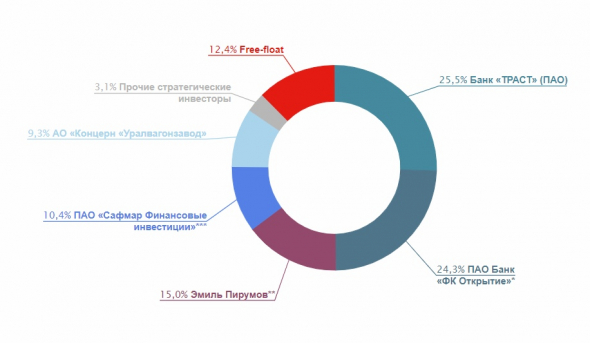

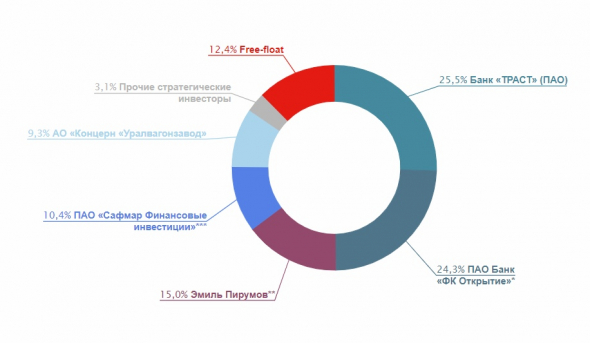

Но пузырь БОМПа жизнерадостно лопнул и был оплачен деньгами граждан страны, которой все завидуют. У компании несколько раз сменились собственники и в процессе многочисленных судебных процессов все пришло к тому, что основным акционером стало государство: самые большие пакеты в руках государственного Открытия и санируемого государством Траста. Кстати фантастический задерг котировок на бирже в начале 2019 года скорее всего как раз связан с многочисленными сменами собственников и прочими не рыночными действиями (но ЦБ на такое обычно не обращает внимания, тем более манипуляции проводились для дочернего Открытия) После него акции стабильно и уверенно сползают в течение всего года.

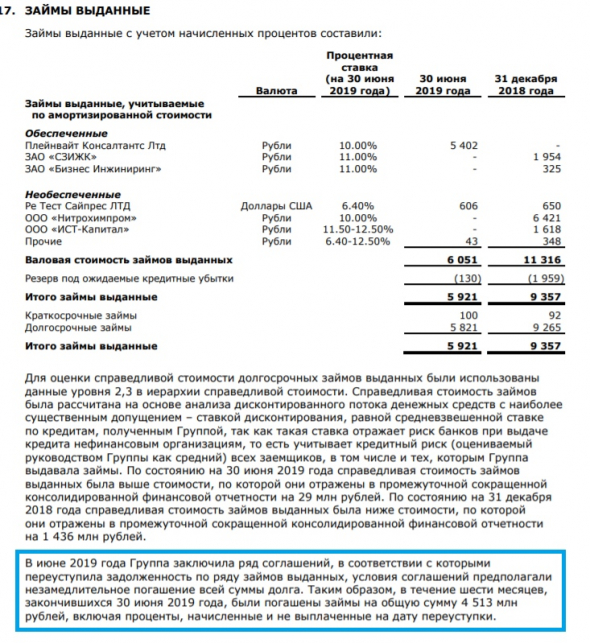

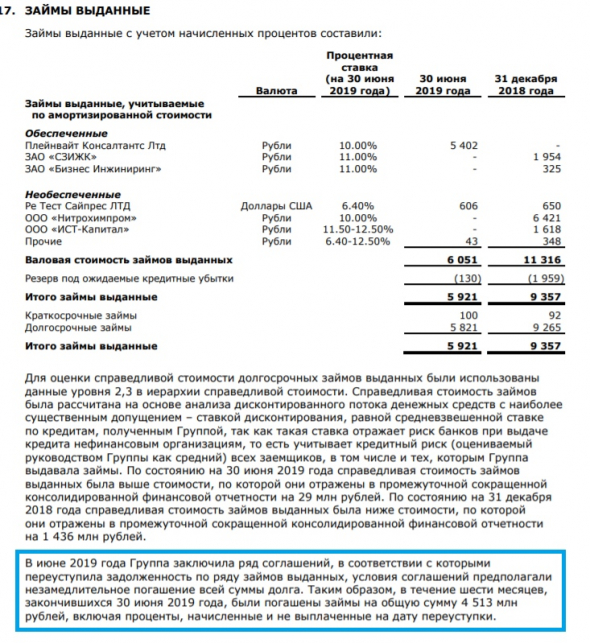

Уже 3 абзаца мы разбираем манипуляции, а все еще не посмотрели в отчетность компании. Там тоже много интересного. Начнем с того, что операционно бизнес ОВК вполне себе стабилен и прибылен. EBITDA не на максимумах, но постепенно растет, значительно выросла операционная прибыль! Чистая прибыль вышла к положительным значениям, но к этому мы еще вернемся позже. Глядя на динамику выручки и прибыли понимаешь, что компанию душит огромная кредитная нагрузка. Если ее сократить, то бизнес вполне может генерировать прибыль для акционеров. И вот тут начинаются странности. При огромной кредитной нагрузки Debt\EBITDA = 7.5 и общем долге в 100 млрд компания зачем-то навыдавала займов разным мутным компашкам на 10 млрд рублей. Хочется посмотреть в лица совету директоров, который одобрил подобное решение! Естественно с приходом нового руководства мутные займы пришлось списывать и реструктуризировать, так как они растворились в небытие! В итоге часть списанного удалось вернуть, что и привело к разовому росту прибыли от восстановления резервов. Долгосрочно компания не отрабатывает проценты по кредитам и ей требуется докапитализация или реструктуризация долгов.

Еще один странный момент в отчетности это работа лизингового подразделения ОВК. То есть как бы логично, что дочерняя компания производителя вагонов сдает эти самые вагоны в аренду (кстати часть произведенных в 1м полугодии вагонов как раз ушло в лизинг, что разово снизило выручку, но долгосрочно окажет положительное влияние на показатели бизнеса) Во всей этой схеме вызывает вопросы только появление прокладки в лице ГТЛК и так называемый договор обратной аренды. Вместо того, что бы спокойно эксплуатировать собственную продукцию ОВК провела новые вагоны через ГТЛК и заплатит последней более 70 млрд за их аренду в следующие 15 лет по ставке… 12,5% годовых!!!!

Объяснить подобную схему ведения бизнеса можно, но сложно. Вот какие есть варианты:

— компании не хватает оборотного капитала, поэтому пришлось использовать обратную аренду;

— очередные мутные схемы и откаты;

— менеджмент просто хочет разорить предприятие;

Мультипликаторы у ОВК очень высокие. Debt\EBITDA = 7.5 EV\EBITDA = 10! Даже после падения котировок в 2 раза компания оценена аномально дорого. Скорее всего новому собственнику (государству) придется выкупать дополнительную эмиссию акций для сокращения непомерного долга и сохранения предприятия на плаву. Так же неплохо было бы сменить менеджмент. После этих событий можно будет заново оценить перспективы бизнеса, пока же лезть в него ни в коем случае не стоит. Справедливая стоимость акций минимум в 3 раза ниже текущих, а текущая капитализация имеет не рыночную природу.

*Не является индивидуальной инвестиционной рекомендацией

Наши сообщества:

Вконтакте — «Борода Инвестора»

Вконтакте — «ИнвестТема»

Telegram «БородаИнвест»

Эти и другие полезные материалы у нас в Telegram

В случае с ОВК на проблемы экономики страны накладывается перепроизводство конкретно в секторе вагонов (как всегда планы роста рынка оказались немножко слишком оптимистичными), высочайшая кредитная нагрузка, мутные схемы БОМПа, мутные схемы РЖД и конкретно компании 1520. Этот адский коктейль коррупции, откатов и некомпетентности и породил фантастическое чудо под названием ОВК. Просто представьте, что данная, в основном убыточная, компания когда-то входила в базу расчета индекса Мосбиржи! Масштаб махинаций и манипуляций поражает.

Но пузырь БОМПа жизнерадостно лопнул и был оплачен деньгами граждан страны, которой все завидуют. У компании несколько раз сменились собственники и в процессе многочисленных судебных процессов все пришло к тому, что основным акционером стало государство: самые большие пакеты в руках государственного Открытия и санируемого государством Траста. Кстати фантастический задерг котировок на бирже в начале 2019 года скорее всего как раз связан с многочисленными сменами собственников и прочими не рыночными действиями (но ЦБ на такое обычно не обращает внимания, тем более манипуляции проводились для дочернего Открытия) После него акции стабильно и уверенно сползают в течение всего года.

Уже 3 абзаца мы разбираем манипуляции, а все еще не посмотрели в отчетность компании. Там тоже много интересного. Начнем с того, что операционно бизнес ОВК вполне себе стабилен и прибылен. EBITDA не на максимумах, но постепенно растет, значительно выросла операционная прибыль! Чистая прибыль вышла к положительным значениям, но к этому мы еще вернемся позже. Глядя на динамику выручки и прибыли понимаешь, что компанию душит огромная кредитная нагрузка. Если ее сократить, то бизнес вполне может генерировать прибыль для акционеров. И вот тут начинаются странности. При огромной кредитной нагрузки Debt\EBITDA = 7.5 и общем долге в 100 млрд компания зачем-то навыдавала займов разным мутным компашкам на 10 млрд рублей. Хочется посмотреть в лица совету директоров, который одобрил подобное решение! Естественно с приходом нового руководства мутные займы пришлось списывать и реструктуризировать, так как они растворились в небытие! В итоге часть списанного удалось вернуть, что и привело к разовому росту прибыли от восстановления резервов. Долгосрочно компания не отрабатывает проценты по кредитам и ей требуется докапитализация или реструктуризация долгов.

Еще один странный момент в отчетности это работа лизингового подразделения ОВК. То есть как бы логично, что дочерняя компания производителя вагонов сдает эти самые вагоны в аренду (кстати часть произведенных в 1м полугодии вагонов как раз ушло в лизинг, что разово снизило выручку, но долгосрочно окажет положительное влияние на показатели бизнеса) Во всей этой схеме вызывает вопросы только появление прокладки в лице ГТЛК и так называемый договор обратной аренды. Вместо того, что бы спокойно эксплуатировать собственную продукцию ОВК провела новые вагоны через ГТЛК и заплатит последней более 70 млрд за их аренду в следующие 15 лет по ставке… 12,5% годовых!!!!

Объяснить подобную схему ведения бизнеса можно, но сложно. Вот какие есть варианты:

— компании не хватает оборотного капитала, поэтому пришлось использовать обратную аренду;

— очередные мутные схемы и откаты;

— менеджмент просто хочет разорить предприятие;

Мультипликаторы у ОВК очень высокие. Debt\EBITDA = 7.5 EV\EBITDA = 10! Даже после падения котировок в 2 раза компания оценена аномально дорого. Скорее всего новому собственнику (государству) придется выкупать дополнительную эмиссию акций для сокращения непомерного долга и сохранения предприятия на плаву. Так же неплохо было бы сменить менеджмент. После этих событий можно будет заново оценить перспективы бизнеса, пока же лезть в него ни в коем случае не стоит. Справедливая стоимость акций минимум в 3 раза ниже текущих, а текущая капитализация имеет не рыночную природу.

*Не является индивидуальной инвестиционной рекомендацией

Наши сообщества:

Вконтакте — «Борода Инвестора»

Вконтакте — «ИнвестТема»

Telegram «БородаИнвест»

1 Комментарий

Александр Петров11 января 2020, 14:06Вы сами считаете показатель EBITDA и если да, то почему затрачиваете усилия именно на этот показатель в качестве опорной точки?0

Александр Петров11 января 2020, 14:06Вы сами считаете показатель EBITDA и если да, то почему затрачиваете усилия именно на этот показатель в качестве опорной точки?0

Читайте на SMART-LAB:

Станут ли алгоритмы новой нормой для частного инвестора?

ИИ всё чаще называют новой инвестиционной инфраструктурой: алгоритмы уже формируют стратегии и управляют портфелями. Каждый третий частный инвестор в России использует ИИ, и в ближайшие годы...

11:20

«Профи» из группы Займер окупил первый приобретенный портфель

Делимся новостями коллекторского агентства из группы Займер. КА «Профи» вышло на точку окупаемости по первому приобретенному портфелю. ⚡️ Для этого нашему агентству потребовалось всего 13 месяцев...

10:30