ЦБ уже думает, как охладить ипотеку. Да только не знает, с какой стороны подобраться

Мы уже не раз отмечали, что ЦБ-шные специалисты, если никто на них не давит, способны поставлять достаточно качественную аналитику, в том числе и по рынку недвижимости.

Вот вышла очередная методичка со скучным названием «Меры Банка России по обеспечению сбалансированного развития ипотечного кредитования». В этот раз он оформлен в виде «доклада для общественных консультаций» (правда, непонятно, с каким еще обществом все это будет обсуждаться, но точно не с нами). Судя по всему основными адресатами являются госбанки, которым вежливо предлагается поумерить пыл в плане раздачи ипотечных кредитов.

ЦБ предлагает банкам держать больше резервов под рискованные кредиты (с низким первоначальным взносом и высокой долговой нагрузкой клиентов), что в теории должно охладить рынок ипотеки. Эксперты от регулирующего органа явно заподозрили перегрев. Но вы правда думаете, банкиры думают о рисках, а не о прибыли в ситуации когда все риски и так берет на себя государство?

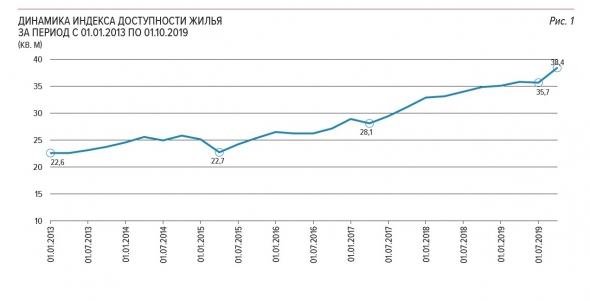

Выше индекс доступности жилья по методике ЦБ. Думаете, это сколько лет нужно копить россиянам, чтобы купить квартиру? Не угадали. На самом деле индекс показывает, сколько метров средний житель может купить, если будет откладывать половину зарплаты на ипотечный платеж. Коварство этого индикатора в том, что на него влияет не столько стоимость недвижимости, сколько параметры, связанные с кредитами (процентная ставка, первоначальный взнос и период кредитования). Мы видим, что недвижимость в ипотеку в последнее время стало взять намного легче, что и объясняет немыслимый ажиотаж последних лет.

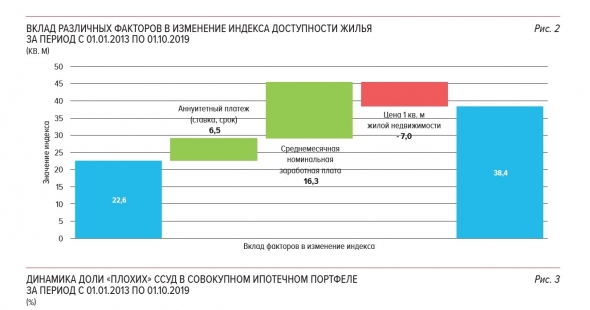

А вот и раскладка по индексу. Справедливости ради, жилье стало доступнее не только из-за снижения ипотечной ставки, но и потому что зарплаты росли быстрее, чем цены на недвижимость.

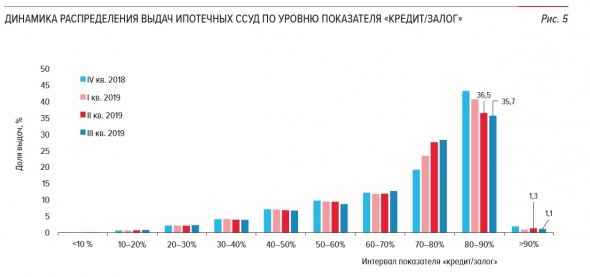

А вот, наверняка непонятная большинству читателей диаграмма, но крайне важная. Распределение по уровню первоначального взноса. Больше трети заемщиков берут ипотечные кредиты со взносом менее 20%. И большинство — со взносом менее 30%. Вроде бы ничего страшного не происходит...

… Но это если не знать, как было раньше. Резкий рост рискованных кредитов начался еще в конце 2017 года. Именно оттуда можно отсчитывать время старта надувания ипотечного пузыря в России.

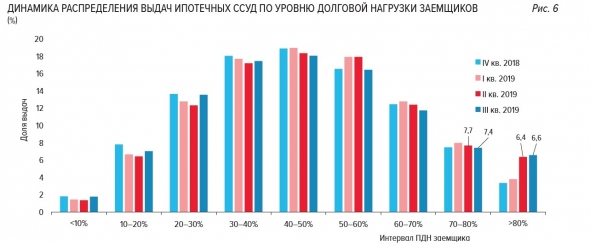

42% ипотечных заемщиков — потенциальные банкроты, поскольку на обслуживание кредитов у них уходит больше половины дохода. А почти 15% тратят более 70% своего дохода!

Как дальше пишут эксперты «Необходимо принять во внимание, что показатель долговой нагрузки рассчитывался банками с использованием оценки доходов заемщиков на основе методик, учитывающих неофициальные доходы. Значение ПДН, рассчитанное в соответствии с более консервативным подходом может быть выше».

Переводя на русский — реальная картина может быть еще хуже, т.к. банки верили на слово заемщикам, когда те не могли предоставить им подтверждение своих доходов.

Любопытна первая реакция банковского сообщества. Кто-то удивлен?

— Предлагаемые ЦБ надбавки выглядят агрессивнее ожиданий, заявила председатель правления Абсолют Банка Татьяна Ушкова.

— С учетом высокого качества ипотечного портфеля банков новые ограничения ЦБ преждевременны, сказал РБК представитель ВТБ.

Иными словами, в банках проблему перегрева ипотеки не видят. Еще бы: в случае разрыва ипотечного пузыря государство всегда придет на помощь.

///////////

Больше интересных материалов о недвижимости в Недвиномике.

Авторский блог

Строить не перестроить в РФ, конечно есть регионы откуда люди просто бегут… но не более того.

Ещё лет 50 точно рынок не насытят!

Когда они научатся считать ещё не официальные источники дохода? )))

И в Европе дороже «отопление» — отсюда куда выше требования к R конструкции или как рекуперация везде в финке — у нас этого нету, т.к. халява до сих пор )))