Надёжные облигации для консервативных инвесторов

Подбор облигаций для портфеля — дело довольно утомительное, особенно, если не знаешь, как подступиться к нему. Конечно, первым делом нужно идти на Rusbonds.ru, где можно отобрать облигации с подходящими параметрами. Однако, если параметры не слишком жёсткие, то выбирать придётся примерно из 100-150 выпусков. Можно пойти путём пассивного инвестора и просто взять все выпуски, которые удовлетворяют условиям поиска, но управляться с таким «зверинцем» будет нелегко. Да и потом, вопрос качества облигаций в портфеле будет открытым.

В общем, хочется набрать в портфель качественных эмитентов и не связываться со всяким подозрительным шлаком. Как быть? Не проводить же детальный анализ всех эмитентов в портфеле? Конечно, можно ограничиться ОФЗ и субфедеральными облигациями, но доходность по ним еле-еле обгоняет депозит, а с учётом транзакционных издержек овчинка и вовсе может не стоить выделки. Однако, не всё так безысходно, как может показаться на первый взгляд. Есть такая вещь, как ломбардный список, куда включаются облигации надёжных эмитентов. Помимо ОФЗ и «субфедералов» туда включены корпоративные облигации. Это даёт надежду на то, что можно получить хорошую доходность, превышающую депозит. Полный актуальный список можно посмотреть здесь.

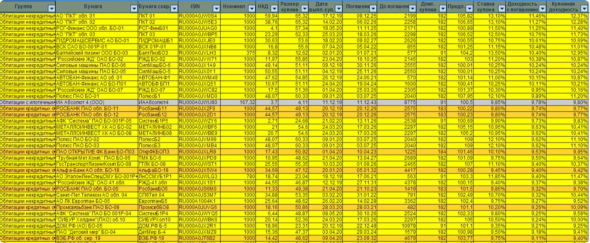

Да, ситуация стала не намного лучше, чем с поисками на Rusbonds, но по крайней мере, проверяя облигации из ломбардного списка, вы всегда будете знать, что перед вами качественный заёмщик. Если есть навыки программирования, то анализ доходности бумаг в списке можно автоматизировать. Я эту работу проделал, и получилось примерно следующее.

Сам Excel'евский файлик можно скачать здесь. Фильтруйте и сортируйте как вам надо. Цветами в таблице обозначены группы эмитентов — для наглядности. Хотя некий намёк на степень надёжности имеется :) Доходности, НКД и пр. приведены по состоянию на 2 декабря. Вы будете покупать в другие даты, поэтому для вас доходности будут отличаться, но вряд ли очень сильно. В любом случае, перед покупкой лучше пересчитать.

Небольшие комментарии по столбцам таблицы.

- Ставка купона рассчитывается автоматически на основе данных в других столбцах таблицы, поэтому она может не совпадать со ставкой, опубликованной на rusbonds.ru.

- Доходность к погашению - простая.

- Купонная доходность — решил добавить этот параметр. Поскольку сроки погашения варьируются в широком диапазоне, то в определённых ситуациях может иметь смысл купить какую-либо облигацию, чтобы подержать её некоторое время, не дожидаясь погашения. Купонная доходность позволит определиться в выгодности сделки.

- Ставки доходностей считались автоматически и они не учитывают амортизации и неизвестные купоны. Будьте внимательны при выборе облигаций!

Комментарии по самому списку

Содержимое списка периодически меняется, поэтому запросто может получиться так, что ваша облигации перестанет туда входить. Это стоит учитывать.

Ликвидность. У большинства выпусков довольно хорошая ликвидность, но могут встречаться сюрпризы. В частности, при подготовке этой статьи мне пришлось выкинуть примерно сотню выпусков, где не было предложений на продажу.

Не является инвестиционной рекомендацией.

Оригинал

------------------

На этом все.

Ставьте плюсы, если понравилось.

Делайте репосты и тащите в избранное, если вдруг нашли для себя что-то полезное.

Вступайте в мою группу Вконтакте, если хотите. :)

Всем удачи!

Следующим шагом, можно было бы рассказать о рейтинге эмитентов и выпусков облигаций.

Мне удобно пользоваться бесплатной аналитикой брокера ПСБ, у которого всегда можно скачать файл с актуальными рейтингами облигаций.

Мне так понравилась аналитика ПСБ, что я написал статью, в которой описал где искать эту самую аналитику на сайте брокера.

Напрмер Промсвязьбанк БО-08, текущая доходность к погашению чуть более 7%.

ВЭБ РФ тоже около7%…