15 октября 2019, 10:58

Инвесторам теперь надо платить уже и Греции за право дать ей в долг

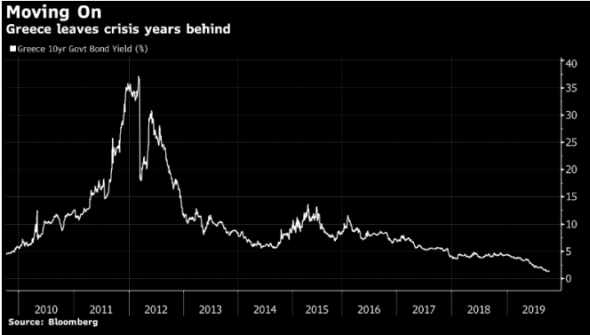

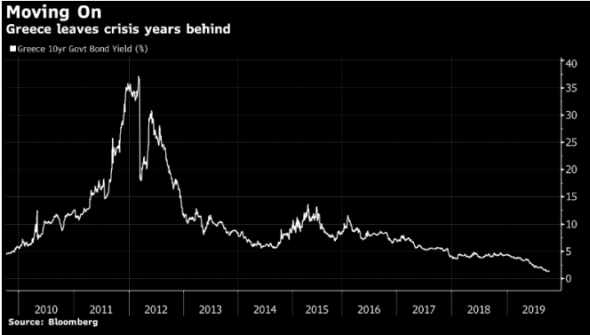

В последние месяцы многие эксперты отмечали быстрый рост числа государств, которым инвесторам фактически приходится платить за право одолжить им деньги. И вот к этому так называемому «клубу сабзиро» недавно неожиданно присоединилась Греция – страна, которая еще несколько лет назад находилась в центре европейского долгового кризиса.

В прошлую среду Афины привлекли 487.5 млн. евро, выпустив векселя со сроком погашения через 13 недель и доходностью -0.02%, тогда как как два месяца назад аналогичные бумаги были проданы по ставке 0.01% годовых. Это говорит о том, что Греция наряду с такими странами, как Ирландия, Италия и Испания, стала одним из главных бенефициаров сверхмягкой монетарной политики ЕЦБ и усиления страхов по поводу глобальной рецессии.

Для Греции, европейской страны с самой высокой долговой нагрузкой, которая в 2012 г. провела самую масштабную в историю реструктуризацию облигаций и была на грани вылета из еврозоны, это беспрецедентный поворот. Теперь же, после нескольких лет стимулирующей политики ЕЦБ, регион столкнулся с совершенно другой проблемой – быстрым распространением отрицательных процентных ставок, которые снижают стоимость заимствования для правительств, но больно бьют по банковским вкладчикам, пенсионным фондам и страховщикам.

По словам Джона Дэя, управляющего портфелем долговых инструментов в Newton Investment Management, этот шаг стал «еще одним симптомом» наблюдающейся в мире тенденции «погони за доходностью, особенно в номинированных в евро облигациях». При этом еще совсем недавно греческие краткосрочные госбумаги оставались одними из немногих в сегменте европейских суверенных долговых инструментов, предлагающих положительную доходность.

«Финансовое положение Греции остается достаточно шатким, страна по-прежнему сильно уязвима к замедлению экономики, − отметил Дэй. – И нынешние ставки по греческим госбондам не отражают эти риски».

Уход Греции на территорию отрицательных ставок произошел после того, как ЕЦБ опустил депозитную ставку еще глубже в отрицательную область и заявил о намерении возобновить количественное смягчение. Инвесторы также ожидают фискальных стимулов со стороны правительств европейских стран, поскольку способность мер монетарной политики по поддержке экономического роста уже выглядят весьма ограниченной.

Власти Греции прогнозируют, что в 2020 г. экономика страны вырастет на 2.8%. Это должно позволить Афинам достичь согласованных с кредиторами целей по бюджету при продолжении реализации мер по сокращению налогов. Отметим, что на прошлой неделе Греция также продала 10-летние гособлигации под доходность 1.5% годовых − страна в полной мере воспользовалась ситуацией с рекордно низкой стоимостью заимствования.

«То, что Греция выпускает векселя с отрицательной доходностью, − еще одно доказательство того, как благоприятно сверхнизкие процентные ставки и QE влияют на долговую устойчивость правительств, − говорит Питер Четуэл, стратег по европейским инструментам с фиксированной доходностью в лондонском офисе Mizuho International. – Побочные эффекты, конечно, весьма неприятны для банков и инвесторов, однако правительства от этого получают очень значительные выгоды».

В прошлую среду Афины привлекли 487.5 млн. евро, выпустив векселя со сроком погашения через 13 недель и доходностью -0.02%, тогда как как два месяца назад аналогичные бумаги были проданы по ставке 0.01% годовых. Это говорит о том, что Греция наряду с такими странами, как Ирландия, Италия и Испания, стала одним из главных бенефициаров сверхмягкой монетарной политики ЕЦБ и усиления страхов по поводу глобальной рецессии.

Для Греции, европейской страны с самой высокой долговой нагрузкой, которая в 2012 г. провела самую масштабную в историю реструктуризацию облигаций и была на грани вылета из еврозоны, это беспрецедентный поворот. Теперь же, после нескольких лет стимулирующей политики ЕЦБ, регион столкнулся с совершенно другой проблемой – быстрым распространением отрицательных процентных ставок, которые снижают стоимость заимствования для правительств, но больно бьют по банковским вкладчикам, пенсионным фондам и страховщикам.

По словам Джона Дэя, управляющего портфелем долговых инструментов в Newton Investment Management, этот шаг стал «еще одним симптомом» наблюдающейся в мире тенденции «погони за доходностью, особенно в номинированных в евро облигациях». При этом еще совсем недавно греческие краткосрочные госбумаги оставались одними из немногих в сегменте европейских суверенных долговых инструментов, предлагающих положительную доходность.

«Финансовое положение Греции остается достаточно шатким, страна по-прежнему сильно уязвима к замедлению экономики, − отметил Дэй. – И нынешние ставки по греческим госбондам не отражают эти риски».

Уход Греции на территорию отрицательных ставок произошел после того, как ЕЦБ опустил депозитную ставку еще глубже в отрицательную область и заявил о намерении возобновить количественное смягчение. Инвесторы также ожидают фискальных стимулов со стороны правительств европейских стран, поскольку способность мер монетарной политики по поддержке экономического роста уже выглядят весьма ограниченной.

Власти Греции прогнозируют, что в 2020 г. экономика страны вырастет на 2.8%. Это должно позволить Афинам достичь согласованных с кредиторами целей по бюджету при продолжении реализации мер по сокращению налогов. Отметим, что на прошлой неделе Греция также продала 10-летние гособлигации под доходность 1.5% годовых − страна в полной мере воспользовалась ситуацией с рекордно низкой стоимостью заимствования.

«То, что Греция выпускает векселя с отрицательной доходностью, − еще одно доказательство того, как благоприятно сверхнизкие процентные ставки и QE влияют на долговую устойчивость правительств, − говорит Питер Четуэл, стратег по европейским инструментам с фиксированной доходностью в лондонском офисе Mizuho International. – Побочные эффекты, конечно, весьма неприятны для банков и инвесторов, однако правительства от этого получают очень значительные выгоды».

Открыть торговый счет у брокера Just2Trade

УНИКАЛЬНОЕ ПРЕДЛОЖЕНИЕ ДЛЯ ТРЕЙДЕРОВ

- Доступ с единого счета к биржам США, Европы и Азии

- Акции, облигации, товарные фьючерсы, валюты (forex), включая криптовалюты

- Торговля и поддержка 24/7

34 Комментария

Vlаdimi®15 октября 2019, 11:01За музыку всегда кто-то платит. Интересно, кто заплатит за этот концерт…+1

Vlаdimi®15 октября 2019, 11:01За музыку всегда кто-то платит. Интересно, кто заплатит за этот концерт…+1 Тимофей Мартынов15 октября 2019, 11:13докатились конечно до полного бреда)+2

Тимофей Мартынов15 октября 2019, 11:13докатились конечно до полного бреда)+2 Трутнев15 октября 2019, 11:23Электромонтёр, держатели кеша теряют, а вот держатели всего прочего выигрывают, их активы растут: арендная недвижимость, облигации, дивидендные акции.+2

Трутнев15 октября 2019, 11:23Электромонтёр, держатели кеша теряют, а вот держатели всего прочего выигрывают, их активы растут: арендная недвижимость, облигации, дивидендные акции.+2 Vlаdimi®15 октября 2019, 11:24Электромонтёр, я бы увеличил прогноз по размеру лага)))0

Vlаdimi®15 октября 2019, 11:24Электромонтёр, я бы увеличил прогноз по размеру лага)))0

Читайте на SMART-LAB:

Долгосрочное инвестирование умерло. В этот раз - без "но". Хороших новостей не будет

Увеличение капитала посредством инвестирования в доли компаний всегда основывалось на двух тезисах

(1) компания сможет на длительном интервале времени (десятки лет) производить...

16:12

Как на самом деле используют ИИ в алготрейдинге

Если первая часть моего репортажа по конференции алготрейдеров в Москве была об инфраструктуре, то вторая часть будет про искусственный интеллект. ИИ в 2026 году это неполноценная замена...

04:30

Российский рынок недвижимости: почему торговые центры и офисы теряют популярность, а в лидеры выходят ЦОД и склады

Российский рынок коммерческой недвижимости переживает структурную трансформацию. Традиционные сегменты — торговые центры и офисы класса B — теряют привлекательность для инвесторов,...

17:08