Риски ETF и как их минимизировать.

- Основной риск ETF — дефицит ликвидности

- Диверсификация и покупки без левериджа помогают снизить его

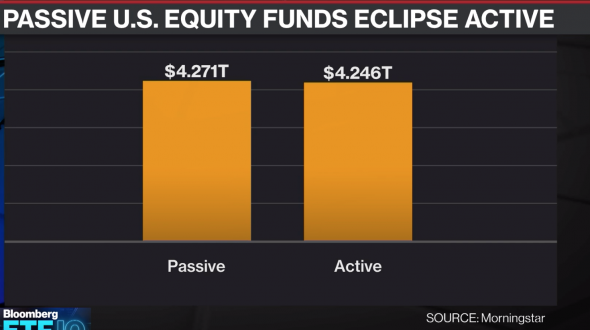

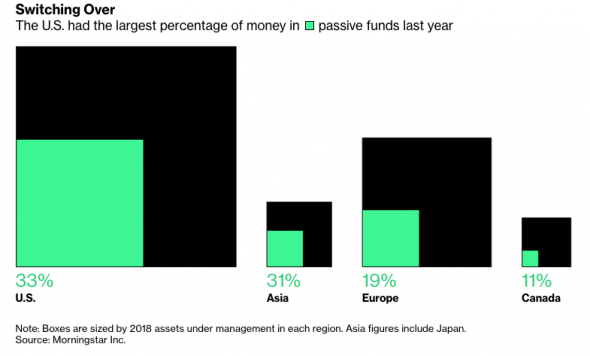

Наиболее сильны их позиции в США и Азии:

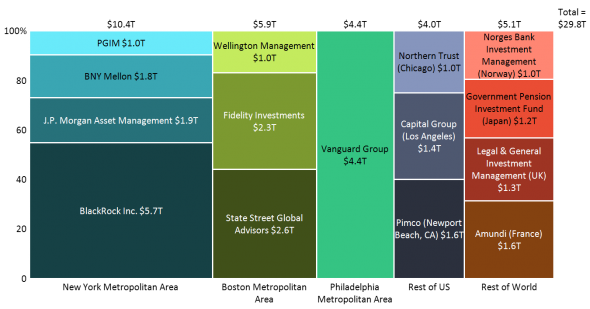

Два крупнейших кита индустрии — BlackRock & Vanguard:

Имеют под своим управлением 10 триллионов долларов! Капитализация всего рынка России составляет $0,6 трл.

Дисклеймер: я инвестирую в основном через ETF.

Для того, чтобы понять, какие риски заложены в их использовании, я решил пойти от обратного. И предположить: какие факторы и обстоятельства могут переломить тренд перетока капиталов от активных фондов к пассивным?

Вот что удалось узнать.

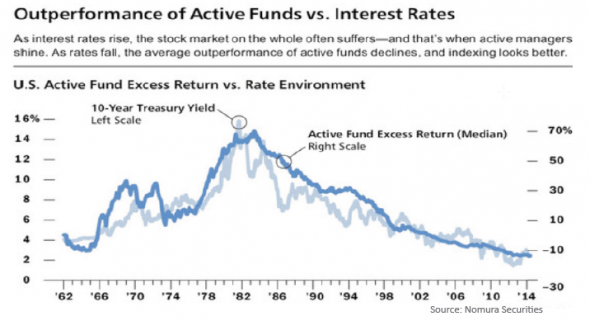

Активные фонды проигрывают индексам в цикле низких ставок/инфляции как сейчас. Но выигрывают в обратном тренде. В конце 70-х инвестиции в акции умерли.

2. Риск дефицита ликвидности вызовет отток инвесторов.

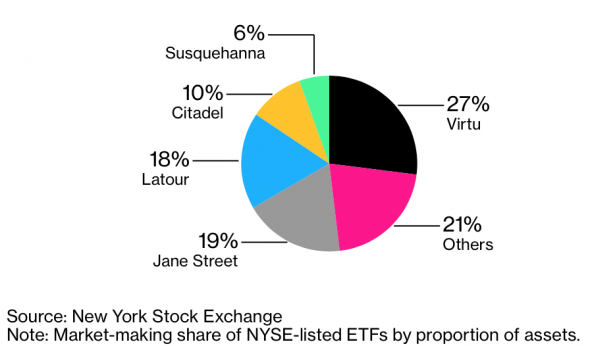

Это те компании, которые являются поставщиками ликвидности авторизованными участниками (АУ). Именно они являются узким горлышком системы:

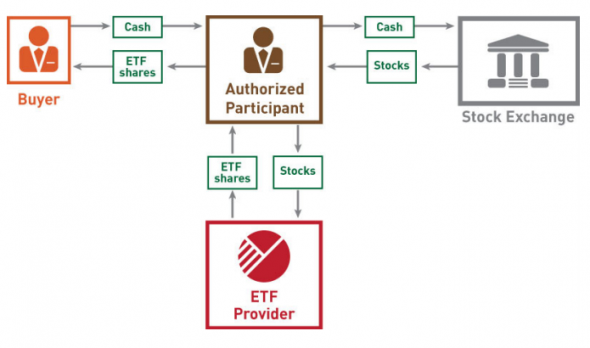

Обычная цепочка:

- Инвестор продает акцию ETF

- АУ их выкупает и дает ликвидность инвестору

- АУ передает эту акцию ETF выпустившему ее фонду

- Фонд ETF возвращает соотв число акций, составляющих, возвращенную акцию ETF

- AУ продает эти акции на бирже и возвращает свою ликвидность

- Кто-то покупает эти акции на бирже и дает ей ликвидность

Так это работает в мирное спокойное время.

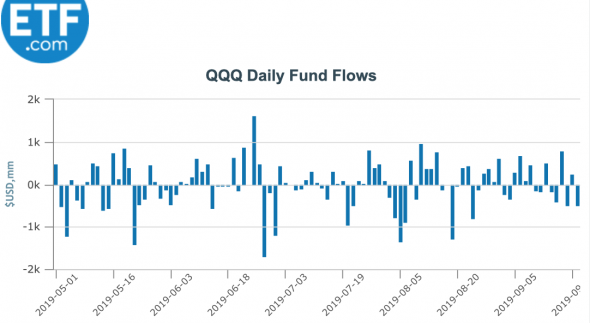

Замечено, что даже на таком рынке потоки капитала in&out в ETF синхронизированы:

За приходом крупного транша в фонд обычно следует обратная транзакция.

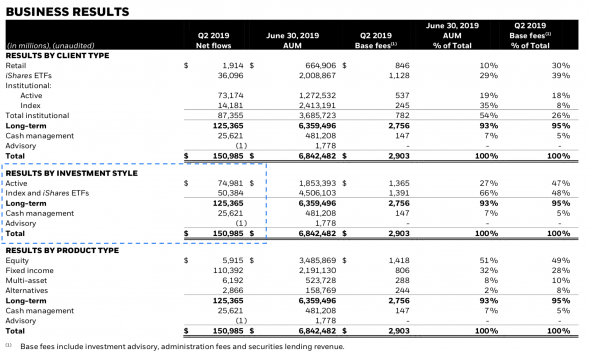

Как фонды используют имеющиеся у них огромные объемы акций?

Вы же не считаете, что они просто лежат в депозитарии, как Ваши?;)

На одной из страниц квартального отчета BlackRock можно увидеть, что выручка по стриму активного управления даже выше, чем пассивного:

А что является матерью успеха активной инвестиционной деятельности наших времен? Правильно, — плечо леверидж под залог активов!

Таким образом, ключевым элементом работы ETF является наличие конечного покупателя (поставщика ликвидности).

- Использование всеми участниками левериджа под залог выпущенных акций, облигаций и их деривативов подвергают систему риску коллапса в случае ее дефицита

- Прекращение байбеков в свою очередь уберет конечного покупателя с рынка

C ростом популярности ETF растет и число соответствующих vehicles механизмов дающих возможность левериджа или торговли в шорт. ETF становятся инструментом краткосрочного трейдинга, а не инвестиций.

Непонимание принципов их работы приводят трейдера к потерям, разочарованию и отказу от ETF.

4. Длительное падение или боковой тренд запустит исход инвесторов из ETF.

Киты типа Vanguard пожирают все. Мелкое и крупное, полезное и вредное. Вкусное и не очень. Это ухудшает качество и здоровье рынка. Плохие компании торгуются также как хорошие.

- Активные инвестиции прошлого: было бы здорово найти акцию, которая выстрелит, да еще принесет дивиденды!

- Пассивные инвестиции настоящего: было бы здорово, чтобы в моем ETF помимо всего шлака была та самая акция!

Рано или поздно доля плохих акций в индексе перевесит и он надолго отправиться в боковик/вниз. Очевидно, что покупатели ETF не готовы держать их в долгосрок на падающем или стагнирующем рынке.

Что мне с этого?

Инвестор может митигировать риски, связанные с покупкой ETF использованием следующих инструментов:

- Выбором крупныхфондов

- Диверсификацией ETF по различным критериям

- Отказом от использования инверсных и маржинальных ETF

- Созданием запаса ликвидности

За сим я закончил небольшую трилогию.

Завтра попробую выпустить пилот еженедельной подборки своих сообщений в Telegram.

Солнечных Вам выходных!

Всё немного хуже чем ожидаете. Леверидж, плечо — это не самое худшее.

Я опасаясь падения DXY прикупил совсем немного PDBC — я рассчитывал, посмотрев информацию на etfdb.com что вкладываюсь в товары.

Купил и решил просмотреть страничку фонда. Было много сложностей https://smart-lab.ru/blog/564419.php но я добрался. И что я вижу — 48% того что я купил — это другие фонды. Я уже писал тему на этот счёт https://smart-lab.ru/blog/514800.php

в общем есть такое понятие СИНЕРГИЯ - так вот плечо у ETF + взаимное проникновение фондов друг в друга - это усиление падения рынков. ETF не будут способствовать стабилизации, а наоборот усилят падение