Так много возможностей, но так страшно

Вы напуганы?

Серьезно, возникало ли у вас желание просто выйти в деньги и перестать беспокоиться из-за рынков? Вы не одиноки в этом. Сейчас у всех такое настроение.

Связано ли это с торговой войной, твитами Трампа или недавними движениями процентных ставок, инвесторы серьезно напуганы.

И понятно почему. Посмотрите на график роста технологического индекса Nasdaq c 1975 года. Невероятно, правда?

В последние годы мы видим «вертикальный взлет». Индекс намного опередил пик 2000 года. Скоро это должно завершиться, ведь так?

Но дело в том, что если вы напуганы, это значит, что сегодня вы являетесь частью толпы.

Это не значит, что этот страх иррационален. Но сейчас все ожидают того же, что и вы. А это НЕ ТА позиция, которую стоит занимать инвестору.

Что касается меня, то я не чувствую страха. Борюсь с тем, как бы не вложить слишком много. Серьезно.

Давайте детальнее рассмотрим самые популярные страхи, которые беспокоят инвесторов.

На прошлой неделе один из моих любимых индикаторов рецессии ненадолго вывесил красный флаг. Доходность долгосрочных облигаций США (10-летних казначейских) упала ниже краткосрочных (2-летних казначейских). Это называется «инвертированная кривая доходности», и это действительно большое событие.

Финансовые СМИ широко его осветили. Вот заголовок с Yahoo Finance:

CNBC последовала за ними:

Очевидной реакцией был страх. Финансовые СМИ и большинство инвесторов верят, что инвертированная кривая доходности – это знак того, что конец близок. И в целом это так и есть. Однако...

Инверсия кривой – мощный индикатор роста в краткосрочном периоде. Без шуток.

Реальность такова, что инвертированная кривая – ненормальная ситуация. В конце концов, если вы вкладываете свои деньги на 10 лет, вас интересует более высокая доходность, чем при вложении на год или два. Меньше гибкости и более высокий риск долгосрочных облигаций требуют повышенных процентов.

Когда это не так, как сейчас, это значит, что в экономике что-то неладно. И обычно можно показать пальцем на действия ФРС. Дело в том, что долгосрочные ставки устанавливает рынок, а ФРС контролирует краткосрочные. Если они искусственно завышают их, это замедляет экономику. И обычно это знак того, что пик фондового рынка близок.

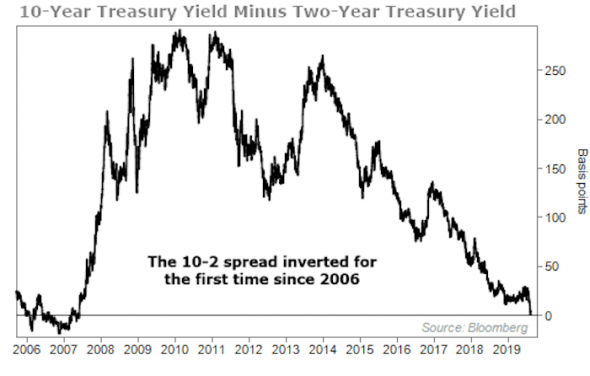

До прошлого месяца ФРС находилась в цикле повышения ставок, но недавно сменила курс, правда это не спасло кривую от инверсии. Доходность 10-летних облигаций значительно упала в последние недели. И в итоге спред “10-2” стал отрицательным. Правда совсем ненадолго, но впервые со времен Великой Рецессии. Посмотрите на графике:

Давайте проясним пару моментов.

Инверсия кривой доходности – лучший индикатор рецессии из всех, что я знаю. Он почти идеально предсказывал проблемы в экономике США. Кроме этого, акции обычно падают сильнее всего именно во время рецессий. Поэтому, если рецессия приближается, вероятность падения рынка выше, чем когда-либо.

Но есть и важное дополнение. Ни один из этих фактов не означает, что крах наступит прямо сейчас. На самом деле, история показывает, что в следующие 6-18 месяцев после инверсии рынок сильно растет.

СМИ совершенно упускают эту часть картины. Они играют на страхе инвесторов и причитают, что конец вот-вот наступит. Это совершенно не так. Давайте проверим.

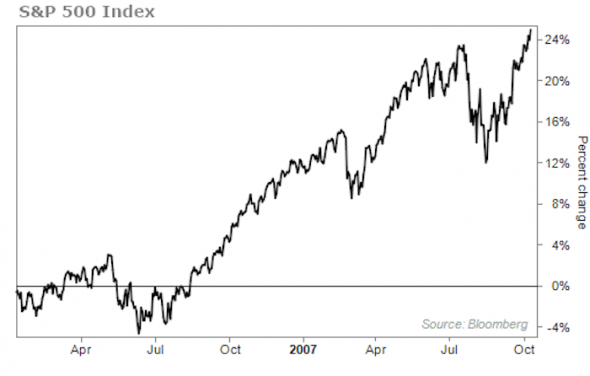

Предыдущая инверсия кривой произошла в январе 2006 года. Это повлекло за собой волну беспокойства и страха о падении рынка акций. Со временем они оказались верными, но только после того, как смелые ребята успели хорошо заработать. Индекс S&P 500 вырос на 26% после инверсии кривой доходности в 2006 году.

Акции были еще очень далеки от вершины в начале 2006. Прошел еще 21 месяц до пика в октябре 2007.

Такое происходило не один раз. Этот сценарий постоянно повторяется. За последние семь экономических циклов первая инверсия кривой происходила в среднем за 19 месяцев до начала рецессии. За это время акции в среднем вырастали на 21%.

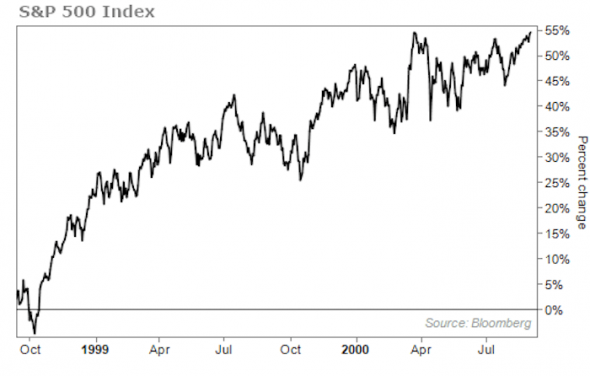

Вершина в 2000 – особо впечатляющий пример. Кривая доходности инвертировалась в сентябре 1998 года. Это было за два года до пика. Посмотрите, что произошло за это время:

Акции выросли на 55% после инверсии. И мы еще не посмотрели на впечатляющий рост индекса Nasdaq Composite на 210% за тот же период.

Очевидно, что последние большие новости – это не причина бояться. Это причина для воодушевления. Это причина покупать!

История подсказывает нам, что пройдет еще год или более, прежде чем акции достигнут пика. А до этого времени мы скорее всего увидим хорошую прибыль.

Большинство людей не хотят этого слышать. Они не верят, что рынок может вырасти еще сильнее. Все боятся. И инверсия кривой доходности – еще один аргумент для страха.

Но проблема в том, что история показывает нам, как они заблуждаются. Инверсия дает нам значительную причину рассчитывать на рост.

Я знаю, что сейчас это страшно. Но не стоит следовать за толпой. У нас есть ясные причины держать и покупать акции США.

Как это лучше сделать?

Для этого не нужно заново изобретать колесо. У нас в портфеле уже есть два отлично подходящих для этого фонда. Это Агрессивное вложение в рынок США и Технологические акции США.

Эти фонды используют кредитное плечо, чтобы увеличить нашу прибыль. Поэтому да, мы взяли дополнительный риск в этих инвестициях. Но учитывая текущую ситуацию, нам это очень нравится. Это отличный способ заработать на той возможности, что находится перед нами прямо сейчас. Это не новые рекомендации, но если вы еще не купили их, то стоит сделать это прямо сейчас.

Сотни рейсов были отменены из-за протестов в Гонконге.

Из-за торговой войны и протестов испуганные инвесторы потеряли интерес к Китаю. Действительно, это выглядит тревожно. Но в прошлый раз похожая ситуация создала крупную возможность. И я ожидаю подобный сценарий и сейчас.

Пока протесты продолжаются, лучше подождать, и мы уже закрыли некоторые позиции. Когда суматоха уляжется, этот рынок будет иметь огромный потенциал на несколько ближайших лет.

Похожие протесты происходили в 2014 году. К концу 2015 перед нами была одна из лучших возможностей для вложения. Например, акции мирового лидера по продаже золотых украшений Chow Tai Fook удвоились за следующие 18 месяцев. Акции сети торговых центров New World Development выросли на 60%, а ведущий оператор недвижимости Champion REIT прибавил 80%.

Сейчас китайские акции упали. Мы не знаем, сколько это продлится. Важно то, что Китай по-прежнему остается лучшей долгосрочной возможностью на сегодняшний день. Основная история все та же. Триллионы долларов планируют влиться в китайские акции в ближайшие 5-7 лет, благодаря изменениям в индексах MSCI. И как мы не раз видели в прошлом, когда этот рынок начинает расти, он взлетает до небес.

Мы не пропустим этот бум, но пока снизим нашу долю в Китае, пока не завершатся краткосрочные проблемы.

Чтобы получать полную информацию по всем нашим позициям, а также оперативные уведомления, вступайте в Клуб Smart Value.

Автор статьи: Филипп

Дата выхода статьи: 24 августа 2019 года. Читайте статьи в день публикации на нашем сайте.

Золотой карась03 сентября 2019, 23:21Как подсказывают исторические наблюдения: после момента инверсии доходности облигаций остаётся ещё порядка одного-полутора лет для роста, с возможным обновлением исторических максимумов.0

Золотой карась03 сентября 2019, 23:21Как подсказывают исторические наблюдения: после момента инверсии доходности облигаций остаётся ещё порядка одного-полутора лет для роста, с возможным обновлением исторических максимумов.0 atlantic03 сентября 2019, 23:32А вы не допускаете что в Гонконге может начаться настоящая война? Или, по вашему мнению, это исключено?0

atlantic03 сентября 2019, 23:32А вы не допускаете что в Гонконге может начаться настоящая война? Или, по вашему мнению, это исключено?0