08 августа 2019, 19:38

Привлекательность акций Юнипро поддержит возможное внесудебное разрешение конфликта с Русалом - Атон

Юнипро: Сильные финансовые результаты за 2К19, дивиденды 2020 подтверждены, несмотря на отсрочку ввода третьего энергоблока Березовской ГРЭС

· Хорошие финансовые результаты за 2К19: рентабельность EBITDA осталась на уровне, близком к рекордным показателям за последние годы (38%), и компания повысила прогноз EBITDA за 2019 до 28-30 млрд руб. Показатель EBITDA за 1П19 (16.5 млрд руб.) составляет 56% от середины обновленного прогноза.

· Дата ввода в эксплуатацию третьего энергоблока Березовской ГРЭС была перенесена на 1К20. Тем не менее компания подтвердила намерение сохранить дивиденды в 2020 на уровне 0.32 руб. на акцию (дохрдность 12%) – с учетом этого мы полагаем, что перенос сроков окажет ограниченное влияние на финансовые показатели Юнипро.

Акции Юнипро котируются по 5.7x 2019П EV/EBITDA против среднего по российским аналогам 2.8x. Мы подтверждаем рейтинг ВЫШЕ РЫНКА, ожидая, что инвестиционную привлекательность акций Юнипро поддержит возможное внесудебное урегулирование конфликта с РУСАЛом

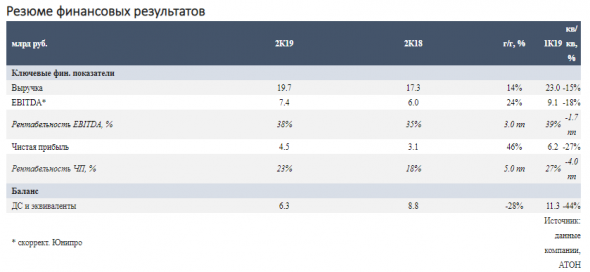

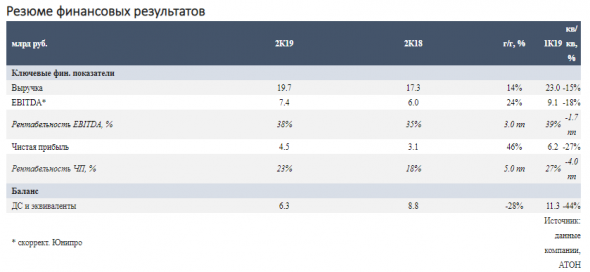

Финансовые результаты за 2К19: уверенный рост. Выручка составила 19.7 млрд руб. (+14% г/г), EBITDA – 7.4 млрд руб. (+24% г/г), чистая прибыль – 4.5 млрд руб. (+46% г/г). Такая динамика ожидалась и в целом совпала с консенсус-прогнозом Bloomberg по всем трем главным показателям. FCF за 1П19 сократился на 16% г/г до 6.6 млрд руб. – исключительно по причине эффекта высокой базы 1П18, когда расходы по налогу на прибыль были ниже. Капиталовложения увеличились лишь на 4% г/г до 6.0 млрд руб.

Высокая рентабельность EBITDA во 2К, повышение прогноза на 2019: Как и ожидалось, на результатах 2К19 положительно сказалось повышение объема производства электроэнергии на 17% г/г (до 11.8ТВтч) на фоне роста цен РСВ. Рентабельность по EBITDA составила 38% — уже третий квартал подряд она держится на рекордно высоком уровне за последние годы. В 1П19 EBITDA Юнипро достигла 16.5 млрд руб., и компания повысила прогноз этого показателя на 2019 на 2 млрд руб. (до 28-30 млрд руб.). Показатель за 1П19 составляет 56% от обновленного годового ориентира.

Ввод в строй третьего энергоблока Березовской ГРЭС перенесен на 1К20: Юнипро уже во второй раз отложила запуск энергоблока, однако подтвердила план дивидендных выплат в 2020 на уровне на уровне 20 млрд руб (0.32 руб./акция, дивидендная доходность 11%). На данный момент 74% капзатрат (из 40 млрд руб.) уже инвестировано. Напомним, что ввод в эксплуатацию 3-го энергоблока Березовской ГРЭС должен повысить EBITDA компании на 18-19 млрд руб. в 2021 и в последующие периоды – таким образом, он станет основным источником финансирования повышенных дивидендных выплат.

· Хорошие финансовые результаты за 2К19: рентабельность EBITDA осталась на уровне, близком к рекордным показателям за последние годы (38%), и компания повысила прогноз EBITDA за 2019 до 28-30 млрд руб. Показатель EBITDA за 1П19 (16.5 млрд руб.) составляет 56% от середины обновленного прогноза.

· Дата ввода в эксплуатацию третьего энергоблока Березовской ГРЭС была перенесена на 1К20. Тем не менее компания подтвердила намерение сохранить дивиденды в 2020 на уровне 0.32 руб. на акцию (дохрдность 12%) – с учетом этого мы полагаем, что перенос сроков окажет ограниченное влияние на финансовые показатели Юнипро.

Акции Юнипро котируются по 5.7x 2019П EV/EBITDA против среднего по российским аналогам 2.8x. Мы подтверждаем рейтинг ВЫШЕ РЫНКА, ожидая, что инвестиционную привлекательность акций Юнипро поддержит возможное внесудебное урегулирование конфликта с РУСАЛом

Финансовые результаты за 2К19: уверенный рост. Выручка составила 19.7 млрд руб. (+14% г/г), EBITDA – 7.4 млрд руб. (+24% г/г), чистая прибыль – 4.5 млрд руб. (+46% г/г). Такая динамика ожидалась и в целом совпала с консенсус-прогнозом Bloomberg по всем трем главным показателям. FCF за 1П19 сократился на 16% г/г до 6.6 млрд руб. – исключительно по причине эффекта высокой базы 1П18, когда расходы по налогу на прибыль были ниже. Капиталовложения увеличились лишь на 4% г/г до 6.0 млрд руб.

Высокая рентабельность EBITDA во 2К, повышение прогноза на 2019: Как и ожидалось, на результатах 2К19 положительно сказалось повышение объема производства электроэнергии на 17% г/г (до 11.8ТВтч) на фоне роста цен РСВ. Рентабельность по EBITDA составила 38% — уже третий квартал подряд она держится на рекордно высоком уровне за последние годы. В 1П19 EBITDA Юнипро достигла 16.5 млрд руб., и компания повысила прогноз этого показателя на 2019 на 2 млрд руб. (до 28-30 млрд руб.). Показатель за 1П19 составляет 56% от обновленного годового ориентира.

Ввод в строй третьего энергоблока Березовской ГРЭС перенесен на 1К20: Юнипро уже во второй раз отложила запуск энергоблока, однако подтвердила план дивидендных выплат в 2020 на уровне на уровне 20 млрд руб (0.32 руб./акция, дивидендная доходность 11%). На данный момент 74% капзатрат (из 40 млрд руб.) уже инвестировано. Напомним, что ввод в эксплуатацию 3-го энергоблока Березовской ГРЭС должен повысить EBITDA компании на 18-19 млрд руб. в 2021 и в последующие периоды – таким образом, он станет основным источником финансирования повышенных дивидендных выплат.

Телеконференция компании по итогам результатов состоялась сегодня днем. Генеральный директор Юнипро Максим Широков сообщил, что новая дата ввода третьего энергоблока Березовской ГРЭС (1К20) считается наиболее выполнимым сценарием и едва ли будет изменена. Переговоры с Русалом по поводу заключения мирового соглашения продолжаются, и это должно оказать поддержку акциям Юнипро: на наш взгляд, это предполагает значительное снижение риска расторжения договора ДПМ.Атон

0 Комментариев

Читайте на SMART-LAB:

BRENT: цена мечется между геополитическими страхами и плохой статистикой

Нефть после скачка к локальным максимумам продолжила колебаться вблизи вершины, где удерживалась под влиянием геополитической премии за риск. Первоначальный скачок цены был вызван резким...

11.02.2026

Потребкредитование продолжает сокращаться

Объем выдачи потребительских кредитов в январе снизился почти на 15% к декабрьскому уровню и составил 1,38 млн. Подобная динамика фиксируется третий месяц подряд, отражая охлаждение спроса,...

11.02.2026

Южная Корея: рынок, который смог

Алексей Девятов Президент Южной Кореи в ходе предвыборной кампании в прошлом году обещал поднять индекс KOSPI до 5000 пунктов — эта амбициозная цель предполагала двукратный рост фондового...

11.02.2026

Норникель: отчет за 2025 год вселяет оптимизм, хорошо поработали с расходами и отчитались лучше прогноза, впереди рост прибыли и высокие цены на металлы

Норникель сегодня выпустил отчет за 2025 год

Компания заработала 10 рублей чистой прибыли на 1 акцию (за 1-е полугодие 2025 года было 4 рубля). Неплохо!

Сразу сравниваю со своим...

11.02.2026