ФРС. Реквием для иллюзий. Обзор на предстоящую неделю от 16.06.2019

По ФА…

1. Заседание ФРС, 19 июня

ФРС сохранит ставки неизменными на июньском заседании, реакция рынка зависит от указаний в «руководстве вперед», новых прогнозов членов ФРС и риторики главы ФРС Пауэлла.

Нет сомнений в том, что ФРС не станет отрицать возможного снижения ставок в качестве упреждающей меры для поддержания роста экономики США, но на текущем этапе ФРС явно не готова к снижению ставок более 1-2 раз на 0,25%-0,50% в то время, как рынки настроены на переход к циклу смягчения политики ФРС.

Голубиные сигналы от большинства ЦБ мира, включая ФРС и ЕЦБ, привели в крайние недели к росту фондовых рынков, падению доходностей ГКО, падению инфляционных ожиданий, что создало пузырь.

Если ФРС, по мнению рынков, окажется недостаточно голубиной – пузырь лопнет, фондовые индексы США рухнут, доходности ГКО США резко вырастут на фоне роста доллара, что приведет к ужесточению финансовых условий.

Ужесточение финансовых условий на фоне признаков замедления экономики США, инверсии отдельных участков кривой доходности США, рост доллара усилит необходимость снижения ставок ФРС.

В этом случае, при провальных переговорах Трампа и Си Цзиньпина на саммите G20, усилия ФРС по смягчению политики могут быть запоздалыми и ФРС действительно придется снижать ставки быстрыми темпами.

Можно раскладывать пасьянсы по торговым переговорам Трампа с Китаем, ЕС и прочими странами, срокам и темпам снижения ставок ФРС, но в отношении динамики индекса тренда доллара вариантов практически нет.

Сила доллара основывается на двух китах: торговые войны и ставки ФРС, которые являются самыми высокими среди развитых стран.

ФРС готова привязать свою политику к торговым войнам, при сохранении торговой неопределенности ФРС начнет снижение ставок и доллар упадет, при снижении торговой эскалации доллар упадет вне зависимости от политики ФРС, ибо экономики стран мира возобновят рост.

Оглашение решения ФРС будет происходить в двух актах.

В 21.00мск рынки получат «руководство вперед» и новые прогнозы членов ФРС, пресс-конференция Пауэлла начнется в 21.30мск.

Всю необходимую информацию и главную реакцию рынков следует ожидать после первого акта, т.к. полученная информация в 21.00мск позволит полностью понять намерения членов ФРС на текущем этапе.

Ключевые моменты июньского заседания ФРС:

— Сопроводительное заявление.

Главным моментом станет указание по ставкам.

После решения ФРС отказаться от повышения ставок главной характеристикой текущей политики ФРС является «терпение»:

«Committee will be patient as it determines what future adjustments to the target range for the federal funds rate may be appropriate»

Ранее несколько членов ФРС заявляли, что формулировка о «терпении» должна быть нивелирована при росте рисков, которые могут впоследствии привести к изменению политики.

Т.е. если члены ФРС склоняются к снижению ставки на ближайших заседаниях, то вместо «терпения» будет какая-то формулировка, близкая к недавнему посылу Пауэлла в стиле «ФРС внимательно следит за ходом развития событий и готова действовать при необходимости».

За изменение указания по ставкам говорит тот факт, что из риторики членов ФРС в крайние недели пропали словосочетания «терпение», «ждем и смотрим».

Против нивелирования формулировки о терпении выступает время, ФРС явно хочет перед принятием решения дождаться исхода переговоров Трампа и Си Цзиньпина на саммите G20 28-29 июня, глава ФРБ Нью-Йорка Уильямс заявлял, что ближайшие несколько месяцев определят политику ФРС.

Действительно, нивелирование формулировки о «терпении» даст рынкам четкий сигнал о готовности ФРС снизить ставки, но если Трамп и Си Цзиньпин сольются в едином порыве на саммите G20, то фондовый рынок уйдет на перехай и ФРС будет выглядеть глупо с обещанием о снижении ставки.

С другой стороны, пока признаков примирения Трампа и Си нет, Трамп не хочет отказываться от достигнутого ранее соглашения, а Си Цзиньпин не хочет его подписывать.

Даже есть Трамп и Си Цзиньпин согласятся продолжать переговоры – текущие пошлины вряд ли будут отмены, переговоры вряд ли закончатся быстро, а это значит, что экономика США продолжит замедление.

Более вероятно, что ФРС как-то модернизирует указание по ставкам, дав намек на готовность снизить ставку при ухудшении ситуации, но без гарантий.

Возможно, что формулировка о «терпении» останется, но через запятую будет сделан акцент о склонности ФРС в сторону смягчения политики.

Ещё одним способом сообщить рынкам о намерениях может стать указание о смещении баланса рисков для перспектив в нисходящую сторону.

Ранее ФРС отменило оценку баланса рисков по причине роста неопределенности, но если члены ФРС желают обозначить свои намерения – самое время для возвращения данной оценки.

Изменения в оценке роста экономики, рынка труда и инфляции важны, но их важность меркнет при сохранении неизменного указания по ставкам и/или отсутствия определения баланса рисков.

Инакомыслящие маловероятны в текущей ситуации, но их наличие даст шип на падение доллара.

— Экономические прогнозы.

Точечные прогнозы членов ФРС по ставкам – безусловный хит на предстоящем заседании.

Это слабое место ФРС, где схитрить невозможно, ибо мнения членов ФРС хоть и не являются адресными и трудно разделить членов ФРС имеющих право голоса в этом году от тех, кто находится в роли наблюдателей, но в текущем случае это не так важно.

Пауэлл хочет отменить или модифицировать точечные прогнозы членов ФРС, но изменения занимают время и более вероятно, что на текущем заседании рынки получат точечные прогнозы по ставкам.

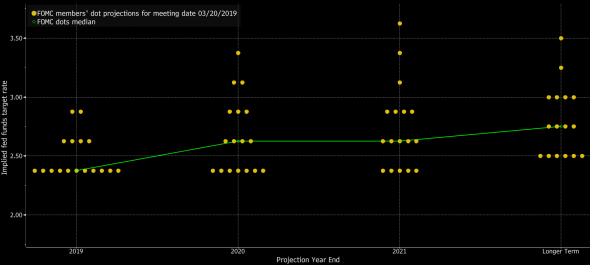

Разрыв между рыночными ожиданиями и мартовскими прогнозами членов ФРС так велик, что трудно представить какой сценарий удовлетворит рынки, ибо они ждут как минимум три снижения ставки ФРС в этом году и выход неплохих розничных продаж в пятницу не сумел значительно изменить ожидания:

В то время, как в марте члены ФРС единодушно предположили сохранение ставок неизменными в этом году и одно повышение ставки в 2020 году:

Понятно, что в какой-то момент рыночные ожидания и прогнозы членов ФРС сойдутся, но не ранее сентябрьского заседания после понимания развития ситуации по торговым войнам.

На первом этапе рынки может устроить изменение мнений хотя бы половины членов ФРС в пользу одного снижения ставки в этом году с отказом от повышения ставки в 2020 году при внесении значимых изменений в «руководство вперед», ибо ожидать, что при текущем росте фондового рынка без признаков фактической рецессии в экономике США точечные прогнозы членов ФРС будут снижены до уровней ожиданий рынка безрассудно.

Экономические прогнозы также имеют значение, в большей степени они укажут на какой базовый сценарий рассчитывают члены ФРС, но это не так важно на текущем этапе, ибо экономика США ещё демонстрирует достаточно сильный рост.

— Пресс-конференция Пауэлла.

Пауэлл не должен в этот раз сглупить, хотя он не раз доказывал, что сообразительность не является его отличительной чертой.

В любом случае я ожидаю, что Пауэлл в этот раз будет голубить, невзирая на опасность подвергнуться критике о том, что он прогибается под давлением Трампа.

Трамп не перестает избивать Пауэлла, в пятничном интервью Трамп заявил, что Пауэлл был его выбором, которым он недоволен и он ждал уже достаточно долго снижения ставок ФРС.

По словам Трампа, снижение ставки и отказ от QT ускорит рост ВВП США на 1,5% и приведет к росту Доу на 10000 выше максимумов.

В любом случае Пауэлл должен понимать, что отказ ФРС поддержать рынки перед неизвестным исходом саммита G20 приведет отвесному падению акций, а если встреча Трампа и Си Цзиньпином не принесет перемирия с возобновлением переговоров, то ФРС безнадежно запоздает в своем желании поддержать рынки.

Впрочем, Пауэлл уже подтвердил, что ФРС внимательно следит за ситуацией в торговле и готов действовать для поддержания роста экономики.

Что важно в риторике Пауэлла?

В первую очередь, оценка перспектив роста экономики США.

Видимых причин для снижения ставки ФРС не так много, не говоря о том, что снижать ставки при эскалации торговых войн Трампом равнозначно плевкам против ветра, но ФРС намерена следовать букве мандата без оценки политических решений Белого дома и это можно понять.

Некоторые индикаторы указывают на приближение рецессии.

Инверсия кривой доходности ГКО США говорит о неизбежном приближении рецессии, хотя Пауэлл может продолжать отмахиваться от данного индикатора и не без причин, но сигналы от Markit и индикаторы некоторых банков должны заставить задуматься.

Легкие финансовые условия являются главной причиной отсутствия желания ФРС признавать необходимость снижения ставок, но эти условия тесно связаны с ожиданиями на смягчение политики ФРС и могут изменится в один миг.

К сожалению, мнение ФРС о майском отчете по рынку труда осталось неизвестным, немедленных комментариев не последовало, ФРС явно не был готов к такому отчету, а потом наступил период тишины перед заседанием.

Пожалуй, мнение Пауэлла о майских нонфармах можно брать за эталон направления мыслей ФРС, ибо второй провальный отчет по рынку труда в этом году является плохим сигналом.

По инфляции не стоит рассчитывать на перемену мыслей Пауэлла, он продолжит утверждать о временном характере замедления инфляции, кивая на устойчивый рост усеченной инфляции ФРБ Далласа:

Падение инфляционных ожиданий уже представляет опасность, но не факт, что Джей сие признает, ибо замедление роста инфляции связано с изменением методологии министерства торговли США и, не исключено, что это было сделано с целью обвинить ФРС в неисполнении мандата.

Инфляционные ожидания тесно связаны с рыночными ожиданиями в отношении политики ФРС.

Важно время переоценки ситуации ФРС, июль или сентябрь.

Если Пауэлл заявит, что для оценки ситуации нужно получить новые прогнозы на сентябрьском заседании, то доллар вырастет, т.к. это нивелирует рыночные ожидания на снижение ставки на заседании 31 июля.

Выводы по заседанию ФРС:

Рыночные ожидания на снижение ставки ФРС чрезмерны, участники рынка ожидают снижение ставки на июльском заседании и практически не сомневаются в снижении ставки на сентябрьском заседании.

ФРС может удивить рынки только в одном случае – если снизит ставку на июньском заседании, но оснований для этого у ФРС нет.

Согласно опросам менеджеров, рыночные ожидания на снижение ставки тесно связаны с ожиданиями на провал переговоров Трампа и Си Цзиньпина на саммите G20, но при торговом перемирии и возобновлении переговоров участники рынка не станут требовать от ФРС снижения ставки в июле, паника в этом случае не ожидается.

Если же торговые переговоры провалятся и Трамп повысит пошлины на весь оставшийся импорт Китая до 25%, то фондовые рынки рухнут, а ФРС придется пытаться ликвидировать последствия через снижение ставок.

ФРС находится в крайне невыгодной ситуации, т.к. Трамп вынуждает её принять свою сторону в торговой войне, но любые действия ФРС при полномасштабной эскалации могут лишь смягчить последствия, но не нивелировать их.

ФРС в ходе июньского заседания должна дать понять рынкам, что готова оказать поддержку при необходимости, с торговыми войнами или нет.

Очевидно, что Пауэлл даст рынкам такое обещание, но основная реакция рынка будет не на слова, а на факты, т.е. на указание по ставкам в сопроводительном заявлении и точечные прогнозы членов ФРС.

Если участники рынка сочтут гарантии недостаточными, то фондовые рынки рухнут на фоне роста доллара.

Но, как показывает история с осени 2018 года, после этого логичны выступления членов ФРС с заверениями предоставления рынкам любой поддержки с последующей коррекцией позиции Пауэлла.

Доллар упадет так или иначе, заседание ФРС лишь определит наличие и размер первой реакции с ростом доллара.

2. Саммит лидеров ЕС, 20-21 июня

Лидеры Еврозоны соберутся вместе для утверждения выдвинутых претендентов на ключевые посты ЕС, принятия решения по бюджету, а заодно обсудят тактику перед встречей с Трампом на саммите G20 28-29 июня, обсуждение может коснуться и Брексит.

Рынки будут реагировать на слухи и факты о личности нового главы ЕЦБ и председателя Еврокомиссии.

Назначение немца Вебера на пост главы Еврокомиссии будет негативно для Италии, но в этом случае пост главы ЕЦБ займет один кандидатов от Франции или Финляндии.

Самый голубиный вариант – назначение на пост главы ЕЦБ Виллероя, главы ЦБ Франции, ситуация по сравнению с Драги отягощается отсутствием характера и твердой позиции, что будет проблематично для рыков, т.к. Виллерой может сегодня голубить, а завтра, получив пинок от Меркель, начать ни к месту ястребить.

Другие наиболее вероятные кандидаты на замену Драги- Рен, Лииканен, Керре- более или менее схожи, их назначение приведет к росту евро и более интересной работе трейдеров.

3. Экономические данные

На предстоящей неделе главными данными США станут отчеты по сектору строительства, PMI промышленности и услуг, производственный индекс ФРБ Филадельфии.

По Еврозоне следует отследить PMI промышленности и услуг за июнь в первом чтении, индекс Германии ZEW, инфляцию цен потребителей Еврозоны за май в финальном чтении.

Провал голосования в парламенте Британии по запрету на выход Британии из ЕС без соглашения 31 октября на фоне резкого отрыва Джонсона от других кандидатов в первом туре голосования за лидерство тори привели к падению фунта.

В ближайшее время сюрпризов не ожидается, до результата финального тура голосования на неделе с 22 июля особых потрясений быть не должно.

Из экономических данных интерес представляют отчет по инфляции в среду и розничные продажи в четверг.

Заседание ВоЕ в четверг не представляет особого интереса, ибо до результата по Брексит ВоЕ не станет менять политику, хотя не исключено, что ВоЕ может играть с риторикой по возможному повышению ставок для поддержания курса фунта, т.к. падение фунта увеличивает риски роста инфляции на фоне замедления экономики, что является крайне нежелательным для ВоЕ, т.к. поставит перед трудным выбором.

Китай не радует ни данными, ни курсом юаня, ни риторикой в отношении торговых переговоров.

Вероятно, что девальвация юаня будет сдерживаться до саммита G20, но при отсутствии уступок со стороны США курс долларюаня после саммита может уйти выше отметки 7,0, что усилит панику на рынках.

— США:

Понедельник: производственный индекс ФРБ Нью-Йорка, индекс рынка жилья NAHB, ТИКСы;

Вторник: закладки новых домов, разрешения на строительство;

Четверг: производственный индекс ФРБ Филадельфии, сальдо платежного баланса, недельные заявки по безработице;

Пятница: PMI промышленности и услуг, продажи жилья на вторичном рынке.

— Еврозона:

Вторник: ZEW Германии, инфляция цен потребителей Еврозоны, торговый баланс;

Пятница: PMI промышленности и услуг Еврозоны.

4. Выступления членов ЦБ

До заседания ФРС в среду продолжается период тишины.

После заседания члены ФРС выскажут своё мнение, при необходимости исправят ошибки Пауэлла или попытаются нивелировать негативную реакцию рынка при наличии таковой.

Форум ЕЦБ пройдет с 17 июня по 19 июня, Драги будет выступать ежедневно, но доступность текста выступления Драги обещают только во вторник.

Возможно, остальные выступления будут доступны в прямом эфире, но если будет представление нового главы ЕЦБ, то не исключены закрытые от СМИ выступления.

Также впервые в роли главного экономиста ЕЦБ выступит Лейн, хотя ЕЦБ не обещает доступность его речи.

Очевидно, что Драги постарается предотвратить рост евро в результате решения ФРС или, как минимум, смягчить удар, голубиная риторика ЕЦБ логична.

----------------------------------

По ТА…

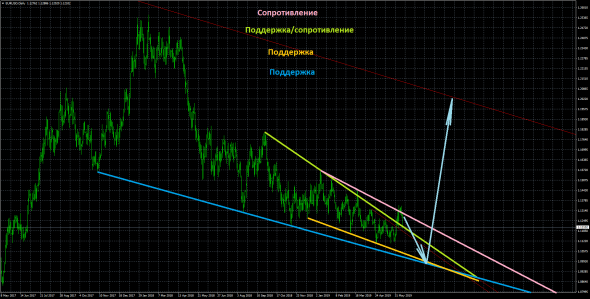

Цель по паттерну двойного дна по евродоллару на 1,141Х остается в силе:

Но закрытие недели ставит на грань восходящий сценарий, добавляя интригу в виде ложного пробоя сопротивления на дейли неделей ранее:

Евродоллар часто перед важным событием по ФА становиться на развилке по ТА, оставляя все варианты развития событий в силе.

Развязка на заседании ФРС 19 июня.

----------------------------------

Рубль

Отчеты по запасам нефти продолжают огорчать быков, не говоря о росте добычи нефти в США.

Снижение добычи нефти ОПЕК+вне ОПЕК достигло максимума, но рост запасов нефти говорит о замедлении мировой экономики, поэтому главным драйвером станет не саммит ОПЕК, а торговые переговоры Трампа с Китаем и ЕС на саммите G20 28-29 июня.

Baker Hughes сообщил о росте активных нефтяных вышек до 788 против 785 неделей ранее.

На предстоящей неделе динамика нефти зависит от решения ФРС.

Более логично возобновление восходящего корректа после перелоя, но если постараться, то можно и с текущих уровней:

ЦБ РФ принял решение о снижении ставки и анонсировал ещё одно снижение ставки на ближайших заседаниях, Набиуллина не исключила два снижения ставки до конца года.

Рубль не отреагировал на решение ЦБ РФ и явно думает, что он неуязвим при падении доходностей во всем мире и росте спроса на ОФЗ, но это не так.

На предстоящей неделе рубль может вырасти по причине большого объема налоговых платежей, далее в зависимости от решения ФРС, но по ТА с текущих уровней или после перелоя от поддержки логично ждать возобновления роста долларрубля:

-----------------------------------

Выводы:

Заседание ФРС является самым важным плановым событием предстоящей недели.

Рыночные ожидания на начало цикла снижения ставок ФРС являются чрезмерными, но участники рынка опасаются провала переговоров Трампа и Си Цзиньпина на саммите G20 28-29 июня и требуют от ФРС страховку на случай негативного сценария.

Если встреча Трампа и Си будет необычайно успешной, США и Китай вернутся за стол переговоров с отменой пошлин, введенных в мае, то на текущем этапе снижение ставки ФРС не понадобится, но такой позитивный сценарий маловероятен, исходя из требований Трампа и риторики Китая.

Торговые войны привели к замедлению мировой экономики, цикл роста экономики США подходит к концу, пространство для фискальных стимулов практически исчерпано исходя из роста госдолга США, в любом случае ФРС перейдет к снижению ставок, разница лишь во времени первого шага.

Ожидания участников рынка на начало цикла смягчения политики ФРС привели к образованию пузыря, фондовые рынки находятся вблизи исторических максимумов, доходности ГКО США и Германии рухнули к лоям.

Решение ФРС должно быть предельно продуманным, любая ошибка обрушит фондовый и долговой рынок США, вызвав эффект домино по всему миру.

Исходя из выступлений членов ФРС и Пауэлла можно сделать вывод, что ФРС адекватно оценивает ситуацию, но, если кажущееся текущее благополучие финансовых рынков или нежелание быть обвиненными в потакании желаниям Трампа приведет к необдуманной риторике – рынки рухнут, не дожидаясь исхода саммита G20.

Цена ошибки слишком высока для фондовых и долговых рынков, сочетание отмороженной ФРС и воинствующего Трампа является самым коротким путем к новому кризису.

Но если ФРС всё-таки допустит ошибку – логично ожидание исправление ситуации в январском стиле, когда Пауэлл в одном выступлении отказался от всех принципов, кажущихся незыблемыми на декабрьском заседании.

Конечно, это будет не ранее саммита G20 и, возможно, слишком поздно для большинства рынков, но ситуация предельно ясна для валютных рынков.

Рост доллара близится к завершению и от решения ФРС зависит обновит индекс доллара хай перед падением или разворот тренда индекса доллара на нисходящий уже состоялся и ФРС придаст ему ускорение в среду.

Следует обратить внимание на форум ЕЦБ 17-19 июня и саммит лидеров ЕС 20-21 июня.

ЕЦБ будет пытаться предупредить решение ФРС о снижении ставки собственной голубиной риторикой с целью предотвращения роста курса евро, но возможности ЕЦБ по смягчению политики несравнимы с ФРС.

Имя нового главы ЕЦБ архиважно для динамики евро и судьбы Еврозоны, а назначение Вебера на пост главы Еврокомиссии откроет новую эру борьбы с правительством Италии, начальная риторика во многом определит вероятность досрочных выборов в парламент Италии в этом году.

--------------------------------

Моя тактика по евродоллару:

На выходные ушла без позиций.

Намерена купить евродоллар на открытии недели.

При значительном отскоке евродоллара вверх перед заседанием ФРС не исключено открытие шортов плюсовым локом со стопами на обе позиции перед оглашением решения ФРС.

Далее в зависимости от ФА.

Уважаемые Смартлабовцы!

Не забывайте, что я провожу конференции на важных событиях в скайпе.

При желании можете принять участие на заседании ФРС в среду, начало 20.00мск.

Регистрация тут.

Точно.

Спасибо Вам!