08 июня 2019, 10:59

В чем встречать кризис?

Предисловие:

«Рынок долга — самый умный. Это всегда было, есть и будет опережающим показателем… Бл.!».

Василий Олейник

Вы обеспокоены надвигающейся рецессией? Или наоборот — предвкушаете покупку подешевевших активов в долгосрок, да на значительной просадке?

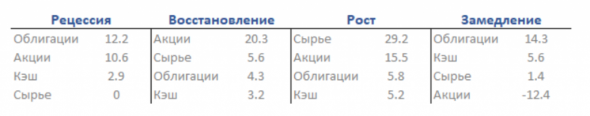

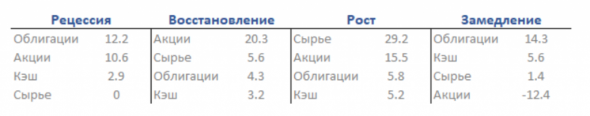

Тогда эта таблица для Вас:

В ней большой экономический цикл разбит на четыре стадии: Рецессия, Восстановление, Рост и Замедление. В каждой приведены средние доходности для наиболее значимых активов.

1. Рынок долга — это то место, где находятся самые большие деньги. Крупнейший долговой инструмент — облигации. Они — лучший индикатор движения крупного капитала.

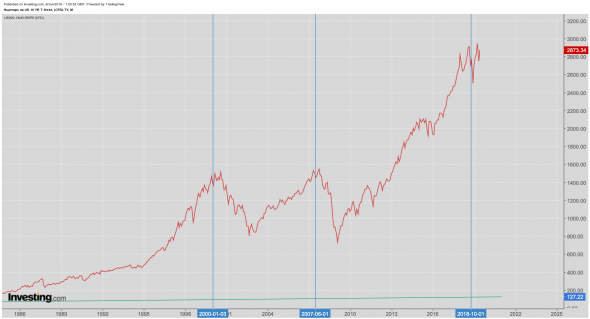

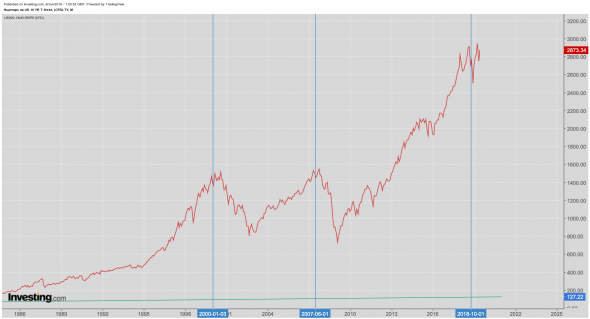

Это цена на 10-ти летки США. В конце стадии роста, при перетоке капитала из акций в облигации, их цена существенно падает, ставя значимый минимум. Я отметил на графике эти моменты вертикальными линиями. Смотрите — отсчет ведется от них.

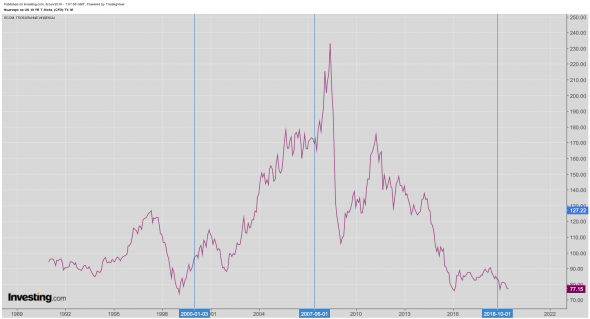

2. Спустя полгода от этих событий рынок акций (SP 500) достигает вершины:

На стадии замедления инвесторы уходят (уже ушли) из акций, которые теперь приносят отрицательную доходность.

2018-й год стал первым за десятилетие, в котором индекс SP500 (Total return) дал отрицательную доходность с учетом изменения цены и полученных дивидендов.

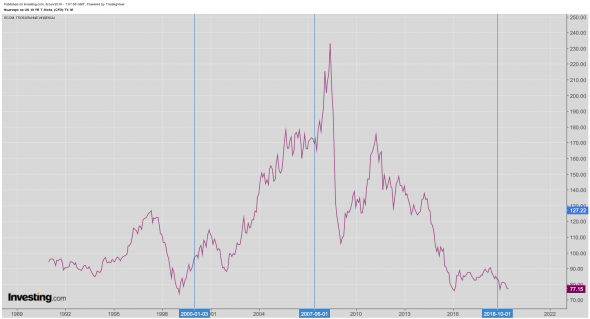

3. Следующим за акциями рынок сырья (индекс BCOM) в течение квартала-двух выполняет свой заключительный аккорд в этом танце:

Происходит непродолжительное, но порой (2008) весьма значительное движение вверх. Это дает стимул для роста акций сырьевых стран, таких как РФ.

Таким образом следующим движением станет кратковременный рост сырья.

«Что мне с этого?»

1. Определение положения на карте цикла дает понимание наиболее эффективных инструментов для этой стадии.

Мы находимся в конце цикла на стадии замедления. Большие деньги уже (в прошлом и начале текущего года) перешли в защитную позицию:

— Облигации: государственные, муниципальные, корпоративные инвестиционного класса

— Защитные акции: потребительских товаров и коммунальных услуг

— Сырьевые активы: прежде всего золото и акции компаний его добывающих.

2. Если Вы не продолжаете держать акции Российских компаний, то можно делать покупки сырьевых ETF, таких как PDBC

(широкий рынок сырья), DBA (агро), GDX (золотодобывающие компании). В долгосрок, как инструмент эффективной диверсификации

на этой стадии цикла. Общей долей в портфеле до 15%

3. Рубль не будет слабым, а ММВБ продолжит еще расти.

Я нацелен на покупку:

— американского рынка акций VTI на новых низах. Для определения момента входа использую индикатор Страха и жадности CNN — жду ухода ниже 20-ти.

— сырьевых ETF (см. выше), — при пробое ими уровней (скользящих средних), таких, как например этот:

Пока брать (или наращивать, если Вы уже купили) на мой взгляд рано.

Акции еще не просели ниже, чем я купил ранее или не достигли новых низких уровней покупки.

Облигации уже подорожали выше всякой меры.

А сырье не пробило сопротивление.

Сейчас мой портфель выглядит вот так:

Берегите себя и удачи Вам!

«Рынок долга — самый умный. Это всегда было, есть и будет опережающим показателем… Бл.!».

Василий Олейник

Вы обеспокоены надвигающейся рецессией? Или наоборот — предвкушаете покупку подешевевших активов в долгосрок, да на значительной просадке?

Тогда эта таблица для Вас:

В ней большой экономический цикл разбит на четыре стадии: Рецессия, Восстановление, Рост и Замедление. В каждой приведены средние доходности для наиболее значимых активов.

1. Рынок долга — это то место, где находятся самые большие деньги. Крупнейший долговой инструмент — облигации. Они — лучший индикатор движения крупного капитала.

Это цена на 10-ти летки США. В конце стадии роста, при перетоке капитала из акций в облигации, их цена существенно падает, ставя значимый минимум. Я отметил на графике эти моменты вертикальными линиями. Смотрите — отсчет ведется от них.

2. Спустя полгода от этих событий рынок акций (SP 500) достигает вершины:

На стадии замедления инвесторы уходят (уже ушли) из акций, которые теперь приносят отрицательную доходность.

2018-й год стал первым за десятилетие, в котором индекс SP500 (Total return) дал отрицательную доходность с учетом изменения цены и полученных дивидендов.

3. Следующим за акциями рынок сырья (индекс BCOM) в течение квартала-двух выполняет свой заключительный аккорд в этом танце:

Происходит непродолжительное, но порой (2008) весьма значительное движение вверх. Это дает стимул для роста акций сырьевых стран, таких как РФ.

Таким образом следующим движением станет кратковременный рост сырья.

«Что мне с этого?»

1. Определение положения на карте цикла дает понимание наиболее эффективных инструментов для этой стадии.

Мы находимся в конце цикла на стадии замедления. Большие деньги уже (в прошлом и начале текущего года) перешли в защитную позицию:

— Облигации: государственные, муниципальные, корпоративные инвестиционного класса

— Защитные акции: потребительских товаров и коммунальных услуг

— Сырьевые активы: прежде всего золото и акции компаний его добывающих.

2. Если Вы не продолжаете держать акции Российских компаний, то можно делать покупки сырьевых ETF, таких как PDBC

(широкий рынок сырья), DBA (агро), GDX (золотодобывающие компании). В долгосрок, как инструмент эффективной диверсификации

на этой стадии цикла. Общей долей в портфеле до 15%

3. Рубль не будет слабым, а ММВБ продолжит еще расти.

Я нацелен на покупку:

— американского рынка акций VTI на новых низах. Для определения момента входа использую индикатор Страха и жадности CNN — жду ухода ниже 20-ти.

— сырьевых ETF (см. выше), — при пробое ими уровней (скользящих средних), таких, как например этот:

Пока брать (или наращивать, если Вы уже купили) на мой взгляд рано.

Акции еще не просели ниже, чем я купил ранее или не достигли новых низких уровней покупки.

Облигации уже подорожали выше всякой меры.

А сырье не пробило сопротивление.

Сейчас мой портфель выглядит вот так:

Берегите себя и удачи Вам!

Читайте на SMART-LAB:

🧩 В чём сила управляемой бизнес-модели?

Устойчивый рост базируется на системности. Когда направления дополняют друг друга, а масштабирование не влияет на операционную эффективность. 📌 Экосистема Группы «МГКЛ» сегодня включает:...

10:00

Народный портфель. Индекс МосБиржи идет на опережение

Московская биржа опубликовала данные о «Народном портфеле» за февраль 2026 г. Рассмотрим, какие бумаги были популярны у российских частных инвесторов, а также проанализируем их выбор....

05.03.2026

«Никогда не работай с родственниками» — самый удобный миф в бизнесе

Всем привет, на связи Сергей Алексеев. Основатель Лайв Инвестинг Групп/Live Investing Group, ЛИСА/LISA, Скуллайв/School Live, Проплайв/Prop Live и Лайв ТРЕЙДЕР ТВ/Live ТРЕЙДЕР ТВ. Сегодня...

05.03.2026

Нефтяной срез: выпуск №8. Перекрытие Ормузского пролива + рост цен на нефть против слабых отчетов за 4-й квартал 2025 и 1-й квартал 2026? Ищем лучших в все еще слабом секторе

Продолжаю выпускать рубрику — Нефтяной срез. Цель: отслеживать важные бенчмарки в нефтяной отрасли, чтобы понимать куда дует ветер. Прошлый пост: smart-lab.ru/mobile/topic/1229385/

Почему...

05.03.2026

Как Вы можете видеть — в моем портфеле американских акций еще нет.

В будущий кризис я буду увеличивать долю акций за счет снижения доли облигаций.