Консенсус прогнозы ИНВЕСТДОМОВ. Модернизируя свои портфели

Я потихоньку продвигаюсь к оптимизациям инвестиционных портфелей с использованием консенсус прогнозов инвестиционных домов.

Я оптимизировал сбор информации по инвестиционным прогнозам, и теперь практически в полном автоматическом режиме собирается и анализируется информация, которая предоставляется инвестиционными домами и агрегируется в удобном виде для анализа. Источником самих прогнозов является BCS-express.

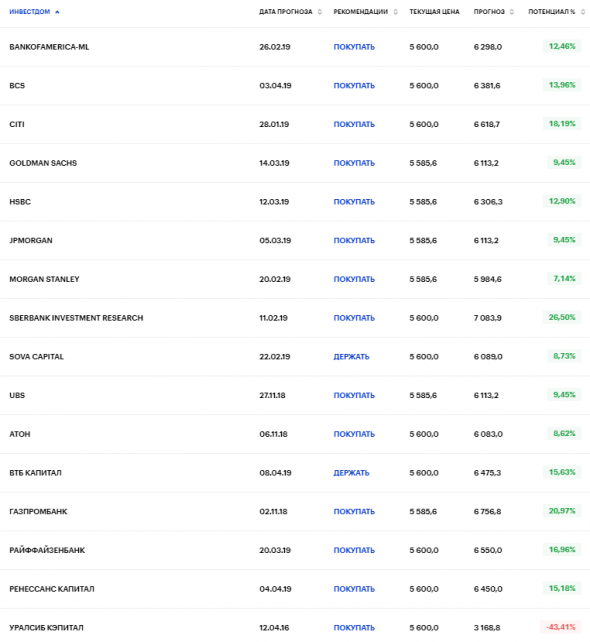

Так, например, выглядит информация по прогнозам на акции LKOH: (скриншот из BCS)

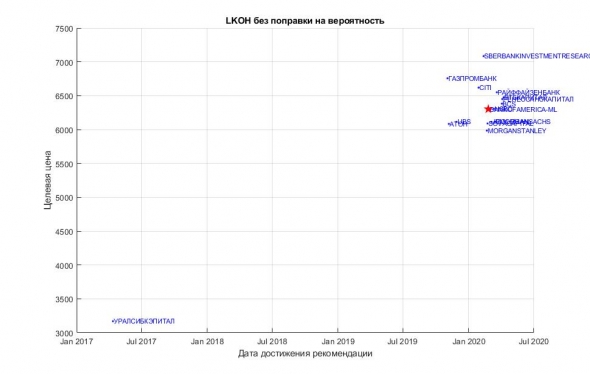

Конечно, не обходится без определённых допущений. Например, в данных БКС нет информации о дате к которой дается прогноз. Поэтому первым этапом, я считаю, что он дан на 1 год с даты выдачи прогноза. Вторым этапом я независимо друг от друга ищу два медианах значения среди таргетируемых цен и полученных сроков. Таким образом получаю нескорректированный консенсус прогноз по конкретному эмитенту

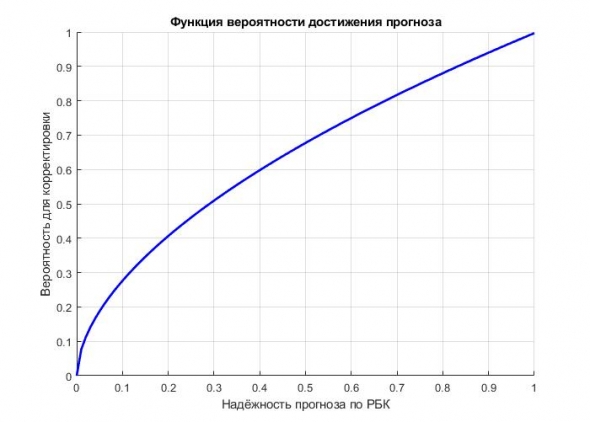

Понимая, что вероятность достижение прогнозных значений у инвестдомов разные, я ввожу специальную вероятностную функцию, которая строится на основании данных РБК. У них функция называется «надёжность прогноза». Описание этого показателя можно найти здесь: https://quote.rbc.ru/reliability/ Чтобы перевести её в вероятность, я делаю сопоставление данных «надёжности прогноза» и вероятности

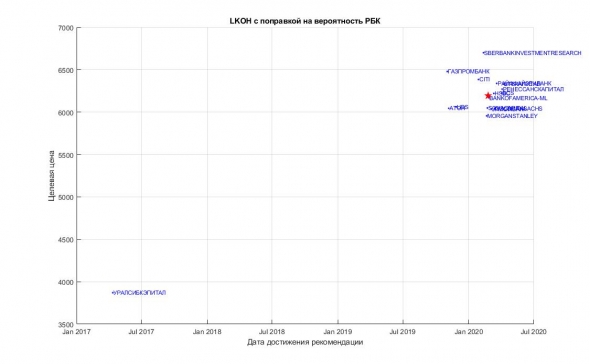

Третьим этапом, я корректирую прогнозы на полученную вероятность, для чего вычисляю доходность к последней имеющиеся котировке акции из своего инвестиционного бюллетеня (хочу в последствии добавить этот блок в свой инвестиционный бюллетень http://ib.ab-trust.ru) и полученную доходность корректирую на свою функцию вероятности, и уже на базе данного значения получаю скорректированную прогнозную цену. В итоге у меня выходит такой результат:

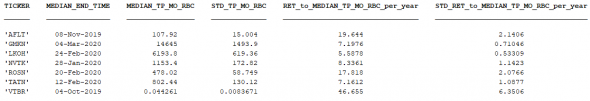

На основании скорректированных прогнозов цен вычисляю медианное значение и разброс этих значений. Данная процедура повторяется для всех акций, по которым у меня имеются данные.

Четвёртым этапом всё собирается в единую таблицу, на основании которой можно судить о потенциальной привлекательности тех или иных инвестиций.

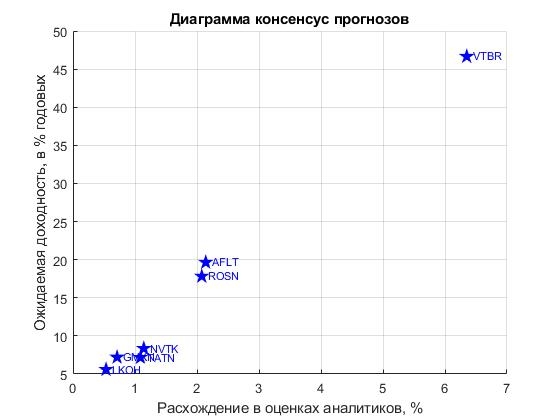

Самым простым вариантом анализа может быть желания отобрать в свой портфель бумаги имеющие наименьшую величину разбросов и максимальную доходность (на следующем графике левый верхний угол).

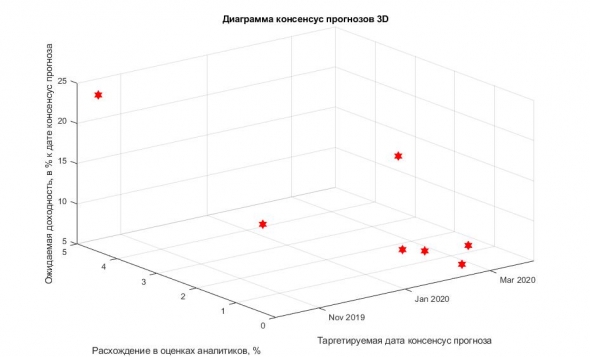

Или в 3D варианте

Следующим этапом есть интерес «подружить», например, показатель альфа с данными скорректированными прогнозами, чтобы лучше отбирать бумаги в свой портфель. Ну и конечно перейти к автоматизации формирования портфеля на основе модели Блэка-Литермана. Скорректированные прогнозы могут служить неплохим экзогенным показателем при формировании портфелей.

Ещё хочу сказать спасибо, Ивану Клыкову, который предоставил мне доступ к данным, собираемым с помощью его сайт https://invest-idei.ru Это даёт мне возможность дополнить модель входными данными из другого источника, а также сформировать другую вероятностную функцию по «сбываемости» прогнозов, думаю в скором времени я добавлю их в свою модель.

Следите за обновлениями данной темы, дальше должно быть интереснее. И как всегда, здоровая критика и предложения приветствуются.

Пост по этой теме ранее: https://smart-lab.ru/blog/527218.php

Моя визитная карточка QR:

Как по мне, лучше брать не прогнозы аналитиков с потолка и их расхождение, а, допустим CAGR за прошлые годы, включая кризисные, смотреть средний, смотреть потом разброс этих значений, и уже на основании этого делать выводы. И лучше по зарубежным эмитентам. Вменяемую статистику обнаружил только тут: www.tessellation.com/dividends/

отличная методика, но в самой её базе делается огромное допущение, которое может очень сильно исказить результаты.

изначально прогнозы даны в разное время и на непонятный срок, а почему-то делается допущение, что они даны в одно время и на один год. например, какие-то из прогнозов даны до годового отчёта, какие-то после.

после этого все уточняющие коэффициенты перестают играть какую-то роль.