Когда интуиция врет

Можно иметь прибыльную стратегию и на ней потерять деньги. Достаточно взять ее худший период, и этим ограничится.

Так бывает чаще, чем кажется. Глядя на рынки, рядовому инвестору часто хочется что-то сделать вне плана, по интуиции. Обычно хочется сделать две вещи: купить актив поближе к хаям его цены и продать поближе к лоям.

Наша интуиция, к сожалению, устроена так, что финансовые рынки для нее контринтуитивны.

В чем это проявляется? Например...

Рядовому инвестору мерещатся какие-то длинные, почти вечные тренды – таких не бывает.

Сами по себе тренды иногда бывают, и системщик может заработать на них, но это очень быстрая, очень точная, очень формализованная игра. Позиция держится при этом несколько дней, не больше. Основание для входа: ценовой ряд нескольких предыдущих дней. Но рядовой инвестор, к сожалению, мыслит шире. Обычно он, как настоящий стратег, смотрит на график последних месяцев, чтобы вложиться на несколько лет, и горько пожалеть об этом через несколько недель.

***

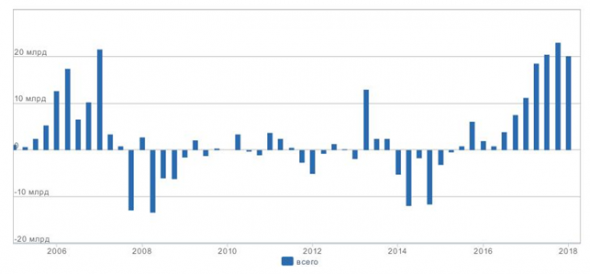

Вот статистика, как российский инвестор заносил и выносил деньги из ПИФов.

В 2006 и 2007 годах пик заноса. Индекс рос, и надо было успеть купить его по 2000 пунктов, чтобы не упустить. Не упустить что? Вероятно, кризис 2008 года, когда индекс падает до 500 пунктов. Здесь интуиция снова шепчет – быстрее продавать, а то опять не успеешь. Если сыграть филигранно, можно было купить ровно по 2000 и продать ровно по 500, и взять максимум, движение цены 1500 пунктов, в пересчете на деньги это означало обеднеть в 4 раза. Но это дано не всем. В среднем, полагаем, здесь брали минус 1000 пунктов.

Что упустили изъявшие деньги в 2008 году? Восстановление индекса в 2009 – 2011 гг., когда почти все потери были отыграны. Дальше несколько лет ничего особого не происходило, рынок болтался в боковике. Интуиция почти ничего не шептала: чтобы возбудиться, ей нужны новые впечатления. Соответственно, в фонды не доносили, но и не уносили. Интуиция снова проснулась в 2014 году. Падающая нефть, санкции, конфликт с Западом – впечатлений масса. Индекс припадает к 1200-1300 пунктам. Самое время забирать деньги, а то опять не успеем. Мы видим, что народ быстр и расторопен, как в 2008 году. Все, кому было надо, снова успели вовремя. Почти двукратный рост 2015-2016 годов случился без них.

В конце 2016 года интуиция замечает этот рост. Деньги идут на рынок как в 2006 – 2007 гг. В 2017 году индекс показывает отрицательную доходность. Мы видим, как точно работает всенародная интуиция. За десять лет она не угадала ни разу. Это был бы сильный индикатор: послушай чуйку и сделай наоборот.

Интересно, что академическая наука – вспомним ассет алокейшн – рекомендует точно наоборот. В 2007 году продаем, в 2008 году покупаем, в 2010 продаем, потом ничего, потом в 2014 покупаем, в 2016 продаем.

Строго говоря, нельзя сказать, что «население играет по воображаемому тренду». Вероятнее всего, оно не анализирует тренд и может вообще не знать этого слова. Это именно игра по чуйке. Чуйка видит одно – растет рынок или падает в этом году. Некоторые называют этот индикатор «чувствовать селезенкой», другие «чувствовать задницей».

Проблема проистекает оттого, что селезенка, она же задница, она же (на самом деле) структуры нашего мозга, сформированные эволюцией и тренированные повседневностью, тысячи лет советовали нам дельные вещи. Дают – бери, бьют – беги, видишь тренд – линейно экстраполируй. То есть если в этом месяце было +20 градусов, в следующей +15, потом +10, скоро будет минус, и мы должны утепляться, кочевать или умирать. В обычной жизни интуиция, линейно экстраполирующая что угодно, и подающая в нашем случае голос так некстати, скорее права, чем не права. Иначе бы ее носители не выжили и не заселили всю землю. Но что хорошо в неолит, плохо на Уолл Стрит.

Можно назвать «чуйку» быстрым мышлением по Даниэлю Канеману и много про это прочитать в ряду других когнитивных искажений. Как и все когнитивные искажения, «чуйка инвестора» появилась не оттого, что нас проклял злой колдун, а имеет рациональные основания своей иррациональности. В данном случае это перенос старых добрых паттернов поведения туда, где они не добрые.

***

В трейдинге это даже еще важнее, чем в инвестициях. Примерно такую же ошибку там можно совершать не раз в 3-4 года, а сильно чаще.

Суть та же – купить по хаям, продать по лоям. Только уже не отдельный актив, будь то акции, золото иди валютный депозит, а торговую стратегию. Пускай стратегия прибыльная. То есть ее глобальное эквити, как в случае акций, четко смотрит вверх. Но у прибыльных стратегий тоже есть хай и лой. Когда хай, очень хочется поставить стратегию на реальный счет, подключиться, докинуть денег. Будьте начеку, это подает голос задница. То есть играть стратегию можно, но осторожно. Когда же попадаем в просадку, хочется обратного: отключиться, снизить сайз, изменить параметры. Осторожнее, это снова проснулись иррациональные части нашего организма. Играйте по системе, не отвлекайтесь. Если система умерла, не играйте.

А если не понятно, умерла или нет? В любой нормальной системе сказано, когда она будет считаться умершей. Если там этого не сказано, у вас просто нет системы, и это – играть нельзя. Создайте нормальную систему и не отвлекайтесь.

Вот пример, как можно потерять на хорошей системе. Мы придумали алгоритм, вроде хороший, тесты держит, но мы сомневаемся. Ставим на него пробный сайз, 100 тысяч. За полгода страта делает нам 50% прибыли. Мы проклинаем себя за трусость, и заводим на счет весь лимит, допустим, до миллиона, то есть вбрасываем еще 900 тысяч. Спасибо заднице за выбор момента. Случается просадка, и мы теряем 20%. Мы снова сомневаемся. Сокращаем сайз наполовину, вынимая 420 тысяч. После этого система отрастает обратно вверх на 10%.

На этом год заканчивается. Что бы мы получили, если бы послали в бой сразу миллион и не играли с лимитами? После первой фазы у нас 1500 тысяч. После второй 1200 тысяч. После третьей 1320 тысяч. 32% годовых. Нормальная система и нормальный результат.

Теперь что мы имеем на самом деле. После первой фазы у нас 150 тысяч. Добавили 900. Скатились с 1050 до 840. Вывели 420. Превратили остаток в 462. Общий итог: миллион на входе, 882 тысячи на выходе. Убыток 118 тысяч. Минус 12% годовых, если считать от того же миллиона, если от меньшей суммы, реально бывшей в деле – доходность еще хуже.

Одна и та же хорошая система. Если ее играть тупо, будет плюс 32%. Если ее играть, умничая и осторожничая, будет минус 12%.

Особенно этот трюк любят даже не трейдеры и инвесторы, а самая рисковая каста – инвесторы в трейдеров. Помимо форексных ПАММов существуют сервисы автоследования у нормальных брокеров. Но обычно ими по интуиции. Входят на хаях, выходят на лоях.

Инвестируете вы в актив, или в торговую активность, если они правильные – вы покупаете кривую линию, со временем растущую вверх. Суть ошибки – не дать ей этого времени.

В худшем случае можно купить на линии, направленной вверх, отрезки, направленные вниз. Они на ней обязательно будут – стоит лишь подождать. Того же эффекта (скупка отрицательной доходности нисходящих отрезков) можно достичь, варьируя сайз согласно иррациональным импульсам.

Если же ваша линия принципиально смотрит вверх (как фондовый индекс) вопрос лечения любой просадки – почти всегда вопрос времени. Если ничего не делать, все делается само собой…

***

На всякий случай, группа в ВК: vk.com/dengi_bez_durakov

вторая группа, не про биржу: vk.com/filosofia_bez_durakov

и блог на Comon: www.comon.ru/user/voldemort/blog/

Золотые слова:

" Одна и та же хорошая система. Если ее играть тупо, будет плюс 32%. Если ее играть, умничая и осторожничая, будет минус 12%.

Особенно этот трюк любят даже не трейдеры и инвесторы, а самая рисковая каста – инвесторы в трейдеров."