Лучшие бумаги недели. Выпуск 39 – обновления для пятницы

Лучшие бумаги недели. Выпуск 39 – обновления для пятницы

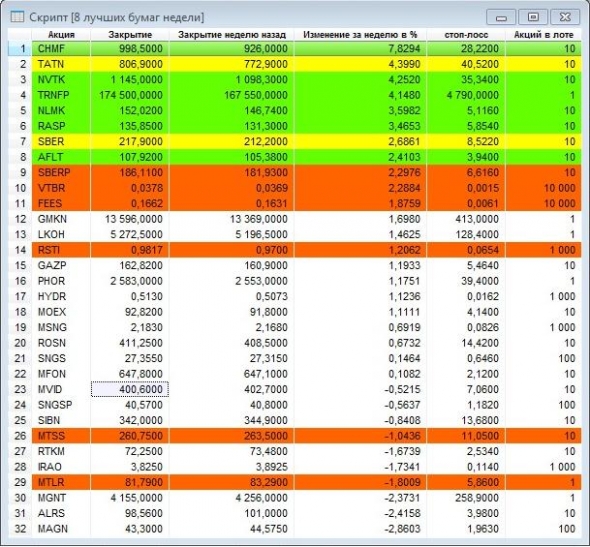

В таблице 1 приведены 32 наиболее ликвидные акции нашего рынка, упорядоченные по убыванию доходности за неделю с 24.01.2019 по 31.01.2019. Первые 8 акций – это лучшие бумаги недели по состоянию на утро 01.02.2019.

Таблица 1.

Бумаги в таблице 1 выделены тремя цветами:

- Красным - были лучшими неделю назад, а сейчас нет.

- Желтым - были лучшими неделю назад и остались лучшими.

- Зеленым — не были лучшими неделю назад, а сейчас стали.

Если вы уже торговали по этой системе, в вашем портфеле будут желтые и красные акции. Соответственно, текущая рекомендация для тех, кто обновляет свой портфель по пятницам:

- Если вы уже торговали по этой системе: продать красные акции (если они еще не были проданы по стоп-лоссу) и купить зеленые.

- Если вы не торговали по этой системе, купить первые 8 бумаг из таблицы 1.

- Для каждой из акций в портфеле задать стоп-лосс = цена покупки – значение стоп-лосса из таблицы 1 для соответствующей бумаги.

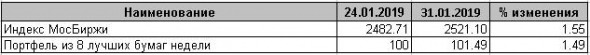

Сравнение доходности с индексом МосБиржи:

Таблица 2.

Здесь вы можете посмотреть мой текущий портфель лучших бумаг недели:

Я обновил свой портфель лучших бумаг недели во вторник вечером. К сожалению, портфели, которые можно вести на смартлабе, не сохраняют историю, так что после того, как я заменил бумаги в портфеле, доходность началась с нуля. Тем не менее, моя доходность лучших бумаг недели на текущий момент составляет 6.24% с начала года (это уже с учетом дивидендов от НЛМК, которые поступили 24.01.2019). Этот январь оказался вторым по прибыли месяцем в моей торговле по систему BWS, первым был тоже январь ровно год назад (прибыль 11%).

Здесь вы можете посмотреть мой текущий портфель лучших бумаг года:

Портфель лучших бумаг года уже больше чем в два раза проигрывает индексу МосБиржи, правда итоговая прибыль там больше, т.к. там не учтены дивиденды от Татнефти, зачисленные 28.01.2019. Тем не менее, за последние 12 лет лучшие бумаги года проиграли индексу всего 1 раз (в 2011 году), и я уверен, что и в этом году лучшие бумаги года не только догонят индекс, но и обгонят его!

На что стоит обратить внимание:

- Пересмотр портфеля осуществляйте один раз в неделю в любое удобное для вас время.

- Бумаги покупайте в равных долях.

- Не забывайте устанавливать стоп-лосс после каждой покупки.

- Тэйк-профит ставить не надо, прибыль не ограничивается.

- Обратите внимание на размер комиссионных издержек. Например, у Финама на тарифном плане Дневной при каждой сделке взимается сумма в 41.3 рубля. Если вы будете совершать сделки на сумму в 10000 рублей, то при покупке и продаже вы заплатите 0.41% брокерской комиссии, вместо 0.0354%, которые вы бы платили, если бы совершали сделки на 120 тысяч рублей. Соответственно, и итоговая комиссия за год будет не 4% (как заплатил я по итогам прошлого года), а около 46%.

- На это раз лучшие бумаги недели совсем немного, чисто символически проиграли индексу МосБиржи.

Историческая доходность данной торговой системы (при условии реинвестирования прибыли) составила за последние 10 лет почти 1000%.

P.S. Полное описание торговой системы приведено здесь: Торговая система BWS

Предыдущий выпуск можно посмотреть здесь: Выпуск 38 – обновления для четверга

Выпуск за прошлую пятницу: Выпуск 34 – обновления для пятницы

Берегите свои деньги! Торгуйте грамотно!

Евгений01 февраля 2019, 09:49Протестировал Вашу систему с мая по декабрь 2018г в по понедельникам, у меня получился результат минус 5%, не считая комиссий и дивидентов. Вы говорите, апрель был провальным и остается, что январь, февраль сделали результат года более 30%. Надеюсь, что Ваша система рабочая и я ошибся в расчетах, т.к. тестировал вручную. Не могли бы озвучить положительные месяца за прошлый год, еще лучше полную картину за 2018г?+1

Евгений01 февраля 2019, 09:49Протестировал Вашу систему с мая по декабрь 2018г в по понедельникам, у меня получился результат минус 5%, не считая комиссий и дивидентов. Вы говорите, апрель был провальным и остается, что январь, февраль сделали результат года более 30%. Надеюсь, что Ваша система рабочая и я ошибся в расчетах, т.к. тестировал вручную. Не могли бы озвучить положительные месяца за прошлый год, еще лучше полную картину за 2018г?+1