Обзор доходностей облигационного рынка России

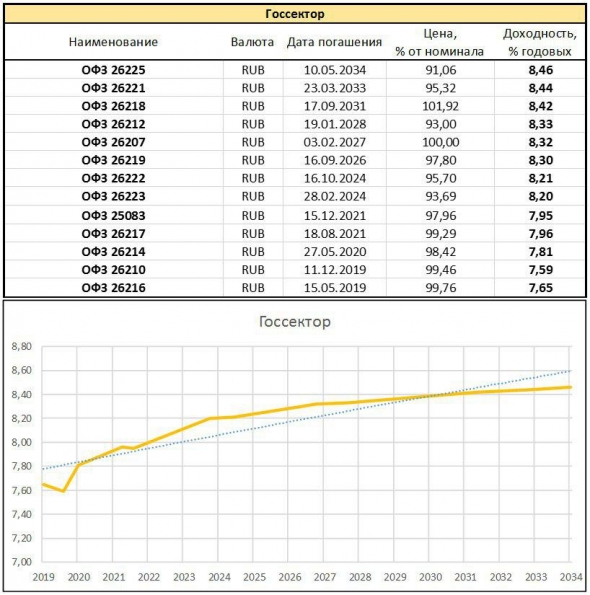

Кривая срок/доходность близка к идеалу или идеальна. За последнюю неделю сами доходности выросли на 0,1%, не более чем обычные колебания. В остальном, по справедливости: бумаги с короткими сроками торгуются ниже ключевой ставки (она 7,75%), с длинными – выше. Через месяц-два, возможно, появится спекулятивная идея в покупке длинного конца, например, ОФЗ 26225, но, очень надеюсь, покупать его можно будет на процент-два дешевле сегодняшней, стремительно росшей последний месяц цены. А сама спекуляция будет интересна под потенциальное снижение ключевой ставки. Ставка высокая, и несмотря на внешние угрозы, требует пересмотра.

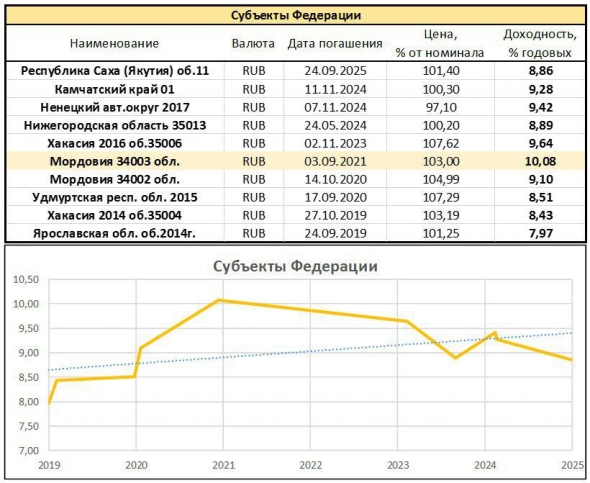

В субфедеральном секторе без особых новостей. Все еще есть доходности 9 и даже 10% плюс, на коротком горизонте. В отличие от кривой доходностей ОФЗ, в ликвидных облигациях субъектов нет четкой зависимости между сроком погашения и извлекаемым доходом. Причина в разном восприятии кредитного риска для разных регионов. Наша позиция прочна: пока ответчиком по долгам региональных бюджетов выступает федеральный Минфин, покупать можно, что угодно и что доходнее. А поскольку все в мире склонно к изменениям, даже бюджетное законодательство, то, для спокойствия, покупайте не отдаленные по срокам погашения субфедеральные облигации. Сентябрь 2021 года вписывается в этот контекст.

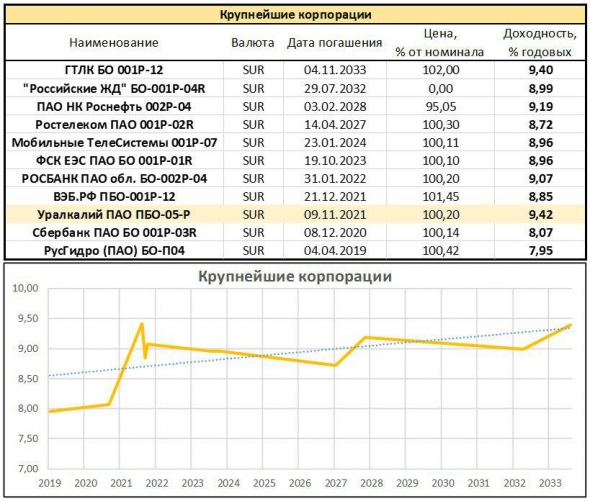

Видимо, в глазах инвесторов, крупнейший бизнес России более ассоциирован с федеральным центром, нежели субъекты федерации. Закономерность срока-ставок не в пример ровнее. Вопрос о выборе между облигациями регионов и облигациями главных компаний страны, по-прежнему, актуален. Мы, по-прежнему, голосуем за облигации регионов. На горизонте 1-3 лет они дают не меньше дохода, а отношение к их рискам высказано выше. Если же покупать длинный облигации, то здесь выбор в пользу именно корпораций не очевиден. Хотя сам выбор среди них, конечно, намного богаче, чем в федеральных и региональных госбумагах.

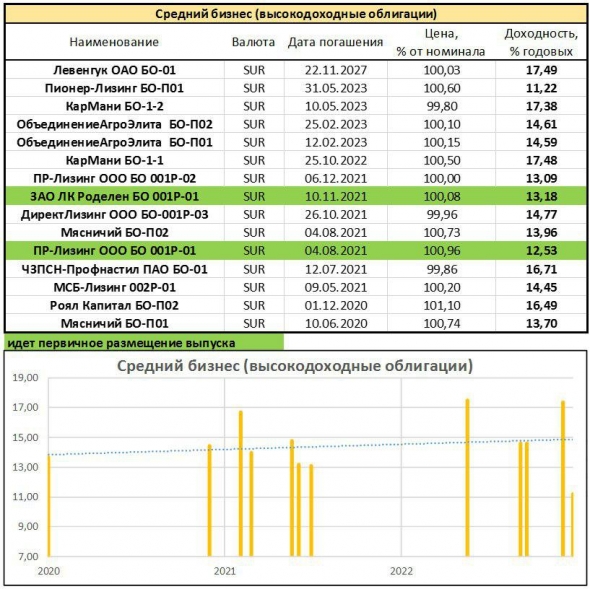

Здесь очевидная закономерность одна – средний бизнес занимает на короткий срок. Средний срок до погашения в секторе не меняется, оставаясь между 2,5 и 3 годами. Потому, в основном, высокодоходные облигации имеют предельно стабильные цены. Из ликвидного, ниже 13% годовых торгуются 2 лизинга: первый выпуск уфимского ПР-Лизинга и чебоксарский Пионер. Причем уже второй выпуск ПР-Лизинга находится в общей канве, с доходностью 13%+. Примеров доходностей выше 15% становится меньше. С ужесточением требований к эмитентам и организаторам размещений со стороны Московской биржи, а, возможно, и Банка России, вероятно, 15% и вовсе будет становиться недосягаемым рубежом. Притом, что выбор проверенных имен и выпусков в доходностях 12-14% (это купон примерно от 11,75 до 13,5%), уверены, продолжит расти. Мы на постоянной основе продолжаем аналитически покрывать АгроЭлиту, Мясничий, МСБ-Лизинг, Роделен.

Хороший обзор!

емкий и компактный в то же время