Инвестдневник 31 декабря 2018 года. 771-ый день Итог 2018 года и второй полноценный анализ портфеля

Сегодня последний день уходящего 2018 года, до боя курантов осталось 7 часов. Провожу старый год выходом второго анализа рублевого портфеля. Обещаю Деду Морозу стать дисциплинированной и писать чаще в Новом году, чтобы следить за развитием/деградацией моего внутреннего Инвестора.

Летом я решила обменять недвижимость недалеко от Макао на интересную и потенциально более прибыльную недвижимость на набережной в Чунцине с видом на центральный полуостров и слияние двух рек. Сейчас там стоится самое знаменитое здание в городе от Сингапурского инвестора, после 2019 года это место станет горячей точкой для десятков миллионов туристов. Рассчитываю на сдачу в аренду туристам посуточно. Текущая доходность в районе 3% в валюте с потенциалом роста стоимости объекта в два раза в течение следующих 5 лет.

Для меня очень важно инвестировать с минимальными рисками, там, где можно ожидать удвоение стоимости актива практически без сюрпризов, а среднерыночная доходность в виде арендной платы скрасит время ожидания. Впервые мне достается объект с эксклюзивной локацией по приемлемой цене. Мимо пройти я не смогла, хотя это и обошлось мне не малой кровью. Пришлось вместо запланированного на 2019 год нового мерседеса и отпуска на сказочном острове, потуже затянуть пояса и на Новый год остаться дома, утешая семью креветками и банкой красной икры из МЕТРО.

Для финансирование этого проекта пришлось распродать часть портфеля с середины мая до конца июня и вывести кэш. В таблице приведены бумаги, которые пошли под нож и цена продажи. Для интереса я решила сравнить с ценой на последний торговый день 2018 года.

Красным я выделила то, что упало по итогу года, а зеленым – то, что выросло. В целом мне повезло, второе полугодие принесло бы мне больше разочаровании, чем прибыли. Я больше склоняюсь к мысли, что на российском рынке нужно уделять больше времени портфелю и срезать маржу у заметно подросших. 100% пассивное инвестирование скорее всего не принесет много радости. Пару комментариев к таблице.

Газпром я продала, потому что было очень много в портфеле, так что тут я в игре и дальше слежу за этой историей. Не угадала я с Роснефтью, не поверила я в могущественную силу Игоря Ивановича Сечина и зря. Продала все подчистую, хотя Роснефть могла бы стать самой успешной инвестицией 2018 года в моем портфеле. Почти на пике продала Магнит, хотя бумага почти весь год была под давлением. Теперь только захожу в Магнит недалеко от дома, радуюсь свежими и сладкими гранатами. Справедливости ради хочу сказать, что пока в нашем микрорайоне среди всех супермаркетов по ценам выигрывает именно Магнит, так что думаю у компании есть все шансы снова оседлать коня.

Часть Ленэнерго пр.получилось хорошо продать. Позже набирала обратно, но средняя уже получилось выше. Может и надо было подержать, но волнение среди народа по поводу возможной отмены дивидендов заставили меня сдаться и снизить долю.

Самое захватывающее приключение получилось с облигациями Самаратранснефть-терминал.Покупала я ее в 2017 году аж по 103%. Просмотрела отчетность, эмитент надежный, деньги зарабатывает, купоны хорошие платит. И кстати это облигация в ноябре 2017 стоила даже 108%. Затем, что-то пошло не так, и видимо инсайдеры решили слиться. Цена за один день 21 мая провалилась одной свечкой вниз до 60%. У меня на самом деле не было надежд, что котировки вернуться, но нет, буквально на следующий день вернулись под 100. Я медлила с продажей, мой мозг очень хотел убедить меня в том, что все хорошо, давай оставим как есть. Разум победил только при цене 91,62%, что тоже неплохо, учитывая, что сейчас котировки уже скатились на уровень 10%. Мне просто чудом удалось избежать участи потерять почти 3% портфеля. Будьте осторожны с корпоративные облигациями, небольшой бонус по купону никак не окупают риск потерять все вложения в данную бумагу.

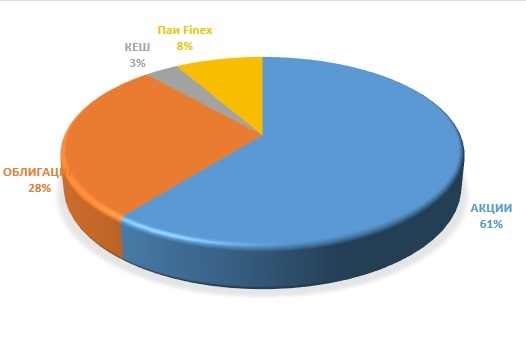

Структура моего портфеляпосле основных продаж приобрел такой вид:

Отдельно выделила паи Finex, потому что это пассивная часть, которую я практически не трогаю. Заметно сократилась облигационная часть с 39% до 28%. Очень хочу нарастить до 40%, но не могу найти пока достойных кандидатов. Ближние ОФЗ дают в районе 7,5%, дальней очень волнительные. Корпоративные не дают много бонусов на покрытие рисков. Все мои ОФЗ на фоне выхода нерезидентов и санкций упали в разной степени:

Хуже остальных выглядят ОФЗ 26212 10-ти летние. Я их приобрела на фоне возможного дальнейшего снижения ключевой ставки ЦБ, чтобы зафиксировать постоянную ставку купона. Почти сразу после покупки это бумага начала снижаться и уже в начале сентябре упали на 8,18%. Обидно потерять столько на ОФЗ, еще один урок мне на будущее. Хотя инвесторы в большинстве предпочитают вместо депозита облигации. Я же на своем опыте убеждена, что в любой облигации больше риска. Я предпочитаю открывать депозиты с возможность пополнения и снятия до неснижаемого остатка 10 000 руб., вполне можно найти вариант с доходность как ближние ОФЗ, зато ноль волатильности.

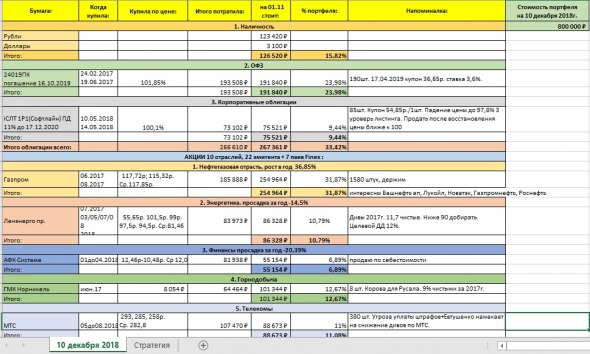

Теперь про акции. Я подсмотрела у коллег и сделала новую таблицу учета портфеля, стало нагляднее кто где и по чём куплен. Выкладываю скрин шот, может и кому-то понадобиться. Цифры я изменила, чтобы лишних вопросов не возникало.

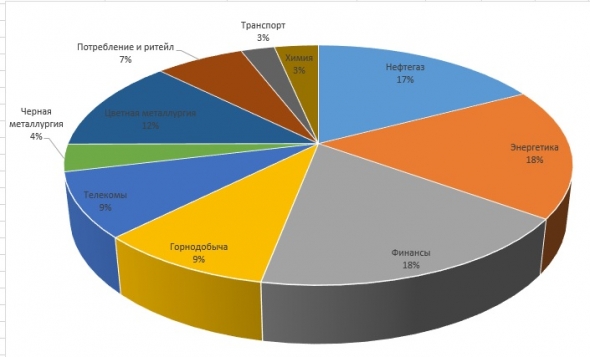

Текущее распределение по отраслям следующая:

В почти равных долях нефтегаз, энергетика и финансы.

Нефтегаз – отрасль, на котором держится вся экономика, она просто по определению будет одной из доминирующей в портфеле. У меня много Газпрома + сама отрасль выросла неплохо в текущем году.

Энергетика – не жду ничего хорошего ранее 2020 года, т.к. большую часть занимает Русгидро и ФСК. Ленэнерго буду добирать ниже 90 и держать под дивиденды.

Финансы – упало всё и продолжает падать. Сбер пр. я продала в начале апреля по 219,85 руб и начала обратно набирать, начиная с 175 руб в июле. Мосбиржа занимает большую долю, при такие ценах, не могу не взять. А взяла так много уже, что она потянула весь портфель вниз при очередном падении. Систему начала набирать на хороших новостях и зря. Теперь со средней в 12 руб тяжело смотреть на ценник в 7,9 и усреднять уже не хочется.

Выросла доля цветной металлургии, в которой у меня можно сказать одна компания в виде Русала и Ен+. Рост в большей степени за счет роста котировок на последних новостях и усреднения Ен+, о которой я напишу ниже.

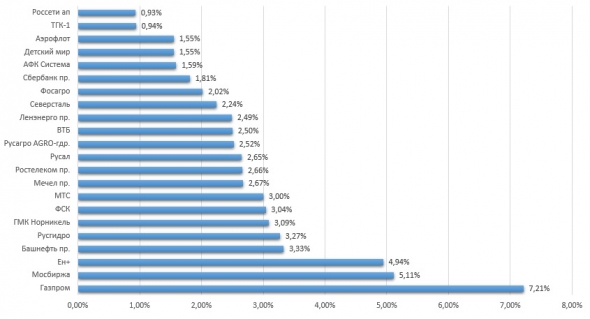

Теперь о распределении по эмитентам:

Напишу свои планы по поводу каждого эмитента, поскольку я их брала в разное время и по разным ценам. Не буду повторяться за старшими коллегами. На форумах основные идеи много раз проговариваются.

Пойду сверху вниз по списку:

Россети ап. – моя ошибка в начале инвестирования. Получила один раз дивиденды в размере 17% и с тех пор ломаю голову как выпутаться из этой истории. Большую часть я уже распродала с убытками, небольшая доля осталась для наблюдения. Может и вернутся дивидендам через много лет. Буду держать, продам, если только совсем не откуда будет выжимать наличку.

ТГК-1 – взяла после прочтения статей нескольких аналитиков, глубоко не копала, держу под дивиденды. Сейчас в убытке, не вижу смысла добирать для усреднения.

Аэрофлот – одна из моих любимых авиакомпаний, особенно нравится, когда на борту выдают ребенку занимательные комплекты. И еда у них нормальная и вип-залы. Купила бумагу на падении, но не дождалась дна. Часть сдала по оферте, часть убытка вернула дивидендами, которые в этом году получилось 6,54% чистыми, очень даже неплохо. Не добираю, возможно с убытками продам часть, если нужны будут средства на другие идеи.

Детский мир – не мясо, не рыба. Висит, не могут ее никак продать и, несмотря на хорошие отчеты котировки не растут. Всё замерло в ожидании чудо. Я тоже пока жду, на сильно плохих новостях буду добирать, на сильно хороших буду выходить.

Система – в какой-то момент я поверила, что жизнь наладилась и решила вскочить на отъезжающий поезд. Но как оказалось, это был поезд на очередные американские горки. Теперь снова мы вернулись на 7,9 руб. Усреднять не буду, если будем получать дивиденды 1,19 руб. меня эти 9,9% очень даже устроит. А если придется еще неизвестно сколько ждать, я лучше в облигациях Системы подожду.

Сбер пр. – потихоньку набираю позицию. Возможно на новых санкциях мы увидим котировки ниже 160 или даже 150. Готова набирать до 5% портфеля, если будут сладкие цены. Разгружаться буду от 200, но не факт, что быстро туда придем.

Фосагро – теряю терпенье с этой бумагой, топчется на месте и дивиденды мизерные. Цены на удобрения пошли на верх уже, рассматриваю продажу в ближайшее время.

Северсталь – срезала половину позиции перед последней отсечкой. Черная металлургия очень цикличный бизнес. Цены на металл могут сильно скорректировать и тогда наступят голодные времена. Не хочется сидеть в бумагах, купленные почти на пике цикла. Буду набирать снова при ценах ниже 900.

Ленэнерго пр. – продала часть летом, когда нужны были деньги и готова набирать обратно. Что-то подсказывает мне, что информационный шум по поводу отмены дивидендов еще уведет котировки в районе 80 – 85 руб. а то и ниже. Времени много до следующей выплаты, все может случиться.

ВТБ – у меня два пакета «Привилегия» в этом банке + 1 брокерский счет. Вообще не в восторге от работы банка. Так называемые «персональные менеджеры» совсем не профессиональны, работать с ними можно только с огромным терпеньем в душе. И каждый раз на вопросы по поводу моего брокерского счета на меня смотрят так, как будто я спрашиваю их о инопланетянах. Пока позиция в минусе, докупать не хочется.

Русагро гдр – бумага порадовала меня ростом под новый год. Но тут меня смущает две вещи. Первое, что это расписки, с которыми надо быть крайне осторожными в отличие от базовой акции. Не хочу снова попасть в ситуацию с Ен+. И второе, свиноводческий бизнес, если будет вспышка болезни, котировки на новостях повалятся вниз.

Русал и Ен+ — эти бумаги я начала покупать еще до санкции и к тому времени, когда санкции ввели у меня уже были набраны выделенные доли. Полгода старалась не смотреть на огромные минусы по позициям, особенно сильно пострадала Ен+, средняя у меня была выше 600 руб. Пару недель назад прочитала в блоге Григория Кемайкина идею о том, что неплохо бы поменять есть Русала на Ен+, если оба присутствуют в портфеле. Как раз Ен+ снова упал в район 300 руб и я решила частично докупать Ен+ и продавать на сумму покупки Русал. Получилось снизить среднюю по Ен+ до 485 руб и я уже готова была ехать к брокеру переводить все реестр, так как Сити банк мог в начале января уже перестать обслуживать эти расписки, пока мы празднуем Новый год. И буквально через пару дней суперновость о том, что санкции снимают через 30 дней! Спасибо Григорию, прямо подарочек по новый год!

Ростелеком пр. и МТС – два телекома, держу под дивиденды. МТС планирую еще набирать, если цена сильно упадет после уплаты штрафов. Сложно работать с компаниями Системы, все время какие-то сюрпризы.

Мечел пр. – получила 11% чистыми дивидендов в этом году. Котировки сейчас сильно упали, но не буду добирать уже. Идея спорная, риски выше, чем обещанные дивиденды. Мне достаточно и существующей доли. Не буду жадной, лучше буду осторожной.

ФСК и Русгидро – пока по обоим энергетикам в убытке, раньше 2020 года ничего хорошего не жду. ФСК не буду набирать точно, а Русгдро если дадут хорошо усредниться может быть и рискну. Обе дивидендные идеи, от ФСК получила 7,86% дивидендов, очень неплохо.

ГМК Норникель – красавец и украшение моего портфеля. Конечно никогда не угадаешь кто будет лидером, а кто лузером. Купила в самом начале по 8500 руб. совсем немного, собиралась в будущем добрать на падении. Но ценник ниже не опускался. Размышляю над тем, чтоб докупить в районе 10 000 руб и довести долю до 5%.

Башнефть пр. – тут дивидендная история, получила в этом году 9%. На падения цены на нефть может получиться еще добрать на будущее. Сильно увлекаться не буду, максимум до 5% доберу.

Мосбиржа – ценник сейчас очень соблазнительный. Если бы у меня не было так много Мосбиржи, то зайти сейчас по 81 руб. и набрать на 3-5% просто идеально J Финансовый сектор возможно еще потрясут весной, если получится с усреднением уйти ниже 100, постараюсь не пропустить такой шанс.

Газпром – все больше меня радует. Обещают рост дивидендов и светлое будущее. Надеюсь на своем веку еще увидеть Газпром выше 300 и обязательно выпью в Новый год за развитие достояния России.

Я рада, что в последний день уходящего года я дописала этот полноценный анализ. На всё у меня ушло 6 часов времени.

Желаю всем коллегам со Смартлаба в Новом году финансового благополучия, снятия всех санкций, полетов котировок выше небес, моря дивидендом и простого человеческого здоровья, улыбок и побольше счастливых дней!

Dobermann31 декабря 2018, 17:05Не печальтесь об ОФЗ, это хороший актив, длинные офз нужны как аналог золота, а ставку снижать будут — уже поняли, что без этого развития не будет, просто другой способ борьбы с инфляцией (платить справедливую цену в госсекторе, в не социальную), финансовому сектору правительства не дают, из-за боязни непопулярности. Но в перспективе ставку будут снижать ежегодно все больше и больше.0

Dobermann31 декабря 2018, 17:05Не печальтесь об ОФЗ, это хороший актив, длинные офз нужны как аналог золота, а ставку снижать будут — уже поняли, что без этого развития не будет, просто другой способ борьбы с инфляцией (платить справедливую цену в госсекторе, в не социальную), финансовому сектору правительства не дают, из-за боязни непопулярности. Но в перспективе ставку будут снижать ежегодно все больше и больше.0 Balist31 декабря 2018, 17:43А-ха-ха! Ну кто-то верит, что дама, оперирующая на международном рынке недвижимостью, ведет портфель российских акций, чтобы выкладывать его на Смартлабе?)) Или есть такие нетипичные затейницы-содержанки? Тогда респект папику, выбор очень редкий и неординарный в самую лучшую сторону!0

Balist31 декабря 2018, 17:43А-ха-ха! Ну кто-то верит, что дама, оперирующая на международном рынке недвижимостью, ведет портфель российских акций, чтобы выкладывать его на Смартлабе?)) Или есть такие нетипичные затейницы-содержанки? Тогда респект папику, выбор очень редкий и неординарный в самую лучшую сторону!0 Reggy01 января 2019, 14:13Сколько труда проделано: составлен портфель, выбраны акции, на другую часть подобранны облигации и кеш есть, активы генерирующие доход, все грамотно распределено, как учат в книгах по инвестициям… только все это игра в угадайку, сам лет 5 подобным занимался. Но потом когда начинаешь анализировать свои знания, ты со временем понимаешь, что инвестиции не дают знаний, например о правильном временени входа в позицию, ведении позиции и выходе из нее. Для этого нужно осваивать другие техники спекуляции например.0

Reggy01 января 2019, 14:13Сколько труда проделано: составлен портфель, выбраны акции, на другую часть подобранны облигации и кеш есть, активы генерирующие доход, все грамотно распределено, как учат в книгах по инвестициям… только все это игра в угадайку, сам лет 5 подобным занимался. Но потом когда начинаешь анализировать свои знания, ты со временем понимаешь, что инвестиции не дают знаний, например о правильном временени входа в позицию, ведении позиции и выходе из нее. Для этого нужно осваивать другие техники спекуляции например.0