Рынок фиксированной доходности США не верит в оптимизм

Пауэлл уже пошел на встречу рынкам, неявно сообщив о желании сбавить обороты в повышении ставок, но этого оказалось мало. По крайней мере, такой вывод складывается на рынке фиксированной доходности в США, который похоже посчитал тон главы ФРС на недавнем выступлении недостаточно дружелюбным.

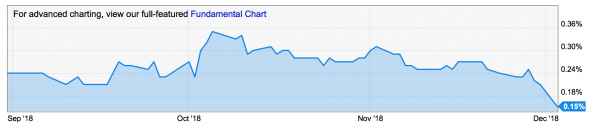

Спред между доходностью двухлетних и 10-летних казначейских облигаций США продолжил снижение на этой неделе, достигнув минимума за 10 лет. Данный показатель рассматривается некоторыми чиновниками одним из важных индикаторов перспектив спроса на инвестиции в экономике, в то время как другие умаляют его значение. Дебаты вокруг спреда между доходностями порождали довольно противоречивые комментарии представителей ФРС, которые пытались то обратить внимание рынков на него, то говорили, что это один из «многих индикаторов», который отслеживается ФРС.

Кредиторы в экономике обычно запрашивают более высокий процент на долгосрочные инвестиции по сравнению с краткосрочными. Во-первых, считается, что с ростом горизонта инвестиций растет и неопределенность, что формирует свою премию за риск, во-вторых, ожидания повышения доходности в будущем делают привлекательными краткосрочные вложения. Если краткосрочная доходность сильно растет, это может означать беспокойство относительно ближайшего будущего или например, что ЦБ поднимает ставки слишком быстрыми темпами.

Инвертированная кривая доходности исторически часто предшествовала рецессиям в связи с чем, ее считают простым и понятным индикатором грядущего экономического спада или завершения фазы экспансии в экономическом цикле.

Любопытно, что инверсия кривой доходности уже произошла в некоторых «местах» кривой: например, между доходностью 5-летней и 3-летней облигаций. Спред между ними снизился до -0.01% в понедельник, что произошло впервые с 2007 года.

В середине октября спред перешел в рост, что можно связать с коррекцией на фондовом рынке США и ожиданиями того, что ФРС отреагирует замедлением темпов повышения, что произошло, но с задержкой. Но даже после комментариев Пауэлла на прошлой неделе, спред продолжил снижаться, что говорит о «требовании» рынка двигать ставку еще более осторожней.

Президент ФРБ Далласа Роберт Каплан заявил на встрече с предпринимателями в Техасе, что тренд в структуре ставок убеждает в необходимости терпения в вопросе ужесточения политики.

Кроме тревожного тренда во временной структуре ставок, поступающие экономические данные формируют противоречивое впечатление об экономике. PMI в производственном секторе США указал на рост выпуска в ноябре, одновременно с замедлением инфляции цен на ресурсы. Замедление в строительном секторе США также говорит о том, что к радужным перспективам роста в США стоит относиться весьма осторожно.

Пауза в торговой войне между США и Китаем должна была поддержать ожидания роста, но инвесторы походу сильно озабочены возможными ошибками в политике ФРС...