18 апреля 2012, 10:50

Каким стереотипам о фондовом рынке стоит верить?

Здравствуй, smart-lab. Меня зовут Марианна.

Совсем недавно я начала задумываться о том, чтобы начать торговать на фондовом рынке. Дело это, очевидно, непростое, но все-таки мне хотелось бы избежать ошибок, которые допускают все новички. Так я и оказалась на этом форуме, где надеюсь получать дельные советы.

Начну с того, что пару лет назад для студенческой конференции я занялась исследованием на тему заблуждений о фондовом рынке. И вот теперь я опять обратилась к этой работе, а заодно и к идее использования торговых роботов… Все-таки, это дело более перспективное, да и к тому же передо мной уже много лет пример отца, который торгует хоть и по строгому алгоритму, но затрачивает огромное количество времени и сил на отработку своих идей на исторических данных (короче, он днями сидит и считает в Excel, что ограничивает возможности совершенствования торговли). А работа с историческими данными в разработке стратегии, насколько я понимаю, действительно важна – вот одна из причин, по которым я стала размышлять именно в направлении торговых роботов.

Возможно, вам будет интересно почитать статью, в которой изложены результаты моего исследования, которое я упомянула выше. С интересом выслушаю ваши мнения!

Закономерность 1. Самая надежная и успешная стратегия поведения на рынке – стратегия «купил и держи» («bue and hold»)

Существует мнение о постоянном росте рынка. В доказательство обычно приводят пример индекса Доу-Джонса, выросшего за 20 век примерно в 1000 раз.

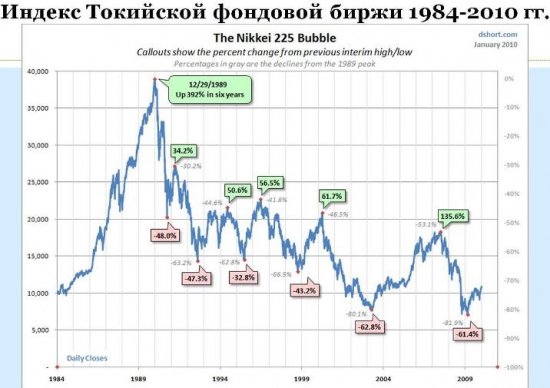

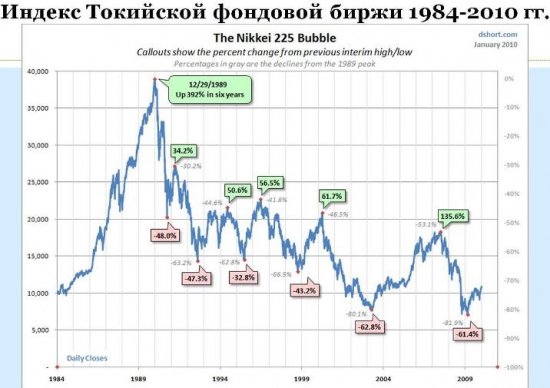

Следовательно, чтобы успешно работать на бирже, нужно накупить акций и ждать; самое сложное – перетерпеть возможные коррекции рынка. Действительно, фондовый рынок обычно достаточно длительное время находится в фазах интенсивного роста, и чем дольше эта фаза длится, тем крепче укореняется мысль о стратегии «купил и держи», и начинает казаться, что это самый удобный и простой способ обогащения. Однако опыт показывает, что следование этой стратегии всегда заканчивается жестокой расплатой. Периодичность таких событий обычно составляет 15-20 лет – именно столько составляет срок инвестиционной памяти участников рынка. Самый сокрушительный крах был в 1929-м году, когда биржевики выбрасывались из окон гостиниц Нью-Йорка. Самый недавний – мировой кризис 2008 года. И не всегда рынок восстанавливается быстро, как, например, после краха 1987 года. Бывают и длительные рецессии по 5-10 и более лет. Восстановление прежних позиций после краха 1929 года продолжалось около 20 лет, еще примерно столько же, в 60-80-е годы, рынок простоял на месте. В качестве еще одного примера можно привести Индекс Токийской фондовой биржи, движения которого также нестабильны и при этом динамика отрицательна.

Отметим, что и рост Индекса Доу-Джонса на три порядка за 100 лет на самом деле не такой уж впечатляющий: если усреднить весь рост с 1933 года (дно краха 1929 года) по сегодняшний день и пересчитать в годовые приросты – получится рост всего 8 % годовых.

Закономерность 2. В летние месяцы наблюдается снижение активности фондового рынка

С приближением лета в СМИ все чаще упоминается «летнее затишье». Об этом пишут аналитики и говорят комментаторы на РБК. Согласно этим сообщениям получается, что у фондового рынка тоже есть своеобразный период отпусков.

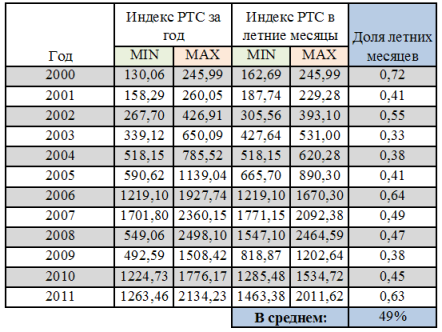

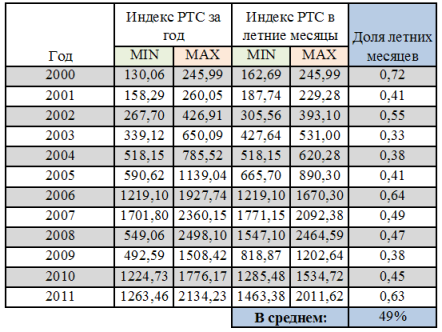

На самом деле, для того, чтобы доказать, что нет такого понятия как «отпуск рынка», можно даже не использовать сложные алгоритмы вычислений. На примере изменений индекса РТС с 2000 по 2011 год была применена простая методика, которая позволяет определить удельный вес диапазона, пришедшегося на период отпусков с июня по август по отношению к диапазону всего года.

Исходя из данных таблицы, делаем следующий вывод: в среднем почти половина годового диапазона (49%) приходится на 3 летних месяца. Это значит, что лето – самый динамичный период в году.

Закономерность 3. Пятница – день фиксации прибыли, рынок в пятницу падает

К такому выводу пришли некоторые трейдеры и аналитики. Можно рассчитать, действительно ли для российского рынка характерно снижение котировок по пятницам.

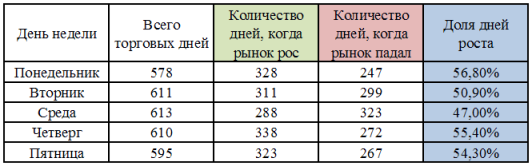

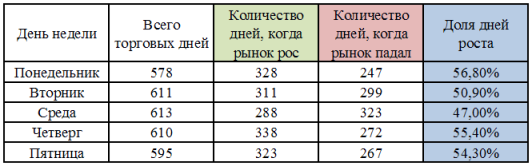

Рассчитаем, сколько было понедельников за последние 10 лет, когда торги закрывались в плюс, и сколько было понедельников, которые закрывались в минус; аналогично посмотреть статистику для каждого дня недели, для чего используем котировки индекса РТС с 2000 года по 2011 год.

В итоге приходим к следующему выводу: самым падающим днем является среда, именно в среду котировки росли всего лишь в 47% случаев, самыми растущими были понедельники и четверги. Цены повышались в эти дни соответственно в 56,8% и 55,4% случаев.

Как видно, пятницу ни в коем случае нельзя назвать днем, когда надо открывать короткие позиции, только потому, что большинство будет фиксировать прибыль, иначе бы в 54,3% случаев рынок бы не закрывался в эти дни в плюс.

Совсем недавно я начала задумываться о том, чтобы начать торговать на фондовом рынке. Дело это, очевидно, непростое, но все-таки мне хотелось бы избежать ошибок, которые допускают все новички. Так я и оказалась на этом форуме, где надеюсь получать дельные советы.

Начну с того, что пару лет назад для студенческой конференции я занялась исследованием на тему заблуждений о фондовом рынке. И вот теперь я опять обратилась к этой работе, а заодно и к идее использования торговых роботов… Все-таки, это дело более перспективное, да и к тому же передо мной уже много лет пример отца, который торгует хоть и по строгому алгоритму, но затрачивает огромное количество времени и сил на отработку своих идей на исторических данных (короче, он днями сидит и считает в Excel, что ограничивает возможности совершенствования торговли). А работа с историческими данными в разработке стратегии, насколько я понимаю, действительно важна – вот одна из причин, по которым я стала размышлять именно в направлении торговых роботов.

Возможно, вам будет интересно почитать статью, в которой изложены результаты моего исследования, которое я упомянула выше. С интересом выслушаю ваши мнения!

Каким стереотипам о фондовом рынке стоит верить?

Результаты работы на фондовом рынке зачастую воспринимаются как результат игры случая, а движения биржевых котировок и фондовых показателей — не поддающимися научному анализу и прогнозу. Несмотря на это необходимо и желательно находить статистические закономерности для возможного последующего прогноза. В данной статье я постараюсь рассказать о некоторых из них, опровергая устоявшиеся заблуждения.Оригинал статьи я разместила на сайте StockSharp в клубе алготрейдеров.

Закономерность 1. Самая надежная и успешная стратегия поведения на рынке – стратегия «купил и держи» («bue and hold»)

Существует мнение о постоянном росте рынка. В доказательство обычно приводят пример индекса Доу-Джонса, выросшего за 20 век примерно в 1000 раз.

Следовательно, чтобы успешно работать на бирже, нужно накупить акций и ждать; самое сложное – перетерпеть возможные коррекции рынка. Действительно, фондовый рынок обычно достаточно длительное время находится в фазах интенсивного роста, и чем дольше эта фаза длится, тем крепче укореняется мысль о стратегии «купил и держи», и начинает казаться, что это самый удобный и простой способ обогащения. Однако опыт показывает, что следование этой стратегии всегда заканчивается жестокой расплатой. Периодичность таких событий обычно составляет 15-20 лет – именно столько составляет срок инвестиционной памяти участников рынка. Самый сокрушительный крах был в 1929-м году, когда биржевики выбрасывались из окон гостиниц Нью-Йорка. Самый недавний – мировой кризис 2008 года. И не всегда рынок восстанавливается быстро, как, например, после краха 1987 года. Бывают и длительные рецессии по 5-10 и более лет. Восстановление прежних позиций после краха 1929 года продолжалось около 20 лет, еще примерно столько же, в 60-80-е годы, рынок простоял на месте. В качестве еще одного примера можно привести Индекс Токийской фондовой биржи, движения которого также нестабильны и при этом динамика отрицательна.

Отметим, что и рост Индекса Доу-Джонса на три порядка за 100 лет на самом деле не такой уж впечатляющий: если усреднить весь рост с 1933 года (дно краха 1929 года) по сегодняшний день и пересчитать в годовые приросты – получится рост всего 8 % годовых.

Закономерность 2. В летние месяцы наблюдается снижение активности фондового рынка

С приближением лета в СМИ все чаще упоминается «летнее затишье». Об этом пишут аналитики и говорят комментаторы на РБК. Согласно этим сообщениям получается, что у фондового рынка тоже есть своеобразный период отпусков.

На самом деле, для того, чтобы доказать, что нет такого понятия как «отпуск рынка», можно даже не использовать сложные алгоритмы вычислений. На примере изменений индекса РТС с 2000 по 2011 год была применена простая методика, которая позволяет определить удельный вес диапазона, пришедшегося на период отпусков с июня по август по отношению к диапазону всего года.

Исходя из данных таблицы, делаем следующий вывод: в среднем почти половина годового диапазона (49%) приходится на 3 летних месяца. Это значит, что лето – самый динамичный период в году.

Закономерность 3. Пятница – день фиксации прибыли, рынок в пятницу падает

К такому выводу пришли некоторые трейдеры и аналитики. Можно рассчитать, действительно ли для российского рынка характерно снижение котировок по пятницам.

Рассчитаем, сколько было понедельников за последние 10 лет, когда торги закрывались в плюс, и сколько было понедельников, которые закрывались в минус; аналогично посмотреть статистику для каждого дня недели, для чего используем котировки индекса РТС с 2000 года по 2011 год.

В итоге приходим к следующему выводу: самым падающим днем является среда, именно в среду котировки росли всего лишь в 47% случаев, самыми растущими были понедельники и четверги. Цены повышались в эти дни соответственно в 56,8% и 55,4% случаев.

Как видно, пятницу ни в коем случае нельзя назвать днем, когда надо открывать короткие позиции, только потому, что большинство будет фиксировать прибыль, иначе бы в 54,3% случаев рынок бы не закрывался в эти дни в плюс.

63 Комментария

MarkeTrade18 апреля 2012, 10:55«Дело это, очевидно, непростое, но все-таки мне хотелось бы избежать ошибок, которые допускают все новички» — это вряд ли получится)))+7

MarkeTrade18 апреля 2012, 10:55«Дело это, очевидно, непростое, но все-таки мне хотелось бы избежать ошибок, которые допускают все новички» — это вряд ли получится)))+7 Вестников (Витковский)18 апреля 2012, 11:02Но почему нет фото в профиле? :-)+1

Вестников (Витковский)18 апреля 2012, 11:02Но почему нет фото в профиле? :-)+1 Вестников (Витковский)18 апреля 2012, 11:13Ну вот. Совсем другое дело.+1

Вестников (Витковский)18 апреля 2012, 11:13Ну вот. Совсем другое дело.+1 Вестников (Витковский)18 апреля 2012, 11:16Кстати, Марианна, а может быть стоит статью сюда разместить? Зачем лазить по другим сайтам? Материал вроде бы не копипастный… Т.е. не чужой…0

Вестников (Витковский)18 апреля 2012, 11:16Кстати, Марианна, а может быть стоит статью сюда разместить? Зачем лазить по другим сайтам? Материал вроде бы не копипастный… Т.е. не чужой…0

Читайте на SMART-LAB:

Следующий Positive Hack Days Fest пройдет в 2027 году

Всем привет! Следующий Positive Hack Days Fest пройдет в 2027 году, в этом году киберфестиваля не будет. Почему мы приняли такое решение Каждый новый PHDays — это вызов для всей...

04.03.2026

X5 укрепила лидерство на рынке онлайн-продаж в 2025 году

По итогам 2025 года GMV онлайн-бизнеса Х5 составила 323,7 млрд руб., а доля на рынке e-grocery, по данным INFOLine, достигла 18,6%. Цифровой бизнес стал одним из ключевых драйверов роста группы...

04.03.2026