Сравнение активов за 20 лет, почему акции?

Видно, что максимальную прибыль принесли акции. Но главное — не это, а с каким отрывом они обгоняют все остальные традиционные инструменты инвестирования.

В данном случае под «акциями» понималась корзина из десяти акций индекса ММВБ10 с реинвестированными дивидендами (полученные дивиденды снова вкладывались в этот же портфель). Данные по доходности ОФЗ на данном отрезке отсутствуют, но для понимания того, какой была бы доходность консервативного инвестора если бы ОФЗ существовали на протяжении всего этого времени, можно брать доходность банковского вклада.

Среднегеометрическая доходность рассматриваемых инструментов:

Несмотря на то, что золото заняло на этом 20-летнем периоде второе место по доходности, так будет не всегда, тогда как первое место у акций — закономерно.

Цифры дают понять, на какую доходность можно рассчитывать инвестору и в будущем. Цифра 24% годовых по акциям — это вполне реалистичный ориентир для любого неискушённого инвестора. Это — доходность, которую на акциях вполне можно будет получить и в следующие 20 лет, не применяя каких-либо сложных действий.

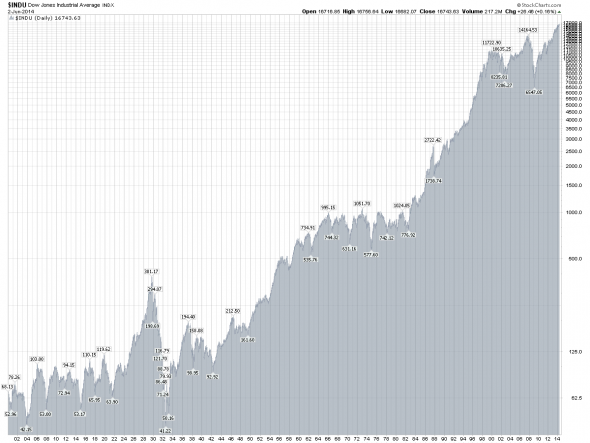

Первое место у акций — не случайно. Такую картину можно увидеть на длительных отрезках в любой капиталистической стране мира (рынок Японии — отдельная тема, но и там можно было заработать).

«Проблемы» акций

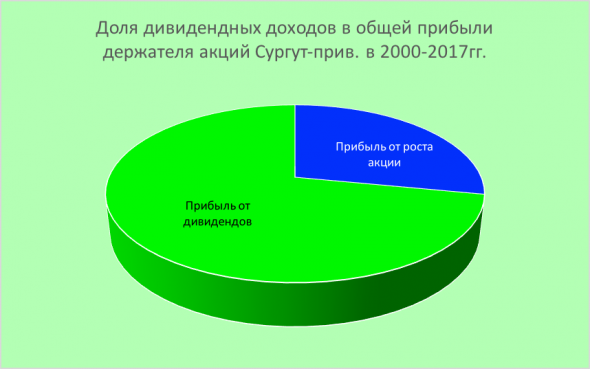

Графики акций не несут полной информации о прошлой и будущей доходности от владения ими, т.к. на них не видны дивиденды. Роль дивидендов может быть огромной:

Акции кажутся рискованее облигаций, но, если мы будем под рисками понимать риски просадки, то это не так, вот, например, как вели себя акции и ОФЗ 09 апреля:

На первый взгляд, просадка -10% у акций говорит о намного более высоких рисках, чем просадка -3% у гос. облигаций? Это было бы верно только в одномерной системе координат.

Стоит нам добавить второе измерение — потенциальную доходность, как сразу картина меняется. В самом деле, одно дело рисковать потерей 100 рублей ради шанса выиграть две копейки, а другое дело — ради шанса выиграть миллион. Потенциальная доходность инструмента показывает нам «оправданность» риска, или, точнее, его значение для получения прибыли:

- Корзина из 10 акций приносит в среднем 24% годовых, а «просела» 09 апреля на -10%

- Корзина из ОФЗ приносит сейчас около 7% годовых, а просела на 09 апреля на -3%

Получается, чтобы заработать условный 1% годовых, нужно быть готовым 09 апреля «проседать»:

- на -0,41% (10%/24%) по акциям

- на -0,42% (3%/7%) в случае с ОФЗ

В 2014 году:

Просадка доходила до -31,5%!

Это меньше, чем -77% на индексе акций в 2008 году, но только в одномерной системе измерений.

Если расширим систему координат и учтём доходность, которую приносит данный актив (около +10% годовых усреднённо за эти годы), то:

- Ради доходности +10% годовых в облигациях нам придётся рисковать на -31%. Т.е. ради единицы доходности рисковать тремя единицами капитала. Доходность к риску относится в данном случае как 1 к 3

- Ради доходности +24% годовых в акциях нам придётся рисковать на -77%… или на те же самые «одна единица доходности к трём единицам риска»! Чтобы заработать рубль доходности с такими показателями придётся рисковать теми же самыми тремя рублями капитала!

В обоих случаях доходность к риску относится как 1 к 3. Получается, на акциях у нас такие же риски (речь идёт о рисках просадки), как на гос. облигациях.

Рискованность акций полезно относить к рискованности других активов, а в сравнении картина выглядит немного по-другому. Ореол рискованности акциям и другим биржевым инструментам придают истории тех, кто проиграл свои деньги на бирже:

На данной картинке собрана статистика по ЛЧИ и видно, что спекулянты проигрывают… простому удержанию портфеля из 10 акций ММВБ10. Тем не менее, может создаться видимость, что в целом биржевые игроки всё-таки выигрывают (+76 миллионов в табличке), но если мы уберём первые три места ЛЧИ, то...:

весь налёт престижа и респектабельности биржевой игре придают только 0,1% всех её участников: убрали их — и красивая картинка развалилась.

Инвестору же, который следует хоть какой-то стратегии инвестирования, даже страшилки «купил Газпром по 360 рублей» не страшны (не говоря уж о том, что инвестор не станет покупать одну акцию, да ещё и на пике):

Тем не менее, чтобы заработать на акциях, помимо стратегии, подхода, нужно ещё и самое главное — терпение.

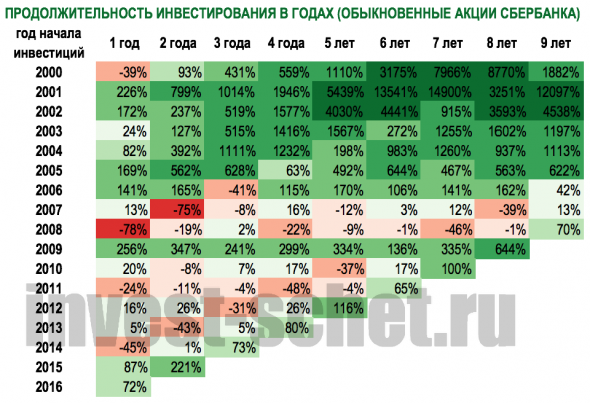

Например, если мы будем говорить про самую крутую акцию российского рынка (из голубых фишек) — Сбербанк, которая показала немыслимую доходность (выросла в 500 раз с учётом дивидендов за 20 лет), то и тут нам понадобилось бы терпение — в случае если бы мы начали инвестировать в начале 2007 или 2008 года, то вышли из «минуса» бы… только через 9 лет:

Продолжение следует.

Любые вопросы и критика — велкам в комменты.

Есть вероятность, что сейчас будет примерно то же самое. То есть долгосрочные инвест идеи, работающие прошлые 40 лет, работать уже не будут.

Считаю, что показывать все в рублях полный бред. Считать и показывать картинки нужно в реальных деньгах, т.е. долларах. Вот тогда все становится на места. Года эдак с 2006-2008 все в России, абсолютно все, только падает в цене к баксу. И когда вы на это посмотрите, то вопрос в чем держать деньги отпадает сам собой.

Рубли-это самообман.