37 Комментариев

serg barbar18 ноября 2018, 12:49почерк женский…-1

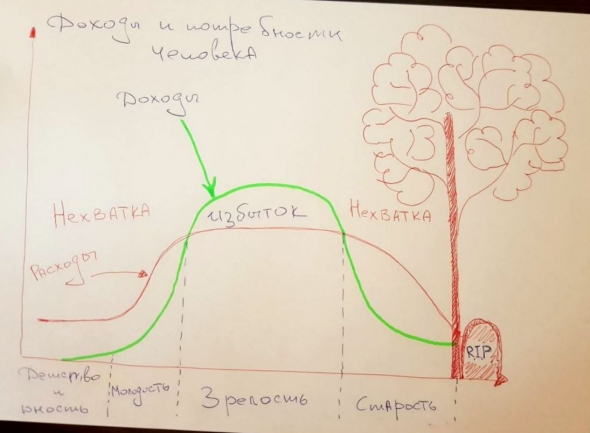

serg barbar18 ноября 2018, 12:49почерк женский…-1 Sedok18 ноября 2018, 13:02правильно было бы разнести операционные и инвестиционные движения. Молодость — период инвестиций. Зрелость — инвестиции сделаны, капитал начинает прирастать. Старость — начинается проедание инвестиций. Соответственно, текущие поступления и платежи идут по операционному блоку, инвестиционное движение за собственный счет — в инвестиционном блоке, финансовые движения, за счет привлечения заемного капитала — в финансовом блоке. Три блока, классическая модель листа БДДС. Затем это всё надо сальдировать и выделять чистый денежный поток = сальдо ОД + сальдо ИД — процентные выплаты по кредитам и займам. И задача финансового консультанта — подсказать домохозяйству, как это всё синхронизировать на горизонте жизненного цикла 50 лет+4

Sedok18 ноября 2018, 13:02правильно было бы разнести операционные и инвестиционные движения. Молодость — период инвестиций. Зрелость — инвестиции сделаны, капитал начинает прирастать. Старость — начинается проедание инвестиций. Соответственно, текущие поступления и платежи идут по операционному блоку, инвестиционное движение за собственный счет — в инвестиционном блоке, финансовые движения, за счет привлечения заемного капитала — в финансовом блоке. Три блока, классическая модель листа БДДС. Затем это всё надо сальдировать и выделять чистый денежный поток = сальдо ОД + сальдо ИД — процентные выплаты по кредитам и займам. И задача финансового консультанта — подсказать домохозяйству, как это всё синхронизировать на горизонте жизненного цикла 50 лет+4

Читайте на SMART-LAB:

Банк России и ФАС запретили банкам навязывать конкретных страховщиков при выдаче кредитов

Отличные новости для независимых страховых, как RENI! Сегодня стало известно, что ЦБ и ФАС направили совместное письмо банкам, которое обязывает их принимать полисы любых страховых компаний с...

13:06

Золото и серебро — идеальное сочетание? Взгляд Heraeus на рынок драгоценных металлов

Когда инвесторы ищут ответы на вопросы о будущем, они нередко возвращаются к золоту и серебру — одним из старейших активов за всю историю человечества. Их динамика отражает главные тенденции...

12:09