Арбитраж ETF SPY и ETN VXX

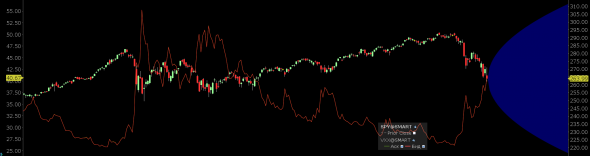

Напомню: SPY– индексный фонд, акции которого довольно близко повторяют движение индекса S&P500, VXX– банковская нота, которая рассчитывается по определённой методике, исходя из значений фьючерсов двух ближайших серий на индекс волатильности VIX. VXX – относительно новый на рынке инструмент, существует с 2009 года, из деривативов VIX на сегодняшний день — один из наиболее ликвидных. Если наложить друг на друга графики этих инструментов, прослеживается заметная обратная корреляция: если один растёт, то другой снижается и наоборот.

Идея заключается в следующем: продажа Put VXX OTM + покупка Сall SPY OTM, кроме того покупка Put VXX OTM более низкого страйка, чем проданный Put для устранения потенциально неограниченного убытка позиции. Стратегия будет гарантировано прибыльной при соблюдении двух условий:

- Конструкция из трёх опционов должна иметь положительную тетту на экспирацию, иными словами, стоимость проданного пута должна быть больше суммы стоимостей купленных пута и колла.

- На экспирацию проданный пут не должен находиться «в деньгах».

Параметры опционов на момент открытия подобной позиции – вопрос творческий и зависит от принятого риск-менеджмента, чем нейтральнее будет общая дельта, тем спокойнее, но и потенциальная прибыль меньше.

При конструировании позиции нужно иметь в виду, что инструменты с обратной корреляцией имеют «зеркальные» «ухмылки волатильности», кроме того, не всегда корректно отображаются как единая позиция в опционных анализаторах. Подразумеваемая волатильность на центральных страйках у VXX на момент тестирования мной стратегии, была выше исторической, в отличие от подобной разницы у SPY, таким образом – отчасти можно считать верным утверждение, что продаём высокую волатильность, покупаем низкую.

Биржевое ГО такой конструкции зависит от расстояния между страйками проданного и купленного пута на VXX, можно порисовать в анализаторе и подобрать подходящие для себя значения.

Главным минусом стратегии является необходимость быть готовым управлять позицией в случае захода проданного пута «в деньги». При неблагоприятном поведении общей дельты конструкцию можно роллировать в более низкие страйки (или закрывать) – тут, опять — таки, каждый сам оценивает свои допустимые риски.

Длительного тестирования стратегии я не проводил, первые опыты удачные, но выборку нельзя считать репрезентативной – рынок снижается. Очевидно, что стратегия лучше работает на даун-трендах фондовых рынков, чем на «ралли». Буду наблюдать и делиться наблюдениями…))

И почему вы называете эту стратегию арбитражем? Вот если вы будете зарабатывать даже не смотря на этот пункт:тогда другое дело.