Портфель из акций компаний России на 10 лет

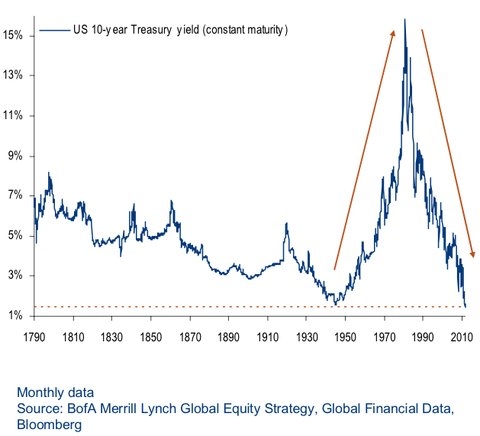

Все мы прекрасно знаем, какие события в мире произошли в прошлый период минимальных процентных ставок. Подготовится к подобному сценарию не удастся, с учетом современного вооружения очередная мировая война сотрет с лица земли все живое. Поэтому такой вариант лучше просто не рассматривать, хотя и исключать его полностью, увы, нельзя. Будем надеется что все самое худшее в мире уже произошло и мы сейчас наблюдаем пик торговых войн и локальных военных конфликтов с переделом сфер влияния. Если это так, то дальше ситуация будет постепенно налаживаться.

При этом повторения 2008-2009 года ожидать не стоит, нас ждет период длительной волатильности со взлетами и падениями различных активов. Стоимость компаний одного сектора может быть существенно выше обоснованной, при этом других — болтаться у дна. Через некоторое время ситуация изменится, но процесс быстрым не будет — на это как раз может уйти следующие 10 лет.

Пока не понятно, как подобные процессы отразятся на нашем рынке. Высказываются разные идеи — от безудержного роста до полного коллапса. Причем, судя по ощущениям обывателей, люди не ждут ничего хорошего. Но, как известно, покупать активы нужно в момент максимального пессимизма. И думаю мы близки к этому.

В целом наш рынок весь недооценен, исключение — нефтяная отрасль. Стоимость многих акций экспортеров черного золота на максимуме, при этом их дальнейшая судьба — под вопросом. Во-первых, в течении 10 лет мы как раз можем увидеть пик потребления нефти. Во-вторых, отдача нефтяных месторождений в России падает. В-третьих, быстро торговые войны не закончатся, а ограничения на нефть, как инструмент давления, очень удобны. В-четвертых, Россия постепенно слезает с «нефтяной иглы», доля поступлений от экспорта углеводородов в бюджет все-таки снижается. Думаю в течении 10 лет нефтяная отрасль может даже перестать быть образующей.

А остальные сектора? Тут полное раздолье: финансовый сектор, телекомы, ритейл, энергетика — все на минимуме. Начнем формировать портфель:

Финансовый сектор

Портфель формируем на 10 лет, поэтому аутсайдеров брать не стоит. Думаю вполне можно ограничится: Сбербанком (12% от портфеля), ВТБ (13% от портфеля) и Мосбиржей (6% от портфеля). Доля ВТБ чуть повыше из-за более высоких перспектив к росту.

Телеком

Думаю, сектор ждет консолидация. Потенциальные кандидаты на исключение — МегаФон и Вымпелком. Можно пробежаться по мелким операторам, но там вероятность консолидации еще выше, поэтому разумнее взять оставшихся двух лидеров: Ростелеком (11% от портфеля) и МТС (5% от портфеля).

Опять же доля Ростелекома выше из-за потенциала к росту. Оператор активно выходит на рынок B2B, предлагая компаниям облачные решения. В отсутствии особой конкуренции (а иностранным поставщикам хранение и управление данными компании не доверяют) должен хорошо порасти.

Ритейл и услуги

Период турбулентности только начинается, но покупать продукты люди явно не перестанут. Скорее даже наоборот, отдавая предпочтения «магазину у дома» заказу готовой еды или поездке в гипермаркет. Можно сыграть на этом прикупив упавших X5 (3% от портфеля) и Магнит (3% от портфеля). Риски высокие, но и потенциал к росту присутствует.

Дополнительно интересным смотрится Аэрофлот (5% от портфеля). Ситуация в отрасли может еще ухудшится, но за этим скорее всего последует очередная консолидация с вытеснением одного из крупных авиаперевозчиков. Аэрофлот, традиционно, на этом только выиграет.

Добыча полезных ископаемых

В отличии от нефтянки очень перспективно смотрится наше достояние — Газпром (20% от портфеля). Добываемый газ еще долго будет оставаться существенным источником энергии, даже при достижении пика добычи по нефти. Плюс компания, будем на это надеется, уже максимально вложилась в газотранспортную инфраструктуру и скоро начнет распределять больше прибыли в качестве дивидендов.

Еще можно рассмотреть Полюс золото (3% от портфеля). Торговые войны, повышение инфляции, турбулентности на рынках — все это будет приводить к росту цен на золото. При этом сама компания достаточно эффективная и до сих пор считается одной из самых недооцененных в отрасли.

Энергетика

Самый сложный для меня сектор. Судя по логике начала цикла роста цен на ресурсы, нужно делать ставку на генератора электроэнергии из возобновляемых источников — Русгидро (9% от портфеля). Из классических производителей можно еще взять Энел Россия (4% от портфеля) и ОГК-2 (4% от портфеля).

Наверное пока все… Конечно же выбор предложенных компаний является моим субъективным мнением. И я описал их, в первую очередь, с целью дискуссии. Так же за рамками остается вариант коллапса нашей экономики, гадать какая из компаний останется в живых в данном случае — неблагодарное дело.

Поэтому, если у вас есть какие-то другие идеи/мнения/критика — будет очень интересно почитать.

VTBR - 0,03958

SBER - 187,2

MOEX - 96,02

RTKM - 66,77

MTSS - 275,1

FIVE - 1390

MGNT - 3830

AFLT - 104,65

GAZP - 170,5

PLZL - 4150

HYDR - 0,6218

ENRU - 1,126

OGKB - 0,0365

Ну и доллар: 66,56 рублей.

Интересно будет посмотреть через 10 лет :).

Хотелось бы услышать доказательства этого утверждения.

Или это вам так кажется?