Дивиденды2018 Ударники чистоприбыльного производства.

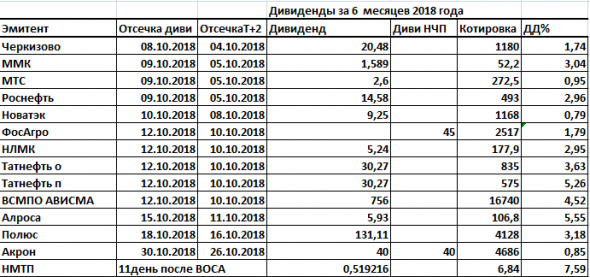

Ну что же, снова табличка промежуточных дивидендов за 6м18

В этой табличке самым интересным, на мой взгляд, является рекомендация СД по дивидендам Акрон.

Дивиденды Акрон это первые дивиденды, которые СД рекомендовал уже после опубликования письма Путину со списком Белоусова.

В письме Андрей Белоусов предлагает обложить налогом на сверхприбыль 14 компаний и получить в бюджет полтриллиона рублей. 28 июля 2018г глава государства наложил на письмо своего помощника резолюцию «Согласен».

В перечень из 14 компаний, у которых Белоусов предлагает изъять сверхдоходы, указаны Evraz, «Норникель», ММК, НЛМК, «Северсталь», «Металлоинвест», СУЭК, «Мечел», АЛРОСА, «Полюс Золото», «Сибур», «Фосагро», «Уралкалий» и «Акрон». К примеру, у Evraz планируется забрать 5,49 млрд рублей, максимальная сумма изъятия – у «Норникеля» (114,2 млрд рублей).

После того как 09.08.18 была обнародована информация о поиске потенциальных «сверхдоноров» для бюджета, на Мосбирже утром 10 августа просел рынок акций. Лидерами отката стали металлурги.

СД входящих в список рекомендовали дивиденды за 6м2018 ещё ДО публикации этого Списка, ММК 2.08.2018, НЛМК 31.07.2018., Алроса 6.08.18, а дивиденды ГМК Норникель это вообще спецстатья.

И вот дивиденды Акрон. Уже с учетом потенциальных дополнительных инвествложений СД рекомендовал в размере их в размере 40 рублей. Для сравнения: дивиденды этого же Акрон за 6 месяцев 2017 года ( это промежуточные дивиденды прошлого года ) составляли235 рублей, т е были больше почти в 6 раз. Как говорится, почувствуйте разницу.

Ну что же, первая ласточка есть. Дальше будем наблюдать, какие же дивиденды и СД каких эмитентов будут рекомендовать за 9 месяцев 2018г. Мосбиржа, например, уже отказалась от выплат промежуточных дивидендов в пользу инвестиций в покупку казахской биржи.

Вот табличка прошлогодних дивидендов, которые выплатили эмитенты более высоких эшелонов за 9м17

По результатам рекомендаций СД эмитентов в этом году сравним размер дивидендов и ДД.их.

И ещё один фактор, который заинтересовал меня на этой неделе.

Готовлюсь к вебинару Начните с буквы А в школе Мосбиржи. https://red-circule.com/courses/913?ref=a614d8

На нём будем смотреть как заранее, до того, как СД обьявит размер дивиденда, увидеть потенциально интересные дивидендные истории, по каким признакам и данным из открытых источников.

Основополагающее для выплат дивидендов это наличие ЧП или НЧП по РСБУ. Начала ещё раз смотреть мою разработочную таблицу эмитентов, которую получат все, кто будет участвовать в этом вебинаре, и была удивлена необычно большому количеству эмитентов, которые получили ЧП по РСБУ за 6м18 больше, чем за 6м17 в РАЗЫ. На проценты тоже много, но в РАЗЫ значительно больше

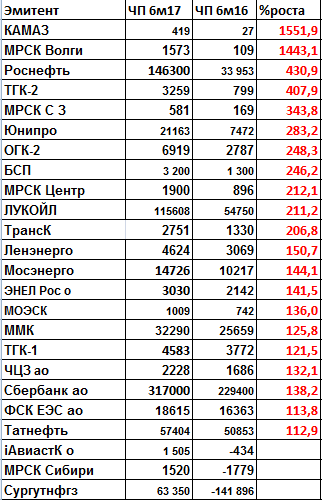

Сравните сами. Это таблица ЧП за 6м2017. Эмитентов, увеличивших ЧП в разы раз, два и обчелся.

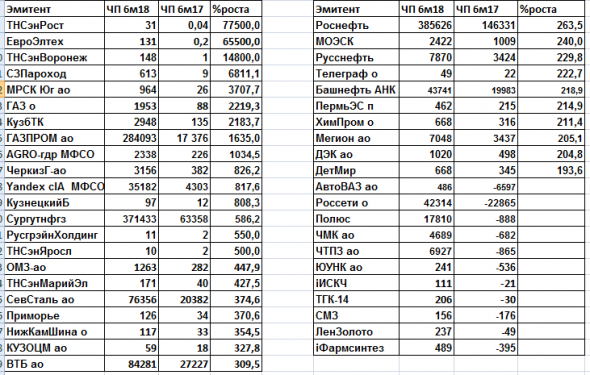

А вот таблица за 6месяцев 2018, т е этого года.

Это эмитенты, увеличившие ЧП в РАЗЫ.

Это не только металлурги и химики, в таблице есть эмитенты практически из всех отраслей.

Честно говоря, глаза разбегаются. За 10 лет моего наблюдения за эмитентами, торгуемыми на Мосбирже, я такое изобилие вижу в первый раз.

Кроме эмитентов, увеличивших ЧП в разы, есть ещё 42 эмитента, которые увеличили свою ЧП на проценты.

Причины для такого так сказать, буйства красок, у эмитентов различные, но факт остаётся фактом: рост ЧП практически во всех отраслях. Будем наблюдать, как ситуация у эмитентов сложится за 9 месяцев 2018 и в какие дивиденды эти прибыли выльются.

Удачных вам дивидендных инвестиций!

Это наверное перед обвалом такое изобилие!

Спасибо Вам!

Готовы к такому развитию событий как обвал 2008 года? Что будете делать, удерживать, правильно? Ведь Вы говорите, что стопов никогда не ставите, значит будете держать и усредняться? Дивиденды то может и дадут, но курсовая стоимость сильно упадёт, и прибыль на следующий год уже может быть гораздо ниже.

Вам конечно повезло, что после кризиса начали конца 2008 года. Просто удачно вошли и все эти годы был тренд вверх с небольшими просадками. А ведь Америка уже 10 лет не падала, когда там начнётся обвал, то и нашему рынку мало не покажется, всё акции в два, в три раза упадут по стоимости.

Действительно этого опасаюсь. Хочется узнать, какой план у Вас в случае такого обвала мирового?

У отказа в выплате дивидендов другая мотивация:

Источник