Стратегия на рынке облигаций. Сентябрь 2018

Главное

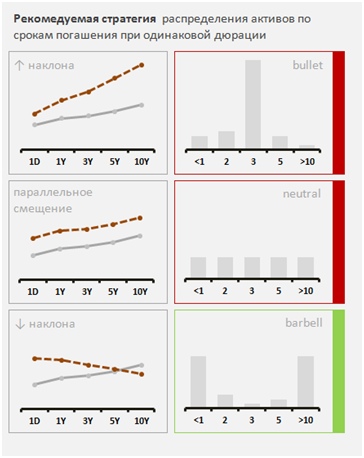

- В перспективе года, мы ждем повышения краткосрочных и снижения долгосрочных ставок на долговом рынке. Это позволяет применить стратегию «barbell»: увеличить долю облигаций в портфеле с краткосрочной и долгосрочной дюрацией.

- Мы ждем, что инфляция заметно ускорится к концу года, превысив зимой уровень 5%

- Падение курса рубля и рост инфляционных ожиданий может заставить ЦБ сменить курс денежной политики, увеличив процентную ставку на заседании в декабре до 7,5%

- Мы не исключаем, что в 2019 году ставка может быть повышена еще раз

Обзор в pdf

Новые вызовы для российского долгового рынка

В предыдущем обзоре по инфляции и процентным ставкам мы описывали риски для долгового рынка России, связанные с потенциальным снижением курса рубля и введением новых санкций. Базовый прогноз реализовался уже к началу осени, а снижение стоимости долгосрочных облигаций превысило прогнозы.

На данный момент мы не меняем ожиданий роста потребительских цен в России. Тем не менее, учитывая нервную реакцию долгового рынка на потенциальные санкции, изменился наш прогноз по действиям Центрального банка, который может перейти к ужесточению денежной политики.

В обзоре мы представим прогноз изменения процентных ставок по российским облигациям, а также стратегию действия для инвесторов на долговом рынке. В конце представлен наш выбор среди облигаций трёх уровней кредитного качества.

Инфляция ускоряется

С середины мая об ускорении инфляции можно было судить по официальным опросам населения, проводимых Фондом общественного мнения. Показатель наблюдаемого и ожидаемого роста цен несколько месяцев назад резко подскочил на 2%, предвещая рост официального показателя. По итогам августа Росстат зафиксировал ускорение инфляции с 2,5% месяцем ранее до 3,1%. Основной вклад рост цен вносит рост цен на бензин (+11,3%, г/г) и табачные изделия (+10,5%, г/г).

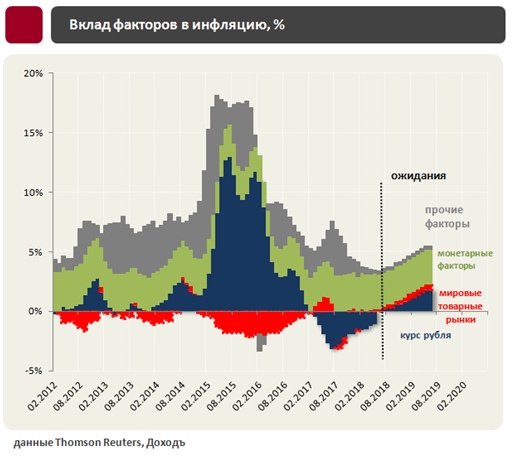

Вклад рубля

Долгое время укрепление курса рубля позволяло сдерживать инфляцию. По нашим оценкам, без влияния валютного фактора рост потребительских цен в России оказался бы на уровне выше 4% в первой половине 2018 года. Ослабление курса российской валюты до отметки в 70 рублей за доллар (падение на 20% в годовом выражении) означает, что инфляция по итогам 2018 года, скорее всего, окажется выше 4%.

Еще одним фактором ускорения инфляции является рост цен на мировых товарных рынках. В стоимости увеличивается не только нефть: сталь, зерно, удобрения в рублевом выражении прибавили более 10% с начала 2018 года. Мы ожидаем, что по итогам года индекс стоимости биржевых товаров Bloomberg вырастет примерно на 10%, что при прочих равных ускорит инфляцию в России примерно на полпроцента.

Сдержанные темпы роста кредитования и денежной массы сейчас оказывают минимальное влияние на изменение темпов роста цен.

Период низкой инфляции подошел к концу

Ключевые факторы сигнализируют о дальнейшем ускорении роста цен в России. Мы ждем, что монетарные факторы сделают вклад в инфляцию на уровне 3,3%, рост курса доллара принесет дополнительные 1,6% к темпам роста цен, еще 0,5% добавит рост мировых цен на товарных рынках. В результате, наша модель дает ожидаемую инфляцию на уровне 5,4% по итогам 2018 года.

Падение курса российской валюты также отразится на росте цен в следующем году. Учитывая повышение НДС с 18% до 20% с 1 января 2019 года, инфляция может вырасти до 6,4%-7% по итогам следующего года. В дальнейшем мы ожидаем долгосрочного темпа роста цен на уровне 5-5,5%.

Действия ЦБ и процентные ставки

В июльском обзоре мы ожидали, что из-за роста курса рубля ЦБ прекратит снижение ключевой ставки и оставит её неизменной до конца следующего года. На тот момент это был самый консервативный прогноз по сравнению с мнениями аналитиков, опрошенными Reuters.

Учитывая острую реакцию долгового рынка на ослабление курса рубля, заметный рост среднесрочных и долгосрочных процентных ставок и ожидания ускорения инфляции, мы считаем, что ЦБ будет действовать более решительно. В базовом сценарии регулятор повысит ключевую ставку с 7,25% до 7,5% до конца года. Скорее всего, это случится на заседании в декабре, а на ближайших двух заседаниях ЦБ подготовит к этому рынок более жесткой риторикой. В следующем году мы ждем еще одного повышения ставки до 7,75%.

Долговой рынок — ОФЗ

Последние месяцы оказались тяжелыми для российского долгового рынка — доходности по долгосрочным облигациям показали рост более, чем на 2%, отражая риски ускорения инфляции. Кроме того, влияние на рынок оказывает фактор санкций США, которые могут коснуться запрета на покупку нового государственного долга России. В результате, впервые за несколько лет кривая доходности россйских ОФЗ приняла отчетливо повышательный вид.

Мы полагаем, что в ответ на падение курса рубля и ускорение инфляции, ЦБ начнет повышать краткосрочные процентные ставки, поэтому в перспективе года доходность коротких ОФЗ может оказаться выше, чем на текщий момент. При этом долгосрочные ставки сейчас отражают излишнюю эмоциональную реакцию инвесторов на неопределенность с будущими санкциями.

Когда новые санкции будут приняты, это может, наоборот, успокоить рынки и после первой негативной реакции долгосрочные ставки будут снижаться. При ожидаемом курсе доллара на уровне 70 рублей в следующем году, наша модель дает потенциал снижения доходности долгосрочных облигаций на уровне 0,5-0,7%.

Подобная cитуация со снижением наклона кривой доходности называется «flattening twist». Оптимальная стратегия для данного типа изменения кривой заключается в концентрации портфеля в долгосрочных и краткосрочных облигациях (barbell).

Долгосрочные облигации выиграют в стоимости от снижения ставок по облигациям с погашением от 4-5 лет. Ценные бумаги с короткой дюрацией позволят не потерять от увеличения краткосрочных процентных ставок.

Наш выбор

Облигации с высоким кредитным качеством

Эмитенты с высоким кредитным качеством представлены в основном компаниями крупной капитализации, а также компаниями с собственниками в виде государства. Для попадания в категорию необходимо иметь рейтинг от ведущих агентств, на уровне не ниже одной или двух ступеней от максимально возможного уровня, при этом сохраняя долговую нагрузку хотя бы на среднерыночном уровне.

Облигации со средним кредитным качеством

Эмитенты со средним кредитным качеством представлены крупными компаниями с долговой нагрузкой выше среднерыночного уровня. В результате, доходность их облигаций имеет более широкий спрэд относительно ОФЗ. Портфель из таких облигаций позволяет получить дополнительные 0,5-0,7% доходности, однако риски дефолта здесь также вырастают, поэтому становится важным широкая диверсификация портфеля. Как правило, для попадания в эту категорию, необходимо иметь рейтинг от агентств не ниже 4-5 ступеней от максимального уровня.

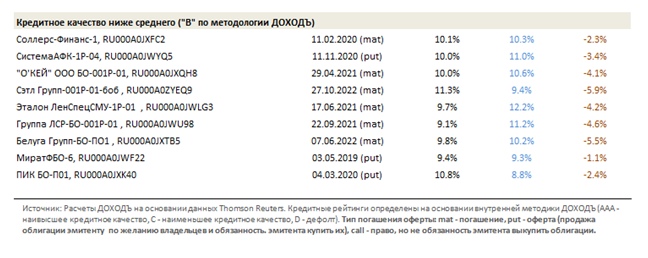

Облигации с кредитным качеством ниже среднего

В категорию попадают компании с долговой нагрузкой выше среднего, что позволяет получать дополнительную премию доходности. Отметим, что среди таких эмитентов сложно найти ликвидные облигации с длинной дюрацией. Это усложняет реализацию стратегии «barbell», не позволяя сыграть на потенциальном снижении долгосрочных ставок. Для попадания в категорию компаниям надо иметь рейтинги от агентств на уровне не ниже 6-7 ступеней от максимально возможного.

Может тогда логичней увеличить долю облигаций с долгосрочной дюрацией и как минимум не трогать облигации с короткой дюрацией?

А за обзор спасибо!

В соседнем топике разбор