23 августа 2018, 08:31

Как силуанов и набиуллина обвалили рубль

50 Комментариев

Максим Везе23 августа 2018, 09:02Ещё забыли добавить к виновным Путина, Трампа и телепузика0

Максим Везе23 августа 2018, 09:02Ещё забыли добавить к виновным Путина, Трампа и телепузика0 Сергей (serzinho)23 августа 2018, 09:38Минфин покупает валюту на сцмму дополнительных нефтегазовых доходов бюджета (ндпи и экспортная пошлина), полученных от экспорта нефтегазовой продукции. То есть сначала валюта пришла в России, конвертировалась в рубли (что вызвало укрепление рубля), а потом минфин на ту же сумму купил валюту (что вызваало равновеликое ослабление рубля). так где же ослабление рубля в чистом виде?+3

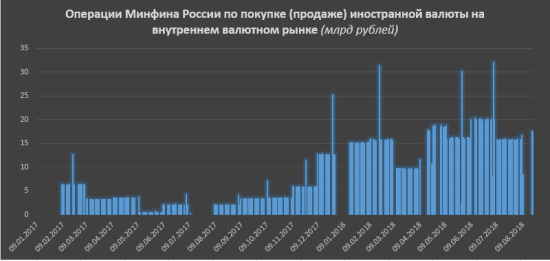

Сергей (serzinho)23 августа 2018, 09:38Минфин покупает валюту на сцмму дополнительных нефтегазовых доходов бюджета (ндпи и экспортная пошлина), полученных от экспорта нефтегазовой продукции. То есть сначала валюта пришла в России, конвертировалась в рубли (что вызвало укрепление рубля), а потом минфин на ту же сумму купил валюту (что вызваало равновеликое ослабление рубля). так где же ослабление рубля в чистом виде?+3

Читайте на SMART-LAB:

Дивидендная доходность «голубых фишек». Какой она будет

На российском рынке в разгаре сезон отчётности: компании подводят результаты 2025 года, а значит, можно оценить и потенциальные дивиденды. Традиционно «голубые фишки» ассоциируются у инвесторов...

20:47

Рынок облигаций: новые размещения от крупных российских компаний

Рассмотрим параметры двойного размещения АФК «Система» со значительной премией к рыночной доходности, а также условия нового валютного размещения «ФосАгро» с высоким юаневым купоном. ⚙️ АФК...

18:44