FXMM / ответ "от создателей"

На смарт-лаб недавно был опубликован пост Сергея Павлова про FXMM

Спасибо ему за внимание к инструменту.

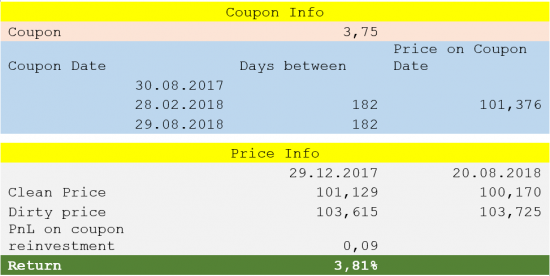

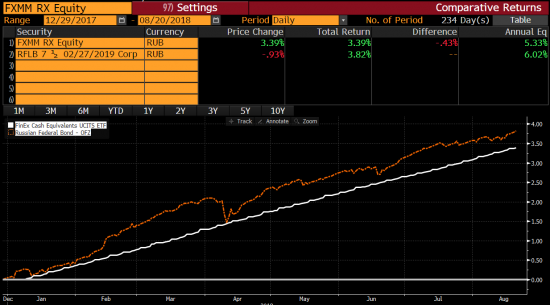

Стоит считать доходность корректно.Автор привел в отдельном чате даты и расчетные цены ОФЗ, которые он использовал для данного упражнения, забыв о том, что ОФЗ рыночный инструмент, чистая цена (цена без учета accrued coupon) которого может отличаться от номинальной стоимости (в нашем конкретном случае облигация торговалась с премией, т.к. ее доходность к погашению была ниже купонной), и который естественно не торговался 01 января 2018 г.Для того, чтобы сделать адекватное сравнение разницы в доходностях за интересующий период (об осмысленности сравнения инструмента, выпущенного эмитентом с рейтингом BBB-, и ААА (напомню, что внутри FXMM – 3m US T-Bills) и дюрацией почти в три раза превышающей дюрацию инструментов, входящих в FXMM, остановлюсь подробнее ниже), воспользуемся рыночными котировками из Bloomberg с начала года (в качестве даты отсчета возьмем 29 декабря 2017) – доходность по ОФЗ — 3,82% (расчеты Bloomberg и 3,81% — расчеты FinEx, ) и доходность FXMM 3,39% (Bloomberg).

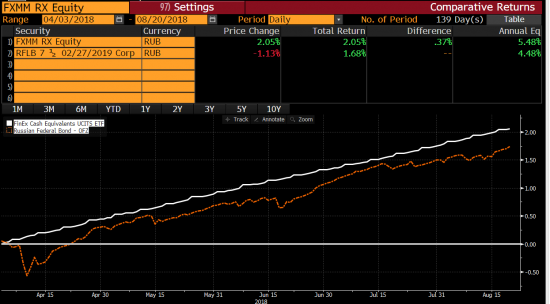

Практический пример – что если вы купили ОФЗ-26208 и FXMM в начале апреля, то к настоящему моменту оказалось бы, что более доходным является именно FXMM – из-за просадки ОФЗ на фоне повышения риска санкций и бегства нерезидентов из этого инструмента.

Заметьте – никакого эффекта на котировки FXMM это не оказало, как и недавний эпизод с новым раундом ожиданий санкций.

Если игнорировать суверенный спред и временную премию (на сегодняшний день дюрация данной ОФЗ составляет около 0,5 против 0,17 для FXMM) и считать ОФЗ однозначно надежным инструментом, можно, конечно, насчитать доходность больше, чем по FXMM. Но какой в этом смысл в отрыве от риска?

Но если все-таки вспомнить о такой мелочи как временная премия и забыть о риске эмитента ОФЗ, то уровень дополнительной доходности, который должны требовать инвесторы в ОФЗ, чтобы отказаться от вложений в FXMM, должен быть приблизительно равен 0,84% в годовых терминах (или 0,54% за период, рассматриваемый автором поста; в качестве proxy для оценки временной премии использовались данные относительно спреда между доходностями 2х летних и 3 мес. гособлигаций). Как видно из расчетов, сделанных выше, фактическая доходность ОФЗ даже не обеспечивает инвесторам компенсации временной премии.

Ни ОФЗ, ни FXMM не подходят для того, чтобы держать позицию ДОЛГО. В этом случае вы просто лишаете себя «премии за риск» — а ведь в конечном счете мы именно в поисках «премии за риск» здесь и собрались.Насчет «любимых» смартлабовцами обсуждений «хвостов/соплей». Их будет меньше, когда клиенты брокеров научатся ставить лимитные заявки, о необходимости которых мы все время говорим. Лимитные заявки – гарантия того, что вы контролируете и цену, и количество. Как правило для рыночных заявок просто нет повода.

Утверждение автора «просадки в FXMM по -5-6% случаются» — ошибка или гипербола. Фактами не подтверждается.

Уравнять налоговые условия можно, если предположить, что FXMM используется на ИИС, что для многих инвесторов является вполне реалистичной ситуацией.