Долгосрочные инвестиции. Стоит ли?.. Да!!!

Доброго времени суток, коллеги!

К сегодняшнему дню подготовил интересный материал. Он посвящается долгосрочному инвестированию.

В своей последней статье я уделил внимание механизму работы рынка.

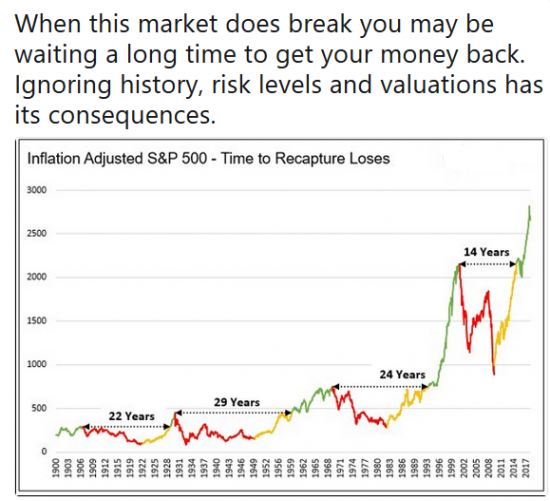

Мне понравился один из комментариев. В нем пользователь смарт лаба приложил интересный скриншот:

Коллеги, давайте рассуждать более трезво. Наш рынок образовался не так давно. 90-е были шоковым периодом для нашей страны. Может ли повториться ситуация как в 90-е? Возможно, но думаю что менее шоково. Тогда все-таки был переход на рыночную экономику и согласитесь, что при любом исходе вероятность того, что Россия от нее полностью откажется, не так велика.

У Америки (см. картинку выше) история фондового рынка в разы больше. Кстати финансовая грамотность населения выше, чем в России. Автор комментария привел пример, где указаны экстремумы рынка и их отыгрывание, но он учитывал сухие значения и интервалы между ними. Если простите брать и “тупо” инвестировать без пополнений, то да, картина удручающая… Согласен..

Я же рассматриваю и сам придерживаюсь долгосрочных инвестиций СТРОГО с ежемесячным инвестированием примерно равными долями и реинвестированием полученных % (например, дивиденды, НКД). Только в таком случае математика нижеприведенной статистики и расчетов будет работать. И в целом такой подход к инвестициям считаю наиболее верным. Мне стало интересно, а как же это происходило у нас?

Отмечу, в том посте я написал вывод:

“Статистика показывает, что долгосрочные инвестиции гораздо прибыльнее, чем спекуляции”.

В данной статье я бы хотел уделить внимание именно ему. Только сравнивать я планирую инвестиции не со спекуляциями, а с банковским депозитом.

Итак, пойдем по порядку.

Есть определенный устой. А именно представлять в противовес долгосрочным инвестициям индекс РТС.

Коллеги, мы инвестируем рубли, поэтому давайте рассматривать индекс, отражающий рублевые вклады – ММВБ. Хотя в данном посте я уделю также внимание и РТС.

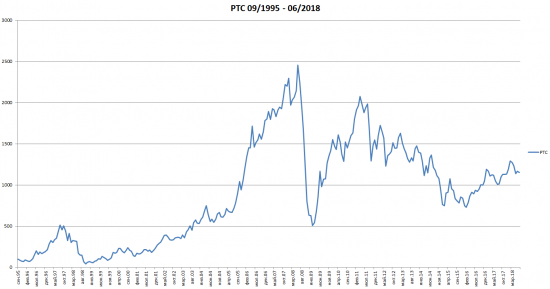

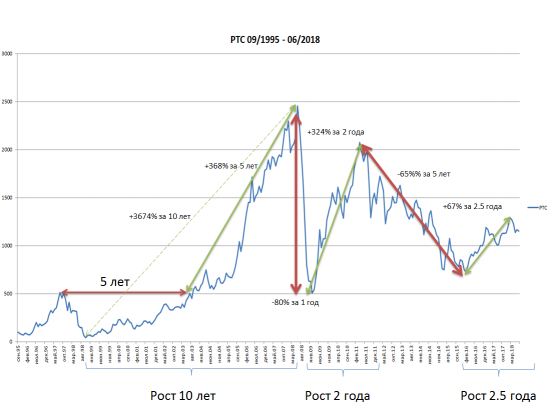

Рассмотрим индекс РТС в динамике с 95 по 2018 год:

Рассчитываемый в долларах США, индекс РТС имеет единую базу расчёта с рассчитываемым в рублях индексом ММВБ. Не уверен, что правильно приводить в пример данный индекс в форме доказательств неэффективности долгосрочных инвестиций в акции российских компаний. Да, у многих компаний выручка зависит от курса доллара, да многие расчеты в целом проходят в иностранной валюте. Но я все таки призываю обратить внимание на рублевый индекс, так как мы живем в России и инвестируем рубли (речь идет об инвестировании в активы, торгующиеся в рублях на Московской Бирже).

Да мы не вернулись на тот уровень, но господа. Вы тогда учитывайте, пожалуйста, условие, описанное выше, а именно усреднения (назовем их простонародными словами) и реинвестирование дивидендов, я вас уверяю, результаты вы получите лучше рынка.

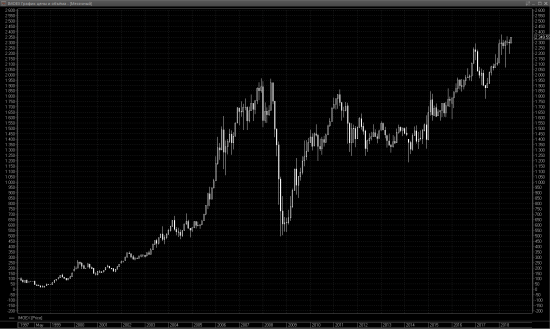

Давайте теперь перейдем к реальному примеру, который относится к индексу ММВБ. Почему никто не говорит про него?

Что такое индекс ММВБ — ценовой, взвешенный по рыночной капитализации композитный фондовый индекс, включающий 50 наиболее ликвидных акций крупнейших и динамично развивающихся российских эмитентов, виды экономической деятельности которых относятся к основным секторам экономики, представленных на Московской бирже. Иначе говоря, это рублевый показатель состояния экономики Российской Федерации.

Итак, какой вывод реально мы можем сделать? В долгосрочной перспективе инвестиции в акции принесут свои плоды (я говорю об инвестировании в акции крупнейших компаний).

Посмотрим взлеты, падения и % изменения..

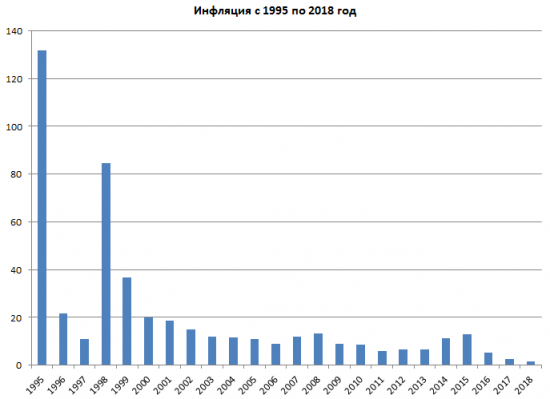

Нет, уважаемый читатель, про инфляцию я не забыл. Давайте теперь наложим на индекс следующие условия.

В 1998 году имеем 100 рублей. Далее мы с вами инвестируем ежемесячно 100 рублей, начиная с 1998 года по 2018 год.

Среднегодовая % ставка по вкладам с 1997 года по 2018 год составила порядка 10%. Среднегодовой % прироста инфляции составил порядка 20%.

Предлагаю вашему вниманию гистограмму инфляции, на ней показана инфляция, выраженная в % относительно предыдущего периода.

Посмотрим итоговую картину с учетом сложного процента:

Недавно докупил МосБиржу и на текущий день имею:

Реальный прирост к портфелю 7,5%

Инвестируйте, не бойтесь кризисов, покупайте хорошие активы, когда все на панике и продавайте, когда у всех жадность… И то, если это необходимо..

Статистика и математика дадут вам нужный результат.

Спасибо за внимание и удачных инвестиций!

НИ ПУХА!!!