05 июля 2018, 11:36

Моё мнение о фундаментальном анализе акций российских компаний

1. Когда я только начинал что-то фундаментально анализировать, мне казалось, что я нашёл нечто, что не видят другие. Клал бумагу в портфель. С течением немалого времени ко мне приходило осознание, что когда я думал, что я знал всё, на самом деле я не знал ничего. Да-да, синдром Даннига-Крюгера.

2. В начале можно подумать, что на рынке много недооцененных компаний, потому что все остальные люди — недальновидные болваны, а я самый умный. В конце концов я изменил свою точку зрения. Если что-то стоит дешево, то по этому активу есть большой риск, который ты сам просто в силу когнитивных искажений оцениваешь неправильно.

3. В конце концов я понял, что когда мне кажется что-то очень интересным, например P/E=2, это скорее всего означает, что я просто не понимаю всей картины целиком.

Решения, основанные на п.1-2-3 получаются очень ненадёжными, низкокачественными.

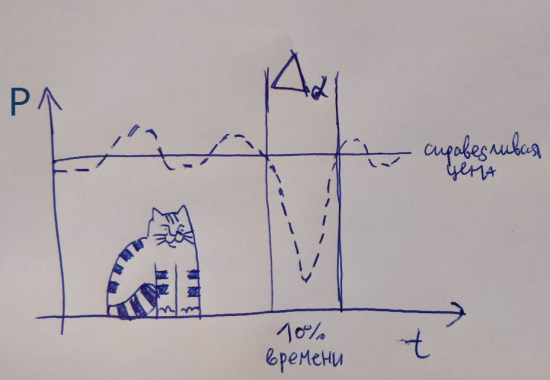

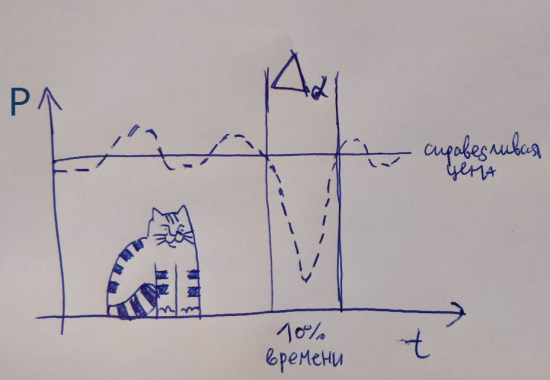

4. Я также понял, что когда в экономике всё спокойно, в основном, все компании оценены около дела и некоторые переоценены. И в целом, можно сказать, что так происходит большую часть времени.

5. А ещё, я понял, что нельзя взять и слёту хорошо проанализировать компанию за пару-тройку часов. С компанией надо жить вместе, расти вместе, вместе развиваться, следить за её историей, за её менеджерами, читать её отчёты и читать отчеты других компаний. Тогда, квартал за кварталом, будет вырисовываться правильная картинка, дающая надежную опору для принятия инвестиционного решения.

Проблема многих в том, что модель планируемого к покупке телефона или автомобиля люди выбирают тщательнее, чем акции. Это как раз эффект Даннинга Крюгера. Осознать свою некомпетентность в инвестициях гораздо сложнее.

6. Так вот когда ты живешь уже много лет в окружении изучаемых тобою компаний, бывает такое время, пусть это будет 10% всего времени, когда компания, по какой-то причине, оказывается оцененной несправедливо. На картинке я выделил этот участок и обозначил как дельта (Δ), которая как раз и дает «альфу» в долгосрочных инвестициях:)

Итак, самое важное в инвестициях: сформировать капитал и обширный багаж знаний и донести их до того момента времени, когда рынок будет оценивать акции чудовищно неверно.

подписываемся на регулярный рисерч: mozgovik.com/

2. В начале можно подумать, что на рынке много недооцененных компаний, потому что все остальные люди — недальновидные болваны, а я самый умный. В конце концов я изменил свою точку зрения. Если что-то стоит дешево, то по этому активу есть большой риск, который ты сам просто в силу когнитивных искажений оцениваешь неправильно.

3. В конце концов я понял, что когда мне кажется что-то очень интересным, например P/E=2, это скорее всего означает, что я просто не понимаю всей картины целиком.

Решения, основанные на п.1-2-3 получаются очень ненадёжными, низкокачественными.

4. Я также понял, что когда в экономике всё спокойно, в основном, все компании оценены около дела и некоторые переоценены. И в целом, можно сказать, что так происходит большую часть времени.

5. А ещё, я понял, что нельзя взять и слёту хорошо проанализировать компанию за пару-тройку часов. С компанией надо жить вместе, расти вместе, вместе развиваться, следить за её историей, за её менеджерами, читать её отчёты и читать отчеты других компаний. Тогда, квартал за кварталом, будет вырисовываться правильная картинка, дающая надежную опору для принятия инвестиционного решения.

Проблема многих в том, что модель планируемого к покупке телефона или автомобиля люди выбирают тщательнее, чем акции. Это как раз эффект Даннинга Крюгера. Осознать свою некомпетентность в инвестициях гораздо сложнее.

6. Так вот когда ты живешь уже много лет в окружении изучаемых тобою компаний, бывает такое время, пусть это будет 10% всего времени, когда компания, по какой-то причине, оказывается оцененной несправедливо. На картинке я выделил этот участок и обозначил как дельта (Δ), которая как раз и дает «альфу» в долгосрочных инвестициях:)

Итак, самое важное в инвестициях: сформировать капитал и обширный багаж знаний и донести их до того момента времени, когда рынок будет оценивать акции чудовищно неверно.

подписываемся на регулярный рисерч: mozgovik.com/

Читайте на SMART-LAB:

Скидка 15% на нашу аналитику — только 72 часа!

Увеличь доходность своего портфеля с профессиональной командой аналитиков. Наши идеи уже принесли клиентам прибыль с начала года. Ты мог и можешь быть среди них. Почему нас выбирают?...

21.02.2026

Но!!!

Для сравнения надо сжиться с несколькими компаниями

Но в целом — обычно эти 10% приходятся на всеобщий кризис, когда режут маржу, и почти все находится низко, а плечи брать страшно.

текст отличный.