Портфель от 14.05.2018

Добрый день. Давно не писал, было много работы, но за это время я не смог найти хороших инвестиционных идей. Зато нашёл спекулятивную.

Спекулятивная идея:

Хотя я позиционирую себя как инвестор, но иногда появляются идеи(фундаментально недооценённые) которые нельзя отнести к инвестиционным.

БСПБ

Если взглянуть на P/E- 3,4 и P/BV-0,3 по МСФО, то можно удивиться, как так может быть?!

Банк стоит всего 3 годовых прибыли или 30 коп за рубль! Большой фри флоат 33%, входит в индекс широкого рынка.

Если сравнивать со Сбером и Втб, то БСПБ явно смотрится лучше по мультипликаторам.

Однако банк выглядит дешёвым уже довольно давно, и пока инвесторы покупать его не спешат.

Причины по которым это происходит на мой взгляд следующие:

- Не понятно, каким образом инвесторы могут вернуть свои деньги.

Банк начал делиться с прибылью в 2015 году (за 2014), но доля относительно маленькая всего 20% по РСБУ. Хотя при таком фри флоат, можно найти большое кол-во инвесторов, которые заинтересованы в дивидендах. Независимые директора постоянно выступают за рост дивидендов, но видимо контролирующий акционер находит другие способы вывода денег или расходует эти деньги на другие нужды.

- Не понятна политика руководства

То происходит допка ниже рыночной цены, то объявляют обратный выкуп(который по объёму меньше допки). Такое ощущение что акции просто хотят впарить.

- Низкая рентабельность

Да банк стоит дёшево, но прирост капитала в среднем около 8-9% в год, а это значит, что справедливая доходность для ваших акций 8-9% годовых. Это очень мало, при условии, что она не гарантирована.

Идея:

Думаю, что под обратный выкуп банк могут загнать на верх.

Всё конечно будет зависеть от цены выкупа. Фундаментально банк дешёвый и если я не прав, сильно ниже ему падать некуда.

Кроме того, осталось меньше месяца до получения дивидендов, див. гэп при таких показателях он быстро закроет.

Покупаю на 25000 или не более чем на 6% от портфеля по цене 51.2

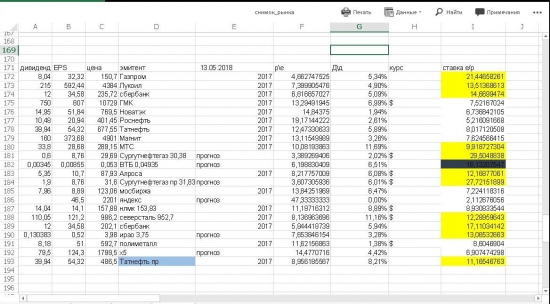

Делал недавно общий взгляд на рынок с целью определить насколько интересен сейчас индекс ммвб. Предлагаю вашему вниманию таблицу, где собраны первая 21 акций индекса (примерно 87% индекса).

Краткое пояснение столбцов:

Дивиденд- объявленный, утверждённый или прогнозируемый мной дивиденд.

EPS- прибыль на акцию

Цена- цена на текущую дату

Эмитент- компания. Голубым выделена акция, которая не входит в 21-ку.

13.05.2018- если стоит 2017 значит, что данные я взял из отчёта за 2017 год,

если стоит прогноз — то данные я взял из открытых источников (таблицы смартлаба)

P/E- думаю понятно)

Д/д- див. Доходность текущая

Курс- влияет ли изменение курса доллара на прибыль данной компании (кроме нефтяных)

Ставка E/P- обратный показатель P/E, нужна для простоты сравнения акций и облигаций. Другими словами, какую доходность в % годовых даёт та или иная акция.

Жёлтым выделены показатели 10 и выше, чёрным выделен неправильный показатель.

Выводы делайте сами.

На мой взгляд сейчас интересны Лукойл (который обещает почти весь СДП выплачивать акционерам) и Сбербанк (с возможностью роста прибыли до 1трлн. и дивидендов).

Кстати, я успел добавить сбербанк пр. в свой основной портфель по 193, но времени не было писать об этом. Поэтому в модельный добавлять не буду.

Газпром пока готов делиться только 8 рублями в год. Когда ситуация изменится не известно, может через год, может через 5, а может пустят в трубу Роснефть и Новатэк а акционеры останутся с носом и долгами...

Сургут — отдельная история, больше интересна как хеджирование курса доллара.

Северсталь и Мтс более интересны как дивидендные идеи.

Но будьте осторожны, цены на сталь на максимуме и возможно, те дивиденды которые мы видим это максимум. А Мтс выплатила дивидендов больше, чем получила прибыли, долго так продолжаться не может.

Найти какие-либо идеи для роста (кроме тех которые уже есть в портфеле) сейчас очень сложно. Особенно если их сравнить с облигациями.

Проще положить деньги на депозит под гарантию государства. (На остаток по карте ренессанса сейчас дают 7,5% или есть карта Халва Совкомбанка, с 7% и возможностью получить до 8,5%). Фактически это ден. средства, которые вы можете в любой момент использовать.

Недавно решил провести эксперимент:

В конце января купил ETF на некоторые мировые индексы (портфель здесь), причём как потом выяснилось купил их на самом пике!

В итоге данный портфель показал намного большую доходность за меньший период времени! Ну и зачем покупать индекс ммвб или недооценённые компании из индекса? Когда можно получать доходность выше и не париться?

Одно дело, когда можно было найти 10-ок акций с див. Дох более 10% из 1-го -2-го эшелона, а сейчас у меня есть большие сомнения что инвесторы выберут наш индекс вместо S&P. Конечно, рост нефти поможет исправить ситуацию, но сколько он продлится?

А если вдруг S&P начнёт резко падать, то ММВБ всё равно последует за ним.

В общем если кто-то знает какие-либо шикарные идеи для инвестиций, кроме тех, что уже есть в портфеле, буду рад услышать)

В следующем посте предложу на ваш суд свой портфель высокорисковых (мусорных) облигаций.

В прошлом посте я собирался подсчитать прибыли и убытки :

русал -7335,9

мечел ап +1136

ленэнерго пр. +4840

лср +1872

ВСМПО ависма +650

ВХЗ-1155

Северсталь +1220

итог +1227

Деньги, которые не учитывает мой портфель 13266+ 1227=14493 Портфель веду с 13.11.2017

Напоминание: если вы добавляете рекомендуемые акции в портфель, не превышайте долю в процентах ( которую я указываю в каждом обзоре) от своего портфеля.

Всем спасибо за внимание.

ДЗРД ао и ап. Компания растёт, но вечно недооценена (P/E <3 при низком долге!), т.к. ГОСА отменяет рекомендации СД по дивидендам. 1% от портфеля (10 акций, примерно 25 — 29 тысяч рублей на всё) купить сейчас, 1% — докупить после решеия ГОСА по дивидендам. каким бы оно ни было. У компании почти нет долгов, есть свой набор заказчиков.

Хороший бонус — компания относится к сектору инноваций, поэтому удержание акций всего лишь в течение года освобождает от налога. Дивиденды, если и будут, могут составить 16-20% от текущей цены акции, но в это слабо верится.

Но настоко заебало в нем сидеть что плюнул и в конце апреля закрыл с убытком. Совершенно мутная и непонятная тема.