08 апреля 2018, 11:56

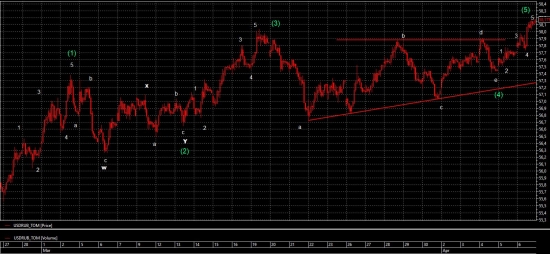

Работа над ошибками. Волновой принцип Эллиотта (USD/RUB)

Добрый день

Учел критику и провел работу над ошибками.

Волна (2) это двойка. W- бегущая плоская, Х – зигзаг, Z – регулярная плоская.

Волны (1), (3) и (5) остались на своих местах.

Волна (4) стала барьерным треугольником. Для такого треугольника разрешено, что бы D была больше B.

Ориентировался на источник http://proelliottwave.com/free-elliott-wave-resources/elliott-wave-principle-basics/. Ссылку на источник предоставил Андрей Цветков (https://smart-lab.ru/profile/Traderc/). За что ему, Большое Спасибо.

Однако, там указано, что D может быть максимум 78,6% от волны В. У меня получилось соотношение волны D к волне B 83,6%. Как вы считаете — это отклоните критично? Или возможны небольшие отклонения?

Читайте на SMART-LAB:

Как менялись рейтинги в сегменте розничных облигаций в 2025 году

С небольшим опозданием, но попробуем посмотреть, что происходило с рейтингами эмитентов в прошедшем году. Рейтинговые агентства часто подвергаются критике (зачастую справедливо), тем не...

08:21

USD/CHF: медведи приготовились к следующему заходу?

Швейцарский франк подходит к области сопротивления, сформированной между уровнями 0,7830 и 0,7880. Эта зона является нижней границей пробитого ранее многомесячного торгового диапазона. Стоит...

02.02.2026

По классическому волновому принципу вы не сможете это разметить (так как он для такого рынка не предназначен), только если за уши притягивать понравившийся вариант разметки.

— одна из движущих волн должна быть растянутой,

— 4я волна никогда не заходит на ценовую территорию 1ой волны,

а так же нарушен принцип чередования,

начинать надо с волн старшего порядка, чтобы была ясная картина