02 апреля 2018, 13:22

Опционы. Продажа волатильности vs продажи времени.

Доброго дня, Уважаемые Коллеги!

Появилось несколько часов, и я решил пошевелить такую забавную, на мой взгляд тему.

Сразу оговорюсь — пишу в машине, ноут на коленках. Сижу перед регпалатой одного крайне симпатичного городка «Золотого кольца», жду документы. Приходится не подогреваться, а просто греться. Поэтому не судите слишком строго.

Очень часто и в беседах с уважаемыми опционщиками, и в многостраничных трудах крайне уважаемых и известных авторов (всеми известных, в мировом смысле) приходилось натыкаться на полное отождествление того, что называют «продажей волатильности» и «продажей времени».

Идея большинства проста — опционный спекулянт создаёт позицию с положительной тэтой и, соответственно, отрицательной гаммой (хотя, как недавно выяснилось благодаря моему другу и земляку Вот Так, можно строить календари и более выгодные. Но я говорю об общем подходе. Примитивном.)

Трейдер-продавец волатильности действует классически — продам-ка я опционы с более высокой волатильностью, прикуплю с более низкой. Если это дельта-нейтральный трейдер, то он заровняет всё хеджем-фьючом. Отсюда появляются «молнии», «зигзаги» и «кочерги». Использовав своё преимущество, такой специалист обычно закрывает позицию, извлекая и фиксируя свой выигрыш от правильной оценки изменения соотношения волатильностей по ходу игры.

Его цель игры и точка — снижение волатильности. Текущей рыночной. При этом он говорит — я продал время и выиграл деньги. Он сыграл свою игру и ждёт нового интересного случая неэффективности рынка. Что ж, имеет место быть...

В этом случае дельта-хедж сводится к минимазации модуля дельты (в ноль её, суку!) на данный момент времени, обыгрывая рынок СЕГОДНЯ. Сегодня — это час, день, неделя и т.п… Любой временной интервал, где он обыграет рынок.

Другой трейдер-продавец — времени — пытается продать опционы с бОльшей временнОй стоимостью и купить с мЕньшей. К текущим волатильностям НЕ ИМЕЕТ НИКАКОГО ОТНОШЕНИЯ. Он может продать дешёвый по воле и купить дорогой. И не заругает себя. Чаще — это дельта-тральный (направленный по базовому активу) спекулянт, который ориентируется на то, что в его портфолио уже много проданного времени, и главное — не растерять это, проданное непосильным трудом, до экспирации. А если растерять — то несильно и небольно. При этом ему тоже приходится как-то дельта нейтралить свою конструкцию, но не на сегодняшний день, а на какой-то момент времени, через какое-то количество дней и в определенной точке базового фьючерса.

Пример — я считаю, что через неделю фьючерс будет выше на два процента. Вот я и хочу, чтобы ЧЕРЕЗ НЕДЕЛЮ В ТОЙ ТОЧКЕ ДЕЛЬТА СТАЛА НЕЙТРАЛЬНОЙ. А до этой точки — спадающий по дельте лонг. А там — снова посмотрим, кто, кого и куда. Пример всего лишь...

Продавцы времени обычно создают спредовые конструкции — «вертикальные» или крылатые — «бабочки», «кондоры», и в соответствии со своим виденьем рынка пытаются не дать текущей прибыли уйти в минус, при случае раздвигая ножки (прости, Госсподи!).

Обобщаю. Разность подходов в продаже волатильности и продаже времени — тот период (временной интервал), в течение которого спекулянты-опционщики хотят забрать свой выигрыш.

И ещё, что тоже крайне важно. Продавцы волатильности — покупают дешёвые по волатильности опционы, а продают дорогие.

Продавцы времени — как раз наоборот!

Так что это — АБСОЛЮТНО РАЗНЫЕ СТРАТЕГИИ!!!

Продавец волатильности при падении волатильности своей конструкции извлекает выигрыш и не ждёт экспирации. Игра сыграна.

Продавец времени не смотрит на текущие рыночные волатильности и пытается играть до экспирации, удерживая то, что рынок ему подарил в виде временной стоимости конструкции. Иногда можно по дороге, но это уже немного не то...

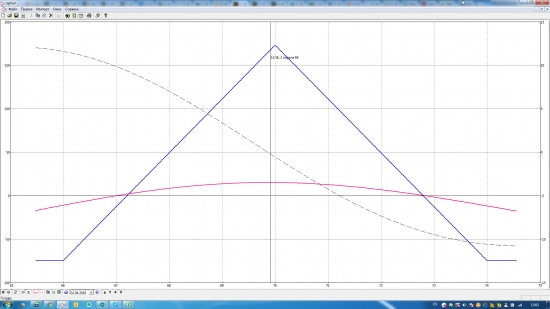

Ради интереса, на данный момент я в очередной раз стою по нефти именно как продавец времени с достаточно широкой бабочкой 66/70/74. Выигрыш текущий пока небольшой, но ещё поиграем-с...

Так что при покупке или продаже нам следует понять, что мы покупаем или продаём — время или волатильность?

Как всегда, жду комментарии и критику от своих Уважаемых Коллег!

С вами — Московский Коля-Лоссбой.

Появилось несколько часов, и я решил пошевелить такую забавную, на мой взгляд тему.

Сразу оговорюсь — пишу в машине, ноут на коленках. Сижу перед регпалатой одного крайне симпатичного городка «Золотого кольца», жду документы. Приходится не подогреваться, а просто греться. Поэтому не судите слишком строго.

Очень часто и в беседах с уважаемыми опционщиками, и в многостраничных трудах крайне уважаемых и известных авторов (всеми известных, в мировом смысле) приходилось натыкаться на полное отождествление того, что называют «продажей волатильности» и «продажей времени».

Идея большинства проста — опционный спекулянт создаёт позицию с положительной тэтой и, соответственно, отрицательной гаммой (хотя, как недавно выяснилось благодаря моему другу и земляку Вот Так, можно строить календари и более выгодные. Но я говорю об общем подходе. Примитивном.)

Трейдер-продавец волатильности действует классически — продам-ка я опционы с более высокой волатильностью, прикуплю с более низкой. Если это дельта-нейтральный трейдер, то он заровняет всё хеджем-фьючом. Отсюда появляются «молнии», «зигзаги» и «кочерги». Использовав своё преимущество, такой специалист обычно закрывает позицию, извлекая и фиксируя свой выигрыш от правильной оценки изменения соотношения волатильностей по ходу игры.

Его цель игры и точка — снижение волатильности. Текущей рыночной. При этом он говорит — я продал время и выиграл деньги. Он сыграл свою игру и ждёт нового интересного случая неэффективности рынка. Что ж, имеет место быть...

В этом случае дельта-хедж сводится к минимазации модуля дельты (в ноль её, суку!) на данный момент времени, обыгрывая рынок СЕГОДНЯ. Сегодня — это час, день, неделя и т.п… Любой временной интервал, где он обыграет рынок.

Другой трейдер-продавец — времени — пытается продать опционы с бОльшей временнОй стоимостью и купить с мЕньшей. К текущим волатильностям НЕ ИМЕЕТ НИКАКОГО ОТНОШЕНИЯ. Он может продать дешёвый по воле и купить дорогой. И не заругает себя. Чаще — это дельта-тральный (направленный по базовому активу) спекулянт, который ориентируется на то, что в его портфолио уже много проданного времени, и главное — не растерять это, проданное непосильным трудом, до экспирации. А если растерять — то несильно и небольно. При этом ему тоже приходится как-то дельта нейтралить свою конструкцию, но не на сегодняшний день, а на какой-то момент времени, через какое-то количество дней и в определенной точке базового фьючерса.

Пример — я считаю, что через неделю фьючерс будет выше на два процента. Вот я и хочу, чтобы ЧЕРЕЗ НЕДЕЛЮ В ТОЙ ТОЧКЕ ДЕЛЬТА СТАЛА НЕЙТРАЛЬНОЙ. А до этой точки — спадающий по дельте лонг. А там — снова посмотрим, кто, кого и куда. Пример всего лишь...

Продавцы времени обычно создают спредовые конструкции — «вертикальные» или крылатые — «бабочки», «кондоры», и в соответствии со своим виденьем рынка пытаются не дать текущей прибыли уйти в минус, при случае раздвигая ножки (прости, Госсподи!).

Обобщаю. Разность подходов в продаже волатильности и продаже времени — тот период (временной интервал), в течение которого спекулянты-опционщики хотят забрать свой выигрыш.

И ещё, что тоже крайне важно. Продавцы волатильности — покупают дешёвые по волатильности опционы, а продают дорогие.

Продавцы времени — как раз наоборот!

Так что это — АБСОЛЮТНО РАЗНЫЕ СТРАТЕГИИ!!!

Продавец волатильности при падении волатильности своей конструкции извлекает выигрыш и не ждёт экспирации. Игра сыграна.

Продавец времени не смотрит на текущие рыночные волатильности и пытается играть до экспирации, удерживая то, что рынок ему подарил в виде временной стоимости конструкции. Иногда можно по дороге, но это уже немного не то...

Ради интереса, на данный момент я в очередной раз стою по нефти именно как продавец времени с достаточно широкой бабочкой 66/70/74. Выигрыш текущий пока небольшой, но ещё поиграем-с...

Так что при покупке или продаже нам следует понять, что мы покупаем или продаём — время или волатильность?

Как всегда, жду комментарии и критику от своих Уважаемых Коллег!

С вами — Московский Коля-Лоссбой.

Читайте на SMART-LAB:

Итоги первичных размещений ВДО и некоторых розничных выпусков на 27 февраля 2026 г.

Следите за нашими новостями в удобном формате: Telegram , Youtube , RuTube, Smart-lab , ВКонтакте , Сайт

27.02.2026

#MGKL: Купонные выплаты по облигациям за февраль — 100 млн руб.

В феврале ПАО «МГКЛ» в срок и в полном объёме исполнило обязательства перед держателями облигаций. Общий объём купонных выплат составил 100 527 500 рублей. 💼 Выплаты произведены по...

27.02.2026

или «аспект», как, вероятно, сказал бы Базаров