Опционы для Гениев (разгибаем зигзаг на части)

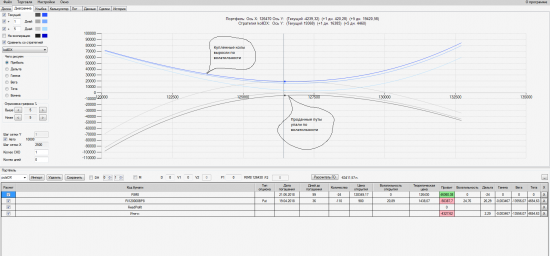

По моему с зигзагом мы поторопились. Меня много спрашивали, как его построить, сколько он приносит, что будет если цена уйдет на 10% и прочее. Но ни кто не спросил про волатильность которую мы покупаем. Вообще к зигзагу мы пришли обсуждая дельта хеджирование. Если вы разберете свой зигзаг на части, что я всем рекомендовал сделать, то получим две стратегии. Вот картинка.

На самом деле мы можем рассуждать так. Мы продали путы и начали делать дельта хедж. Нас все равно чем его делать. Можно БА, а можно купить опцион. Он же тоже меняет дельту, только он меняет дельту со своей волатильностью. Если бы вы нарезали дельту с волатильностью кола, то у вас бы получилась та же самая картинка. И даже в статике мы видим, где зоны без убытка, где профитные, через день и пять. Но почему у нас поднялся один опцион и опустился другой? Конечно, вы теперь продвинутые гении и знаете про улыбку волатильности, но все же.

Поэтому я предлагаю остановиться и вернуться немного назад. Давайте станем Анохиными и будем продавать дальние края. Но прежде. Давайте научимся определять волатильность БА.

Итак, у нас есть один день, открытие и закрытие. Мы можем измерить это в процентах и взять число по модулю (сделать только положительным). Что бы перевести в годовую волу умножаем на корень из 256 рабочих дней (16). И это дневная волатильность. Но мы планируем покупать опцион до экспирации. Нас интересует месячная волатильность. В месяце 21 рабочий день. 256/21=12 и корень, примерно 3.5. Теперь посмотрите разницу. Там где для дня 2%*16=32% волы, для месяца это 2%*3,5=7% волы. Тут понятно. Теперь у нас идет время и до экспирации остается 10 день. 256/10=25,6^0,5=5 и 2% для 10 дней это уже 20% волы. С одой стороны мы теперь понимаем, почему у нас крылья улыбки поднимаются, но хотелось бы этим как то воспользоваться в корыстных целях.

Для чего нам это надо. Что бы сравнить и принять решение. Теперь мы смотрим на доску опционов в столбике их волатильности. Волатильность предыдущих месяцев мы знаем, 40 например. Текущую волатильность мы знаем, 35 например. Ну и какая там волатильность будет, мы не знаем. Поэтому мы берем 50%, с запасом и ищем опцион с такой волой. Наверное, искать будем в путах. И как только нашли, продаем штук 100. С места нашей продажи начинается отсчет реализованной волатильности. На конец дня, вы отмеряете расстояние от вашего входа до текущей цены и пересчитываете в годовую волатильность из расчета дней, которые остались до экспирации. ( под корнем 256/ за сколько дней до экспирации вошли, минус, сколько дней до экспирации сейчас). Допустим вы вошли за 30 дней и теперь отнимаем количество дней, сколько осталось. В день эксперы у вас будет учитываться волатильность всего прохода. Тут все понятно? Если я чего ни будь не перепутал.

Когда вы открыли позицию, у вас генерируются две волатильности. Одна, которую вы считаете, как написано выше. Вторая, это волатильность самого опциона. Вам их надо сравнивать. У вас вола опциона должна быть больше расчетной волы. Если вы от IV отнимите ваши расчеты и запишете их отдельно, то это будет запасная волатильность. (не знаю как ее назвать, поэтому предлагаю назвать ее моим именем. Волатильность НД.) Волатильность НД у вас должна быть положительная. Ну и вы понимаете. Если актив растет, страйк все дальше идет по улыбке, опцион по воле растет. С течением времени крылья улыбки поднимаются, вола опциона растет и если БА не попер куда ни будь, то НД волатильность накапливается. Ну и если все падает, вола опциона падает, вола актива растет и НД вола заканчивается. Что делать тогда? А я откуда знаю. Надо попробовать.

Поэтому мы будем с вами торговать. Задача такая. За месяц до экспирации вы продаете 100 RI опционов пут с высокой волатильностью. Процентов на 10 выше ЦС (по воле). И наблюдаете, как тают ваши денежки. Вам надо сравнить волатильность БА и волатильность опциона. Что происходит и как меняется волатильность опциона, относительно волатильности БА. Что бы вам было проще я вам дам специально обученную программу для Эксела. Там вам все подсчитают, покажут. Вам надо будет только кнопки нажимать и кое куда цифорки вводить.

Если уважаемая публика готова к эксперименту на живых людях, то ставим плюсики. Тогда я подготовлю и выложу файл в Экселе, в котором вы будите вести учет. Предложу условие задания. И наверное, надо будет денег дать для торговли. Или вы сами сможете по 100 опциков за раз продавать? От вас требуется терпение, желание и надеюсь, вы поделитесь своими соображениями и эмоциями.

Если интересно….

Готов участвовать в предстоящем эксперименте.

P.S. Плюсы ставить пока не могу

В ТСЛаб есть возможность совершать виртуальные сделки с опционами.

А для самых нетерпеливых — возможность полного управления всеми параметрами рынка (положение фьючерса, время до экспирации можно перематывать туда-сюда, волатильность, наклон улыбки и т.д.).

Иными словами: промоделировать жизнь такой позы на горизонте 20 торговых дней можно за пару часов в комфортных полностью управляемых условиях.