Почему акции Сбербанка растут, несмотря ни на что?

Акции Сбербанка были лидером роста в последние два с половиной года. Какие фундаментальные факторы могли повлиять на это?

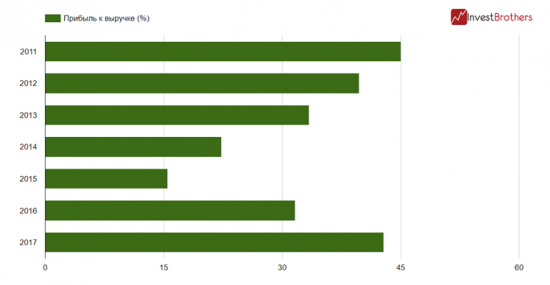

За период с 2015 г. по 2017 г. чистая прибыль Сбербанка увеличилась более, чем в 3 раза. Если в 2015 г. компания заработала 223 млрд рублей, то в прошлом году ее прибыль могла составить порядка 700-750 млрд рублей (по МСФО). Согласно планам банка, к 2020 г. она должна будет увеличиться до 1 трлн рублей. Так много, как Сбербанк, зарабатывает лишь Газпром.

Сбербанку удается увеличивать прибыль даже на фоне снижающихся процентных доходов. За первые девять месяцев 2016 г. процентная выручка компании была равна 1,8 трлн рублей, в то время как в 2017 г. уже 1,74 трлн. Но организации удается держать маржу на том же уровне и даже немного увеличить ее. За год процентные доходы упали на 67 млрд рублей, а расходы снизились на 135 млрд – в два раза быстрее.

Также банк в трудные времена всегда поддерживается государством. В 2008 и в 2014 гг. Сбербанк выпустил субординированные кредиты на сумму в 500 млрд рублей, которые купил Центральный банк. Недавно их срок погашения был продлен на 50 лет, причем процентные ставки по ним регулярно пересматриваются.

Самое важное, на наш взгляд, что могло повлиять на рост котировок – это изменение политики вознаграждения менеджмента Сбербанка. С 2015 г. их премии зависят от стоимости акций кредитной организации. Совпадение или нет, но именно в 2015 г. начался рост стоимости ценных бумаг.

Благодаря продолжающемуся восхождению вверх за первые девять месяцев 2017 г. менеджмент Сбербанка получил долгосрочное вознаграждение в 1,7 млрд рублей, за аналогичный период прошлого года – 1,3 млрд.

В качестве риска мы бы отметили структуру кредитного портфеля Сбербанка. Организация использует более короткие средства для финансирования более длинных кредитов. Правда это присуще всей банковской системе нашей страны.

Что касается просроченных кредитов, Сбербанк сформировал достаточно высокие резервы под их обесценение – сейчас они превосходят просроченную ссудную задолженность в 1,2 раза. То есть, банк имеет задел прочности на случай ухудшения качества кредитного портфеля.

Резюме

С одной стороны Сбербанк сейчас стоит около 160% своих собственных средств, что для банковской системы России достаточно много. К примеру, капитализация ВТБ в два раза меньше, чем объем капитала кредитной организации. С другой стороны, Сбербанк, в отличие от конкурентов, постоянно показывает прибыль и даже в 2008 и 2014 гг. он оставался в “плюсе”.

В связи с выросшей стоимостью акций дивидендная доходность будет достаточно мала, несмотря на планы Сбербанка выйти к 2020 г. на выплату акционерам до 50% от прибыли по МСФО.

Сегодня коэффициент Цена/Прибыль банка равен примерно 6,8 п. Мы пересмотрели свою оценку стоимость акций компании и считаем, что уровень в 240 рублей является справедливым, однако не исключаем закономерной коррекции по бумагам.

По нашему мнению, так как менеджмент Сбербанка “кровно” заинтересован в росте капитализации, то компания и дальше будет предпринимать действия по ее увеличению. Вполне возможно, что в скором будущем компания объявит о выкупе акций. Но основным драйвером роста акций по-прежнему останется способность организации генерировать новую прибыль и если ей это удастся, то в ближайшие три года стоимость акций может увеличиться еще в полтора раза.

Ссылка на статью

Может быть интересно:

Их шортят, они и растут, как перестанут так пойдут в низ. От куда у людей убеждение в том что если что-то выросло оно обязательно должно упасть?

вот это основа основ