15 декабря 2017, 20:39

Убытки алго-трейдеров в августе 2007 (часть 1)

Пересказ своими словами статьи

Что случилось с квантами в августе 2007?

web.mit.edu/Alo/www/Papers/august07.pdf

---

В августе 2007 года многие алгоритмические хедж-фонды, в прошлом весьма успешные, терпели беспрецедентные убытки. Похоже, что это было результатом массового закрытия позиций, в том числе по маржин-коллам. Это происходило резко и неожиданно (firesale — огненная распродажа). Позиции закрывали одни фонды, но это нарушало законы рынка, и убытки терпели другие фонды. Закрывались одновременно как лонги, так и шорты. Происходил делеверидж: выход из плечей.

Введение.

Всё началось с рынка ипотеки в США. Было выпущено множество облигаций с высоким кредитным рейтингом, обеспеченных мусорной ипотекой.

В начале августа 2007 года начали терпеть убытки фонды, торгующие по стратегии «статистический арбитраж». У них были одновременно лонги и шорты. Это позволяло им быть нейтральными к рынку. Если есть лонг и на такую же сумму шорт по родственным активам, то нечего волноваться куда в целом пойдёт Dow Jones или S&P500. Но в те дни августа подобная манера торговли приносила колоссальные убытки. Особенно быстро они теряли деньги 7 и 8 августа, хотя с индексом SP500 ничего особенного не происходило.

За первые две недели августа некоторые алго-фонды (в прошлом успешные) потеряли от 5% до 30%.

David Viniar из Goldman Sachs: несколько дней подряд происходили события, которые выходят за 25 стандартных отклонений. (Кто не понял смысл: график цены редко выходит за пределы 3 стандартных отклонений (сигм), а тут целых 25!)

---

Вот факторы, которые привели к этим драматическим событиям.

1. Перед этим рынок несколько лет рос. Все потеряли чувство страха.

2. У квантов начали падать прибыли из-за возросшей конкуренции. Все стали шпилить на бирже через сверх-мощные компьютеры. Из-за этого сузились спреды, уменьшился профит в каждой отдельно взятой сделке.

3. Чтобы поддерживать прежний уровень доходов, алгоритмическим фондам пришлось набирать плечи.

4. Проблемы на ипотечном рынке США.

---

Термины

“statistical arbitrage" — это высокочастотная стратегия, которая предполагает лонг и одновременный шорт по связанным активам. Быстро вошёл, быстро вышел.

"quantitative equity market-neutral" — это тоже стратегия, где есть лонг и шорт, но она не высокочастотная. Знакома нам как парный трейдинг. В названии есть «рыночно нейтральная», потому что наличие лонга и шорта позволяет не волноваться куда пойдёт индекс SP500.

“long/short equity" — стратегия портфельного инвестирования, которая предполагает держание лонгов одновременно с держанием шортов. Не требует скорости и роботов, позиции держаться долго. В статье написано, что ради понятности они будут называть этим термином “long/short equity" любую стратегию, где есть лонг и одновременный шорт, как высоко- так и низкочастотную.

«130/30 funds» - это фонды, которые на 130% от своих активов набрали лонгов, а на 30% набрали шортов. Почему для них придумали специальный термин, не знаю. Неужели все они следуют пропорции 130/30? Что им мешает купить на 150%, а зашортить на 50%?

---

Анатомия стратегии long/short equity.

Для понимания того, что происходило в те дни, смоделируем реальную стратегию с лонгами и шортами. Объём лонгов равен объёму шортов. В лонг куплены слабые акции, которые ведут себя хуже рынка (losers), в шорт взяты сильные акции, которые ведут себя лучше рынка (winners).

Трейдер, торгующий по этой стратегии, надеется что открытые позиции будут стремиться к среднерыночным показателям: слабые вырастут, сильные упадут.

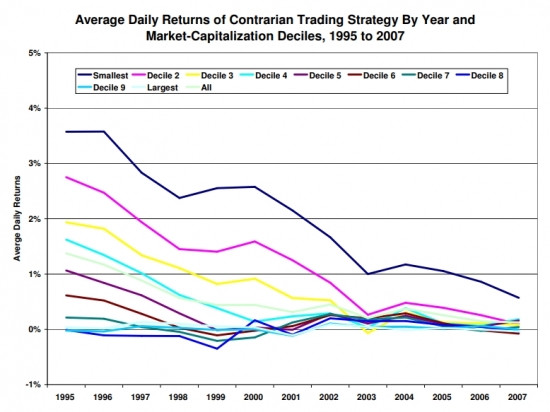

Дальше авторы статьи на коленке подсчитали, что это крутая стратегия, которая за 1995 год дала заработать 345%. Если использовать её на акциях малой капитализации, то доходность выше, чем эта же стратегия на голубых фишках.

Но из года в год эта стратегия давала всё меньше денег.

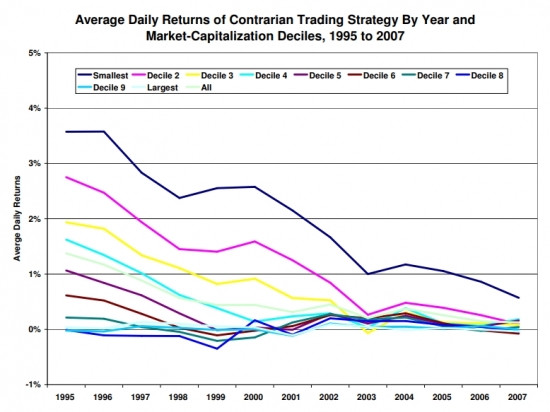

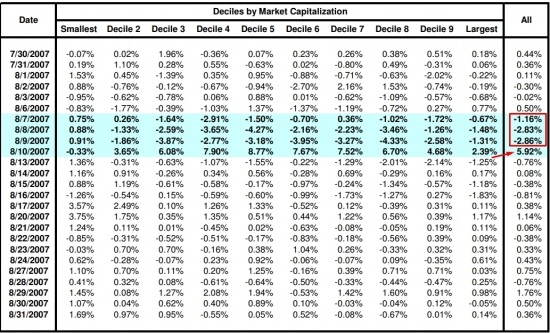

На графике показана средняя доходность в день. Дециль (от слова «десятая» часть) — это акции разного уровня капитализации. Самый низкий дециль (Smallest) — это акции с самой низкой капитализацией. Чем выше дециль, тем выше капитализация, и наконец группа Largest — это голубые фишки.

---

Что случилось в августе 2007?

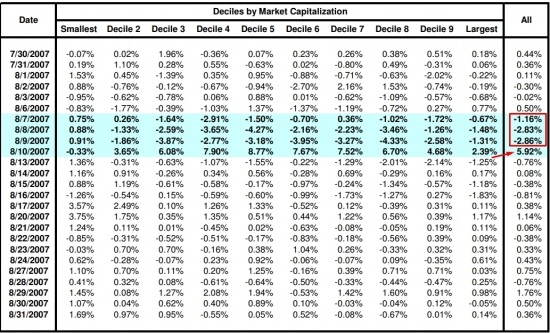

3 дня августа: 7,8 и 9-го числа эта стратегия (даже без плечей) показывала сильные убытки, намного более крупные, чем в другие дни августа. Суммарный убыток -6,85%. По сравнению с другими днями это гигантский убыток. Многие хедж фонды использовали плечо, поэтому их убытки были намного более разрушительными.

А на следующий день 10 августа эта стратегия наоборот показала огромную прибыль 5,92%.

Вот о чём идёт речь.

Важный парадокс: 7 и 8 августа за пределами мира квантов ничего интересного не происходило. Индекс S&P500 не показывал ничего необычного, и только 9 августа упал на 3%. Это начали закрывать позиции обычные фонды, торгующие только от лонга.

---

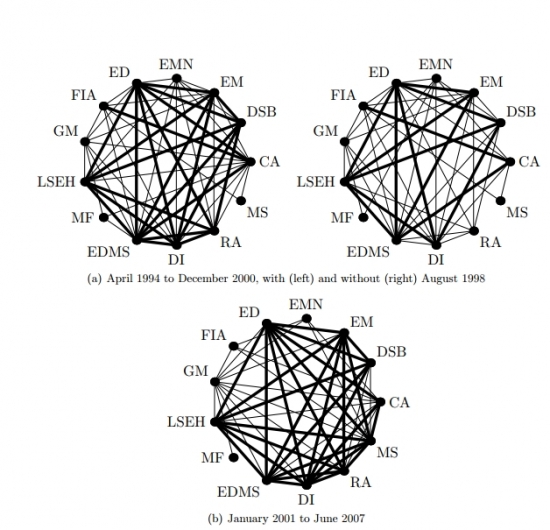

Сравнение августа 2007 и августа 1998 года.

(кто забыл — август 1998 — дефолт в России. Он вызвал жуткий переполох на мировых финансовых рынках, из-за этого рухнул крупнейший хедж-фонд LTCM. Падение LTCM пришлось на август-сентябрь 1998) Те кто держал лонги и шорты по облигациям, зарабатывая на спреде, терпел сильные убытки: спреды расширились. Купленные облигации упали, а зашорчённые выросли.

В августе и сентябре 1998 года вышеупомянутая long-short стратегия на акциях прекрасно зарабатывала, не испытывая никаких проблем из-за дефолта в России и коллапса фонда LTCM. В статье это объясняется 3 причинами.

1. Тогда не было сильной взаимосвязи между рынком облигаций и рынком акций. Акциями и облигациями занимались в основном разные фирмы. Облигационщики не владели акциями. Поэтому, получив убытки по облигациям, они никак не вредили фондовому рынку. А в 2007 году хедж-фонды уже занимались всеми видами инструментов. Получив убыток на ипотечных облигациях, они начали массово закрывать позиции в акциях, чтобы вынуть из них деньги и расплатиться по обязательствам.

2. Стратегиями лонг-шорт на акциях занималось ещё слишком мало фирм.

3. Они мало пользовались плечами.

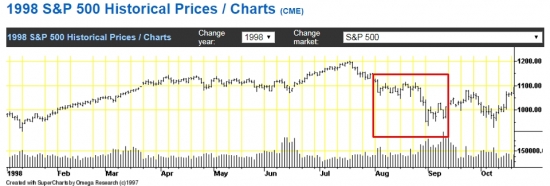

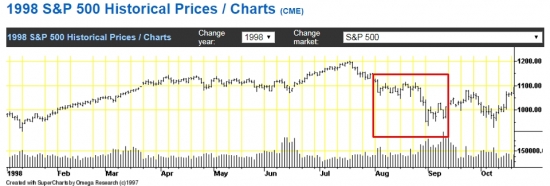

Это я заскриншотил индекс S&P500 в 1998 году. На акциях в августе из-за дефолта в РФ не происходило ничего, и только в сентябре было умеренное падение когда бился в конвульсиях фонд LTCM.

Активы, прибыль, плечо.

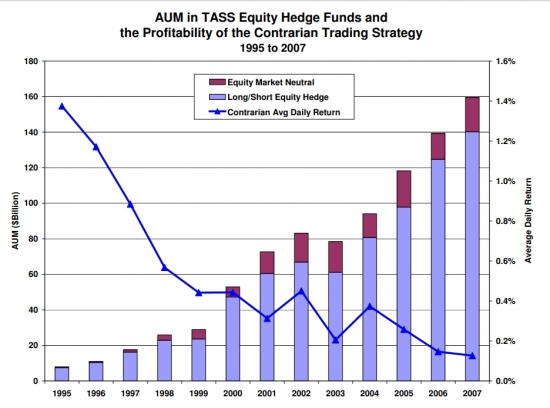

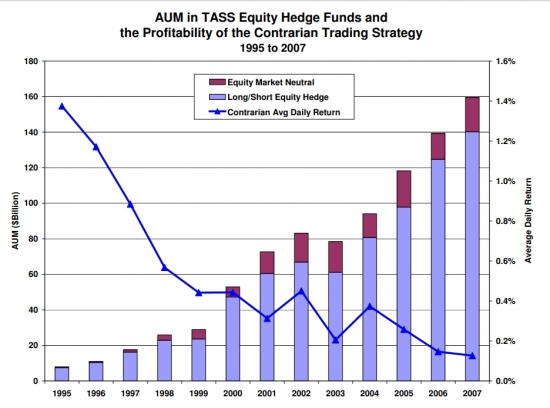

Картинка показывает как росли активы под управлением фондов, обсуждаемых в этой статье.

Синяя линия показывает, что их прибыль к моменту взрыва сильно упала, а значит им приходилось брать ещё больше плечей.

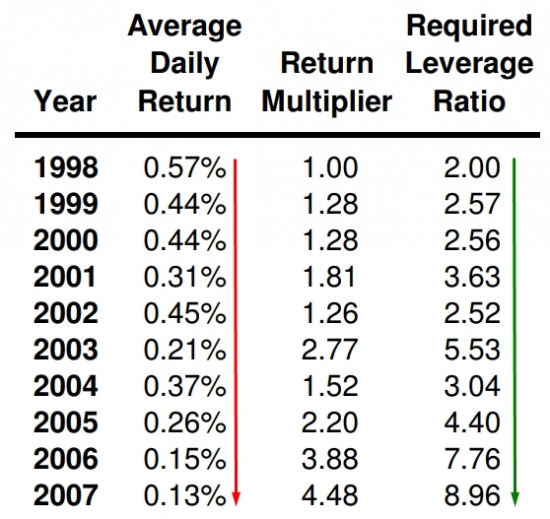

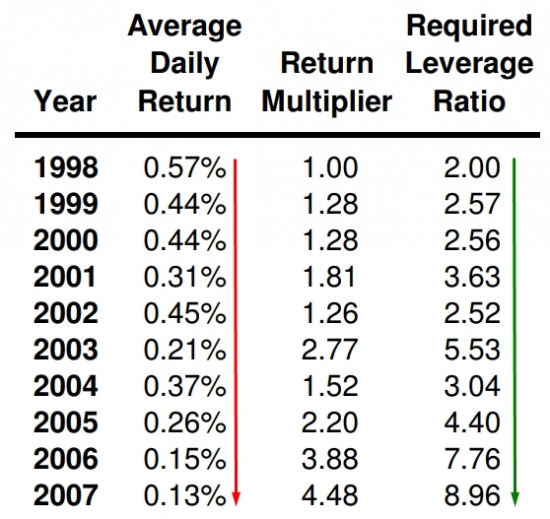

Вот картинка, которая показывает падение прибыли и набор плечей (leverage)

К 2007 году фонды доторговались до 9-го плеча.

---

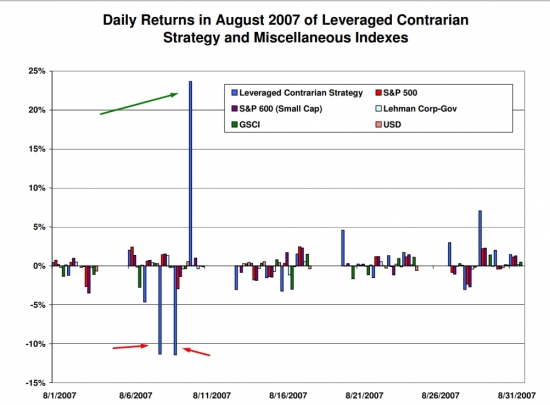

Прибыли-убытки стратегии «лонг-шорт» по сравнению с мировыми индексами. Речь идёт не про конкретные фонды, а о теоретической прибыли по данной стратегии, если использовать плечо.

В реальности длинный высокий столбик вверх не дал многим менеджерам заработать, потому что накануне они зарезали свои плечи из-за убытков.

---

The Unwind Hypothesis (гипотеза раскручивания).

Термином «гипотеза раскручивания» автор статьи называет массовый выход из позиций. Фонды откупали шорты и продавали лонги, открытые на кредитные деньги. Из-за этого одни акции сильно росли (выкуп шортов), а другие сильно падали (продажа лонгов). Например, фонд со стратегией «лонг-шорт» держал лонги по акциям с низким P/E и шорты по акциям с низкой дивидендной доходностью. В эти дни акции с низким P/E падали, а с низкой див.доходностью росли. При этом бенчмарк индекс S&P500 вёл себя обычно. Часть акций росла, часть падала, управляющие хедж-фондов плакали горькими слезами от убытков, при этом итоговый индекс оставался на старых уровнях, и только на третий день безобразия упал на 3%.

А потом (на четвёртый день) началось интересное. Многие фонды, торгующие по стратегии «лонг-шорт», увидели что лонговые акции сильно подешевели, а шортовые сильно выросли. Они получили мощнейшие сигналы снова войти в рынок. Они вновь запустили своих роботов, начали скупать упавшие акции, шортить выросшие, и смогли на этом хорошо заработать. Это был тот день, который на предыдущем графике отмечен высоким синим столбиком с зелёной стрелкой.

---

Это ещё только середина статьи. Продолжение следует...

Там дальше есть графики, которые будоражат воображение ;)

Что случилось с квантами в августе 2007?

web.mit.edu/Alo/www/Papers/august07.pdf

---

В августе 2007 года многие алгоритмические хедж-фонды, в прошлом весьма успешные, терпели беспрецедентные убытки. Похоже, что это было результатом массового закрытия позиций, в том числе по маржин-коллам. Это происходило резко и неожиданно (firesale — огненная распродажа). Позиции закрывали одни фонды, но это нарушало законы рынка, и убытки терпели другие фонды. Закрывались одновременно как лонги, так и шорты. Происходил делеверидж: выход из плечей.

Введение.

Всё началось с рынка ипотеки в США. Было выпущено множество облигаций с высоким кредитным рейтингом, обеспеченных мусорной ипотекой.

В начале августа 2007 года начали терпеть убытки фонды, торгующие по стратегии «статистический арбитраж». У них были одновременно лонги и шорты. Это позволяло им быть нейтральными к рынку. Если есть лонг и на такую же сумму шорт по родственным активам, то нечего волноваться куда в целом пойдёт Dow Jones или S&P500. Но в те дни августа подобная манера торговли приносила колоссальные убытки. Особенно быстро они теряли деньги 7 и 8 августа, хотя с индексом SP500 ничего особенного не происходило.

За первые две недели августа некоторые алго-фонды (в прошлом успешные) потеряли от 5% до 30%.

David Viniar из Goldman Sachs: несколько дней подряд происходили события, которые выходят за 25 стандартных отклонений. (Кто не понял смысл: график цены редко выходит за пределы 3 стандартных отклонений (сигм), а тут целых 25!)

---

Вот факторы, которые привели к этим драматическим событиям.

1. Перед этим рынок несколько лет рос. Все потеряли чувство страха.

2. У квантов начали падать прибыли из-за возросшей конкуренции. Все стали шпилить на бирже через сверх-мощные компьютеры. Из-за этого сузились спреды, уменьшился профит в каждой отдельно взятой сделке.

3. Чтобы поддерживать прежний уровень доходов, алгоритмическим фондам пришлось набирать плечи.

4. Проблемы на ипотечном рынке США.

---

Термины

“statistical arbitrage" — это высокочастотная стратегия, которая предполагает лонг и одновременный шорт по связанным активам. Быстро вошёл, быстро вышел.

"quantitative equity market-neutral" — это тоже стратегия, где есть лонг и шорт, но она не высокочастотная. Знакома нам как парный трейдинг. В названии есть «рыночно нейтральная», потому что наличие лонга и шорта позволяет не волноваться куда пойдёт индекс SP500.

“long/short equity" — стратегия портфельного инвестирования, которая предполагает держание лонгов одновременно с держанием шортов. Не требует скорости и роботов, позиции держаться долго. В статье написано, что ради понятности они будут называть этим термином “long/short equity" любую стратегию, где есть лонг и одновременный шорт, как высоко- так и низкочастотную.

«130/30 funds» - это фонды, которые на 130% от своих активов набрали лонгов, а на 30% набрали шортов. Почему для них придумали специальный термин, не знаю. Неужели все они следуют пропорции 130/30? Что им мешает купить на 150%, а зашортить на 50%?

---

Анатомия стратегии long/short equity.

Для понимания того, что происходило в те дни, смоделируем реальную стратегию с лонгами и шортами. Объём лонгов равен объёму шортов. В лонг куплены слабые акции, которые ведут себя хуже рынка (losers), в шорт взяты сильные акции, которые ведут себя лучше рынка (winners).

Трейдер, торгующий по этой стратегии, надеется что открытые позиции будут стремиться к среднерыночным показателям: слабые вырастут, сильные упадут.

Дальше авторы статьи на коленке подсчитали, что это крутая стратегия, которая за 1995 год дала заработать 345%. Если использовать её на акциях малой капитализации, то доходность выше, чем эта же стратегия на голубых фишках.

Но из года в год эта стратегия давала всё меньше денег.

На графике показана средняя доходность в день. Дециль (от слова «десятая» часть) — это акции разного уровня капитализации. Самый низкий дециль (Smallest) — это акции с самой низкой капитализацией. Чем выше дециль, тем выше капитализация, и наконец группа Largest — это голубые фишки.

---

Что случилось в августе 2007?

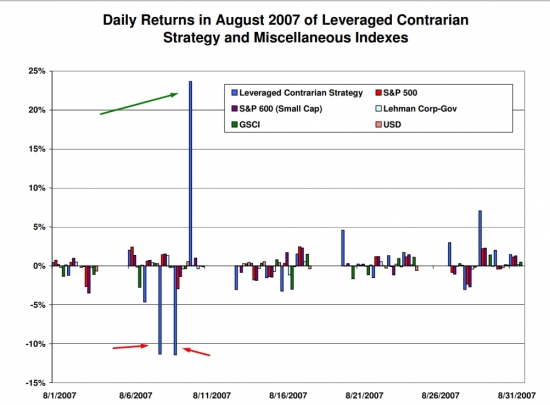

3 дня августа: 7,8 и 9-го числа эта стратегия (даже без плечей) показывала сильные убытки, намного более крупные, чем в другие дни августа. Суммарный убыток -6,85%. По сравнению с другими днями это гигантский убыток. Многие хедж фонды использовали плечо, поэтому их убытки были намного более разрушительными.

А на следующий день 10 августа эта стратегия наоборот показала огромную прибыль 5,92%.

Вот о чём идёт речь.

Важный парадокс: 7 и 8 августа за пределами мира квантов ничего интересного не происходило. Индекс S&P500 не показывал ничего необычного, и только 9 августа упал на 3%. Это начали закрывать позиции обычные фонды, торгующие только от лонга.

---

Сравнение августа 2007 и августа 1998 года.

(кто забыл — август 1998 — дефолт в России. Он вызвал жуткий переполох на мировых финансовых рынках, из-за этого рухнул крупнейший хедж-фонд LTCM. Падение LTCM пришлось на август-сентябрь 1998) Те кто держал лонги и шорты по облигациям, зарабатывая на спреде, терпел сильные убытки: спреды расширились. Купленные облигации упали, а зашорчённые выросли.

В августе и сентябре 1998 года вышеупомянутая long-short стратегия на акциях прекрасно зарабатывала, не испытывая никаких проблем из-за дефолта в России и коллапса фонда LTCM. В статье это объясняется 3 причинами.

1. Тогда не было сильной взаимосвязи между рынком облигаций и рынком акций. Акциями и облигациями занимались в основном разные фирмы. Облигационщики не владели акциями. Поэтому, получив убытки по облигациям, они никак не вредили фондовому рынку. А в 2007 году хедж-фонды уже занимались всеми видами инструментов. Получив убыток на ипотечных облигациях, они начали массово закрывать позиции в акциях, чтобы вынуть из них деньги и расплатиться по обязательствам.

2. Стратегиями лонг-шорт на акциях занималось ещё слишком мало фирм.

3. Они мало пользовались плечами.

Это я заскриншотил индекс S&P500 в 1998 году. На акциях в августе из-за дефолта в РФ не происходило ничего, и только в сентябре было умеренное падение когда бился в конвульсиях фонд LTCM.

Активы, прибыль, плечо.

Картинка показывает как росли активы под управлением фондов, обсуждаемых в этой статье.

Синяя линия показывает, что их прибыль к моменту взрыва сильно упала, а значит им приходилось брать ещё больше плечей.

Вот картинка, которая показывает падение прибыли и набор плечей (leverage)

К 2007 году фонды доторговались до 9-го плеча.

---

Прибыли-убытки стратегии «лонг-шорт» по сравнению с мировыми индексами. Речь идёт не про конкретные фонды, а о теоретической прибыли по данной стратегии, если использовать плечо.

В реальности длинный высокий столбик вверх не дал многим менеджерам заработать, потому что накануне они зарезали свои плечи из-за убытков.

---

The Unwind Hypothesis (гипотеза раскручивания).

Термином «гипотеза раскручивания» автор статьи называет массовый выход из позиций. Фонды откупали шорты и продавали лонги, открытые на кредитные деньги. Из-за этого одни акции сильно росли (выкуп шортов), а другие сильно падали (продажа лонгов). Например, фонд со стратегией «лонг-шорт» держал лонги по акциям с низким P/E и шорты по акциям с низкой дивидендной доходностью. В эти дни акции с низким P/E падали, а с низкой див.доходностью росли. При этом бенчмарк индекс S&P500 вёл себя обычно. Часть акций росла, часть падала, управляющие хедж-фондов плакали горькими слезами от убытков, при этом итоговый индекс оставался на старых уровнях, и только на третий день безобразия упал на 3%.

А потом (на четвёртый день) началось интересное. Многие фонды, торгующие по стратегии «лонг-шорт», увидели что лонговые акции сильно подешевели, а шортовые сильно выросли. Они получили мощнейшие сигналы снова войти в рынок. Они вновь запустили своих роботов, начали скупать упавшие акции, шортить выросшие, и смогли на этом хорошо заработать. Это был тот день, который на предыдущем графике отмечен высоким синим столбиком с зелёной стрелкой.

---

Это ещё только середина статьи. Продолжение следует...

Там дальше есть графики, которые будоражат воображение ;)

Читайте на SMART-LAB:

⚡️ Развиваем синергию внутри Группы Займер

Важнейшим эффектом сделок по покупке «Таксиагрегатор» и IntellectMoney будет развитие синергических связей между компаниями Группы. 🟢 Займер будет предоставлять займы водителям, подключенным к...

13.02.2026

Как прошла экскурсия на лазерное производство

На прошлой неделе мы организовали поездку для представителей медиа и финансового сообщества на завод лазерной дочки SOFL — VPG LaserONE (входит в наш кластер «СФ Тех»). В экскурсии приняли участие...

12.02.2026

о, разбанили меня)

ждём продолжения, интересно