Ещё один кирпич в моей стене. Мой портфель на 10 000 000 рублей.

Цель создать портфель 10 000 000 руб.

Это 10-ой отчёт. Предыдущий можете посмотреть здесь.- Цель создать портфель на 10 000 000 руб.;

- старт дан 25.07.2017;

- ориентировочный план 50/50 акции и облигации;

- портфель пополняю постоянно, по мере возможности.

- Текущая стоимость портфеля: 1 689 556 руб.;

- предыдущая стоимость портфеля: 1 642 961 руб.;

- с момента последнего отчёта внесено средств: +65 000 руб.

- текущая прибыль с начала инвестирования: +17 854 руб.;

- текущая доходность годовых: +7.6%

- времени с начала инвестирования: 137 дней.

Четыре года назад мой образ жизни и предпринимательства довел меня до того состояния, что у меня не было своего жилья, квартиру мы арендовали, давили кредиты, которые ежемесячно нужно было оплачивать. Дома жена с маленьким ребёнком. Все мои мысли были заняты только тем, что мне нужно что-то очень срочно придумать чтобы заработать денег и купить еды, заплатить кредиты, рассчитаться за аренду квартиры, т.е. вещи первой необходимости. Последняя на тот момент «гениальная» бизнес идея не сработала, оставив лишь кредит после себя, я был вынужден идти работать.

Из образования у меня только водительское удостоверение категории B, очевидно что нужно было идти таксовать, да и деньги можно было получить сразу. Что я и сделал, по ночам развозил людей.

Тот период моей жизни был самым тяжёлым, я впервые за 25 лет своей жизни засомневался в себе. Мне было очень стыдно за себя, я 25 лет думал что я чего-то могу, а тут жизнь тебя отправляет таксовать… и это реально необходимость, иначе просто нечем платить кредиты, аренду, еды в конце концов купить не на что… и больше никаких идей как заработать просто нет.

По ночам в перерывах между заказами читал книги Б.Шефера и Кийосаки, хоть читал уже и не в первый раз, но именно тогда переосмысление произошло и в какой-то момент меня переключило. Я приехал домой, обсудил это с женой и мы приняли решение перестать тратить все деньги которые зарабатываем, начать создавать пассивные источники дохода, подушку безопасности, растить свою курицу, которая будет нести нам золотые яйца.

Мы взяли литровую стеклянную банку, положили туда 100 рублей. Каждый день я приезжал со смены и докладывал в банку деньги, тогда это было просто накопление по 50-100 рублей в рабочий день. Прошло несколько месяцев, скопилось что-то около 8000 рублей, чисто математически я перемножал свои доходы, накопления на кол-во лет и это меня не радовало и казалось что всё это ерунда, копейки, ничего из-этого существенного не выйдет, но с другой стороны была некая радость, что хоть какие-то деньги у нас есть, как-то морально было легче, хоть и кредиты были ещё несколько сотен тысяч долга.

За прошедшие 4,5 года дела мои улучшились, больше я не таксую. А деньги на активы продолжаем вкладывать и по сей день, сейчас даже значительно больше чем раньше. Недавно была ситуация, когда я 6 месяцев не имел активных доходов, все эти 6 месяцев я работал, но денег это не давало. Но благодаря тому что мы полностью изменили свой образ мышления и жизни, мы спокойно жили всё это время абсолютно никак не изменяя привычного образа жизни, потом что мы к этому были готовы, и я спокойно делал свои дела, которые в итоге дали результат. Смог бы ли я довести это дело, не будь я финансово защищён, конечно нет, возможно я бы опять ринулся в такси, зарабатывать на хлеб своей семье, вместо того чтобы заниматься своим делом.

Именно в тот самый трудный и как многие подумают неподходящий финансовый момент жизни, мы начали откладывать деньги, при этом были по уши в долгах, считаю именно это помогло нам дальше не потерять будущие заработки, которые дают свои плоды сейчас.

В каком бы тяжёлом положении вы сейчас не находились, начинайте строить своё будущее сейчас!

Что мог купить(теоретически)

Не разбираюсь в фотоаппаратах, фотографирую на свой старенький смарт. Можно было бы прикупить и что-то поинтереснее, например этот Кэнон, правда не хватает немного, до добьём виртуальным кредитом.Что купил(реально)

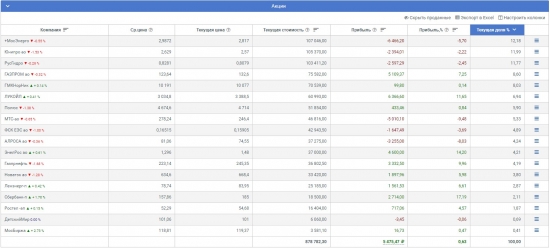

Тут список того что я купил с последнего своего отчёта.Акции

- МТС

- ФСК ЕЭС ао

- Юнипро ао

- Полюс

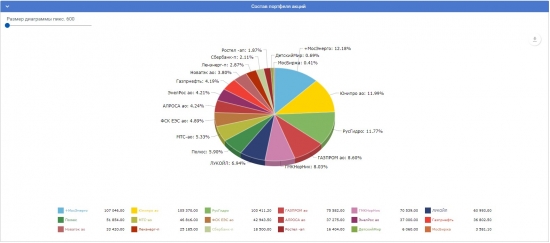

Портфель акций выглядит сегодня так:

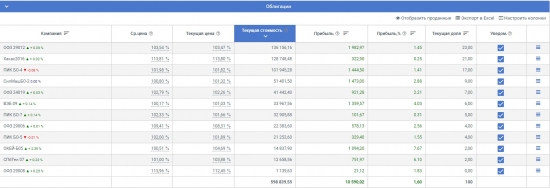

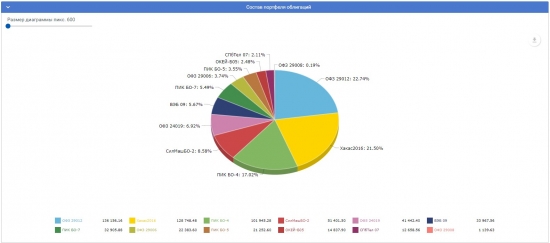

Портфель облигаций выглядит сегодня так:

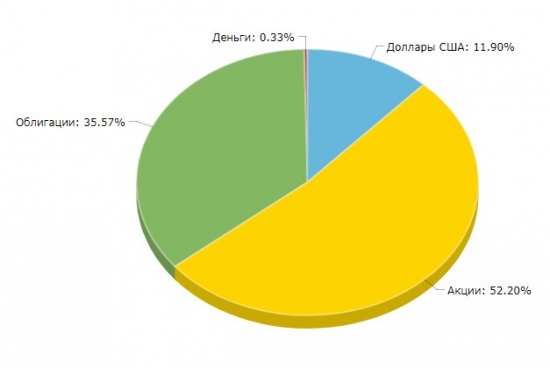

Весь портфель:

Что продал

- Ничего :-)

Пару слов

Буду рад всем единомышленникам, пишите в комментариях, добавляйте в друзья. Особенно жители г. Краснодар, хорошо бы было встретиться в оффлайне, познакомиться. Пишите! Александр09 декабря 2017, 15:41интересная история+1

Александр09 декабря 2017, 15:41интересная история+1 Хуан Диего из Севильи09 декабря 2017, 15:43137 дней? это забавно.как раз с тех пор рынок растет, за исключением просадки последних 10 дней.а что если это не просадка, а разворот, и рынок будет падать пару месяцев?+1

Хуан Диего из Севильи09 декабря 2017, 15:43137 дней? это забавно.как раз с тех пор рынок растет, за исключением просадки последних 10 дней.а что если это не просадка, а разворот, и рынок будет падать пару месяцев?+1 Тимоха09 декабря 2017, 15:55физическое золото не надумал в портфель добавить, наши головастые репу морщат как НДС со слитков отменить со след года, слухи распускают+1

Тимоха09 декабря 2017, 15:55физическое золото не надумал в портфель добавить, наши головастые репу морщат как НДС со слитков отменить со след года, слухи распускают+1 Дмитрий К09 декабря 2017, 16:06Купите на доллары американских акций. По аналогии с теми, что Вы купили на мосбирже, у них есть тикеры, прибыльные в этом году, дешевые, платят дивиденды.+1

Дмитрий К09 декабря 2017, 16:06Купите на доллары американских акций. По аналогии с теми, что Вы купили на мосбирже, у них есть тикеры, прибыльные в этом году, дешевые, платят дивиденды.+1