Опционы для Гениев (горизонтальная волатильность)

Профиль волатильности. Есть такой зверь и он не может не есть. Что бы его поймать, мы вернемся к нашей стратегии лимитных заявок. Если вы видели гениальный биржевой график (а они все гениальные, потому что простые), то должны были заметить, что там цена ходит не просто вверх вниз, но и еще направо (на лево не ходит). Это должно было натолкнуть вас на мысль, что в торговле и торговой системе должно присутствовать время. Вход в рынок и выход из него должен происходить с учетом того, сколько времени вы там будите. Когда вы интересуетесь свой зарплатой или зарплатой соседа, вам важно как часто такая зарплата платится. В нашей ТС мы смотрим на стодневную свечу. Это значит, что торгуем мы сто дней и рассчитываем свою зарплату за 100 дней. И если с этим ни кто спорить не будет, вернемся к распределению случайностей. Помните, мы брали сто свечей и строили колокол. Но вот проходит 50 дней, мы откидываем 50 свечей и наш колокол становиться уже. И если наша сигма за сто дней была 10% (отклонение от цены БА +-) то через 50 дней (остается еще 50 дней) наша сигма уже 7,5%, а через 99 дней она будет 1%. Допустим, по нашей ТС с лимитками мы определились работать в рамках одной сигмы. Сто дней 10% делим на 100 ордеров, шаг сетки у нас 0,1%. Проходит 50 дней и шаг сетки 0,75%, а на 99 день 0,01%. Но, если ставить отложки через каждые 100 рублей это куда не шло. А вот через каждый рубель, тут уже очко жим жим. Нам такой скальпинг не нужен. Если цена пройдет больше процента в день? Без отката. И как говорилось выше про очко, а оно не железное, его надо укрепить. Например, вставить бронзовую втулку. И естественной бронзовой втулкой является сетка поширше или пошерее. Но тем самым мы расширяем наш колокол распределения и увеличиваем нашу IV. И тут возникает такой эффект, как горизонтальная волатильность.

Давайте посмотрим на график. Индекс Ри. У меня стоит специально обученный индикатор, который рассчитывает среднюю волатильность и переводит ее в годовые проценты. Гениальным людям это не надо. Тут и так все видно. На месячном графике свечи достаточно однородны. За три последних года средняя вола около 30%. Но была она и 50%, а вот сейчас 15%. Были отдельные месяца по 20% колбасило. Но это «крымнаш». В основном более 10% не выскакивало. Что и соответствует 30% годовой волы. Перейдем на недельный график. Можно сказать, что вола там поменьше, 11% на сегодня. Средняя за 3 года около 29%. Но вот когда «крымнаш» вола на недельных взлетала до 78%. Цена за неделю на 15% уходила. И такие недельные задерги не редкость на недельках. А что значит уйти за неделю на 10%. Это 75я вола. День. Сегодня 11%, средняя 30% максимальная 112%. Ну и если брать 5 минут, то хороший гепп дает 250% волатильности. То есть черные лебеди там каждую неделю.

Если вы гениальный и готовы заняться опционами, то должны уже представлять себя на опционном деске, маркет мейкером, какой ни будь крутой компании, типа «Открытие», которую вы уже вытащили из финансовой ямы и теперь надо что то делать. А надо рисовать кривую горизонтальной волатильности. То есть веселые картинки. Если вы поняли что у каждого тайм фрейма и каждого периода времени своя волатильность.

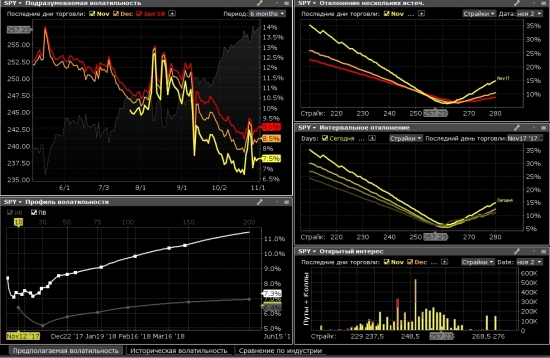

Не смотря на то, что я включил Американцев в свой санкционный список, мы обратимся к их бирже. Там много разных опционов с разными сроками и есть горизонтальная волатильность. Тем более там торгуют ни Гении, а простые хлопцы из Пенсильвании. И их тупость заметна не вооруженным глазом Гения. В данном случае это AAPL. Яблочная компания. И, видимо, скоро, они начнут яблоки продавать. «Профиль волатильности» это как раз то, что мы смотрим (левый нижний угол). ИВ это историческая вола HV, а ПВ это предполагаемая IV. Как вы может видеть IV выше HV. Это для того, что бы наши Гении покупали стреддлы и делали ДХ. Все дальние опционы (следующего года) прайсятся по 25% воле. Пенсильванцы считают, что за год выше/ниже чем на 25% не уйдем (хотя, исторически даже на 19.5% не уходили. А вот десятидневные опцики они по 40% прайсят! А одно дневные по 70%. А это ожидание изменения цены на 10%. То есть эти придурки думают, что цена за один день рванет на 17 баксов до 184 или упадет до 150. Они что там линий поддержки не видят? Но если что то продается, значит, кто то покупает. И вы можете успеть купить за 17 баксов стреддл. А вдруг яблоки гнилые и все упадет до 140, тогда у вас профит в 10 баксов. То есть сеточка у них стоит широко.

Конечно им там проще, они знают, когда яблоки начнут продавать и к этому готовятся. У нас индекс и там немного по другому.

Наш TRAMP и SPY ведут себя не так. При исторической воле около 6,5% опционы прайсят по 10% (февраль). Гавнюки. Тут я хотел бы объяснить, что будет, если мы нападем на КНДР. Вола ближайших страйков уйдет в небеса, а вола дальних страйков уйдет, но не на много. У нас получится кривулька как на AAPL. Точно так же ведет себя кривая ОФЗ. При проблемах, ближние деньги стоят дороже дальних. А когда все в порядке, проценты на долгий срок выше, чем на короткий. Но этому вас должны были в школе учить. Тут все таки для Гениев.

Но вернемся на ваш деск, где вы ММ. Судя по тому, что вы запрайсили ближайшие опционы по 8,5%, то сегодня вы ожидаете движуху в пол процента или на 1,4 бакса. Это, конечно, выше чем HV за последние 10 дней, но там были свечки и по 2 бакса. Тем не менее вы еще успеете раздвинуть сетку отложенных ордеров и поднять волатильность в течении торгов. Для этого вы приготовили свою улыбку волатильности. И хотя, пока, это запрещенный прием, вам, гениальный мой, можно.

Итак, обобщаем. Наша стратегия с лимитками приобретает еще одно условие. Мы не просто выстрелили и забыли, мы меняем шаг сетки. Для этого, мы определяем дату окончания стратегии. Прогнозируем будущую волатильность за оставшиеся время и меняем шаг сетки в зависимости от времени и обстоятельств. Мы ясно усвоили, что стратегия на акциях сбербанка (хотя они и не продают яблоки) будет отличаться от стратегии на индексе. Мы должны были заметить, что чем больший интервал времени мы возьмем, тем будет безопаснее. Это знаменитая теория Ильи Коровина про торговлю временем. И если мы за три месяца накосили пару лямов на лимитках, движение в 50% волы за день нас все равно не высадит, а просто прибыль уменьшит. Мы так же заметили, что опционы прайсятся в волой выше БА. И это не только у америкосов. Наши гении с опционных десков тоже норовят дороже продать, а биржа им в этом помогает своей улыбкой. Поэтому, может ну на хрен эти лимитки, а просто опционы продадим? Но опционами вам пока рано, вы еще не изжили в себе гения и каждый день делаете прогнозы на СЛ о том куда пойдет цена. Поэтому, мы не заканчиваем с нашей стратегией. Нам надо туда еще улыбку волатильности прикрутить.

Если интересно…

PS. Я в странном состоянии. Похожем на Аут. Я уже писал, что хотел найти советник для МТ4, который бы выставлял встречные заявки. Я насмотрелся столько Гениальных стратегий, реализованных в советниках. Кроме того, я начитался про неких куклов, они же маркет мейкеры, они же срыватели стопов, они же умные деньги и т.д. И казалось бы, что вам мешает воспользоваться стратегией этих жутких ММ которые себе деньги все забирают. При этом, если спросить любого и каждого роботостроителя, что делают ММ. То он ответит, что они выставляют встречные заявки на продажу и на покупку, на определенном расстоянии от цены и все. Ладно, Интерактив Брокер IB запрещает мне выставлять такие заявки на американской бирже, я там, наверное, под санкциями. Но так, что бы в MQL5 и прочих роботостроительных приложениях было заблокировано создание таких стратегий, я не ожидал. Ни чем другим я это объяснить не смог. Если, только в головах, что то, поправить.:)))

Легендарный трейдер02 ноября 2017, 19:07Через все ваши посты проходит одна большая ошибка, которая не допустима для опционщика на высокоэффективных рынках, хотя пару лет после появления срочного рынка на мос бирже ваш метод мог даже прибыль приносить. А сейчас читать такое это всё равно что смотреть очень старые фильмы:)0

Легендарный трейдер02 ноября 2017, 19:07Через все ваши посты проходит одна большая ошибка, которая не допустима для опционщика на высокоэффективных рынках, хотя пару лет после появления срочного рынка на мос бирже ваш метод мог даже прибыль приносить. А сейчас читать такое это всё равно что смотреть очень старые фильмы:)0 crazyFakir02 ноября 2017, 21:36да пиши сразу… для геев0

crazyFakir02 ноября 2017, 21:36да пиши сразу… для геев0 ch5oh02 ноября 2017, 22:44Речь про «поверхность волатильности». Верно?0

ch5oh02 ноября 2017, 22:44Речь про «поверхность волатильности». Верно?0