Способы заработка на продаже опционов. Двухсторонняя продажа волатильности.

В серии статей хотел бы обсудить основные варианты стратегий продажи волатильности, показать преимущества и недостатки каждой из них.

Наверное, самый агрессивный и простой по внешнему виду способ пытаться зарабатывать на распаде опционов – это двухсторонняя продажа.

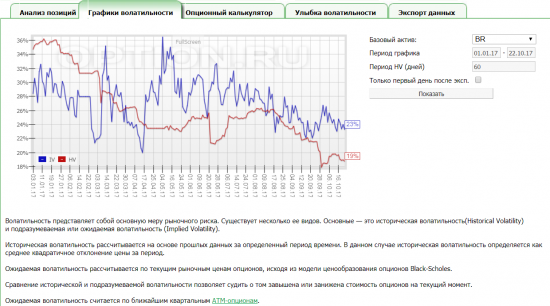

В самом вырожденном (тривиальном) виде стратегия не предполагает прогнозирование рынка и в таком случае кол-во продаваемых колов и путов равно друг другу, часто даже трейдеры стараются подобрать премии кола и пута так, чтобы и они были равны между собой. Псевдологичный вопрос, который может быть задан по данной стратегии торговли – это на чём же тогда происходит заработок? если мы не имеем взгляд на рынок, а просто встаём против любого направленного движения рынка. Чтобы ответить на этот вопрос достаточно сравнить две цифры Implied Volatility (IV) и Historical Volatility (HV). Для удобства и наглядности воспользуемся сервисом option.ru – функцией «Графики волатильности». Построим сравнительный график IV и HV за 2017 год для нефти марки Brent торгуемой на российском рынке (если конечно дублирующее автоследование за американскими фьючерсными котировками можно назвать полноценной биржевой торговлей).

Как видно из графика большую часть времени IV превышает HV, причём местами значительно и долговременно. Что это означает для продавца опционов? То, что он получает значительную надбавку за свой риск. Возможно кому-то текущая разница в 4% между той волатильностью, которая реализуется и той, которая заложена в опционные цены, покажется незначительной, но по сути именно эта шапочка и формирует неосознаваемую прибыль продавца опционов. Тут конечно можно долго спорить об умении управлять риском, об эдже (преимуществе) понимания рынка, о психологической устойчивости и принятии необходимости принимать риск. Но! Если наступит такой момент, когда HV будет стабильно превышать IV на долгой дистанции, то заработок на продаже опционов окажется очень затруднён, хотя оговорюсь, что при определённой комбинации HV и IV продажа дальних опционов всё равно может оставаться сильно прибыльной стратегией. В контексте этого становится понятным тщетность обсуждения: высокая или низкая сейчас вменённая волатильность (IV) ad hoc без сравнения с текущей реализуемой волатильностью (RV как часть HV).

И тут конечно нужно добавить ложку дёгтя в сладкую историю заработка на продаже опционов. Есть мнение, что покупка и продажа непокрытых опционов – это стратегии, которые на дистанции имеют одинаковое матожидание. Моё мнение, что это не так. Чтобы его доказать, рассмотрим 2 счёта, на одном из которых куплены опционы, а на другом точно такие же и в таком же кол-ве проданы. В случае продажи дальних опционов на значительную часть гарантийного обеспечения (ГО) и при пробитии проданного страйка необходимо будет предпринимать действия для управления риском, иначе велика вероятность потерять весь счёт или попросту быть закрытым по маржин колу. В случае же покупки опционов никаких действий вы предпринимать не обязаны. Надо просто понять одно, что нельзя сравнивать матожидания от права и обязанности, а на опционах именно этим отличается buy от sell. Как пример, рынок пошёл против вас, роллируя страйк, вы лишились плановой прибыли, а рынок развернулся. В итоге и в продаже вы не заработали, и на покупке потеряли. (И сейчас даже не обсуждаем отличия в маржинальном обеспечении и подходе брокера для покупки и продажи опционов). То есть, обладая правом, вы будете мыслить и действовать совершенно по-другому, нежели обладая обязанностью. В этом системном отличии скрывается невозможность сравнения матожидания покупки и продажи опционов.

Вот за эту необходимость предпринимать действия, управлять риском и платится разница между IV и HV. То есть ни о какой априорной прибыли речи не идёт. Прибыль формируется от способности самоконтроля, от money management, опыта, понимания самого себя и того риска, который ты готов взять, и не просто взять, но и психологически вынести в случае его реализации.

Вот таким извилистым путём: от понимания источника прибыли от продажи опционов, как разницы между IV и HV, мы пришли к тому, что и эта разница имеет вполне чёткое воплощение в виде обязанности управлять риском. Всё взаимосвязано и опционы этому хороший пример.

В следующий раз расскажу о других способах продажи волатильности, и в контексте сравнения покажу преимущества и недостатки двухсторонней продажи волатильности.

П.С. Возможно и даже более того — однозначно точно — некоторые мысли этого поста взяты из общения с другими людьми. Пусть так. Я только рад, что вокруг меня есть люди, чьи идеи и мысли стали частью меня.

П.П.С. по моему американскому счёту всё без изменений: строю различные конструкции, набираюсь торгового опыта, изучаю товары, за прибылью не гонюсь – пусть лучше она бежит за мной)))

нам всегда нужна ваша ликвидность!