Юбилейный блог. Миллиард долларов каждому инве$тору.

Вчера отметил свое 35 летие и решил написать Юбилейный блог, который будет полезен многим инвесторам и трейдерам. Перед вами фотография замерзшего мыльного пузыря. Пузыри могут не только надуваться до бесконечности, но и жить больше обычного, замерзнуть намертво и радовать своих инвесторов.

«Всякий раз, когда я слышу, как люди пессимистично говорят об этой стране, я думаю, что они не в своем уме», — заявил Уоррен Баффет. Баффет отметил, что индекс Dow Jones Industrial Average составлял примерно 81 пунктов в сентябре 1917 года. Индекс вырос более чем в 275 раз за последующие 100 лет (в среднем прибавляя около 5,8% в год). «Играть вкороткую в Америке означало играть неудачно», — сказал Баффет. «Я предсказываю, это и впредь будет так», — добавил он, спрогнозировав, что через 100 лет индекс Dow поднимется до отметки 1 000 000 пунктов.

С учетом расчетов Баффета относительно Dow можно рассчитать следующее: даже если Berkshire будет расти только на 10% ежегодно в течение следующего столетия, тот, кому принадлежит одна акция компании сегодня, легко войдет к тому моменту в число долларовых миллиардеров. Бумага класса «А», которая сегодня стоит $281 290, подорожает до $3,98 млрд. Годовой доход в 20% (этот реальный доход Berkshire Hathaway) превратит акционеров в «триллионеров». Неудивительно, что он думает, что пессимисты сошли с ума.

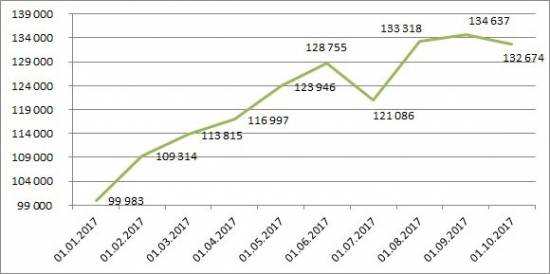

Получается, любой желающий может купить 1 акцию Berkshire Hathaway за 16 миллионов рублей и его внуки станут долларовыми миллиардерами, либо триллионерами. То есть зачем покупать внукам квартиру в Москве, если можно просто оставить им миллиарды. Но тем не менее, добавлю следующее. Нужен определенный рычаг для усиления этого эффекта сложных процентов. Для тех кто не готов жить 100 лет. К примеру, вот показатели моей работы на рынке США за 9 месяцев этого года без плеча и шортов.

+32,67%. Это опережает средние значения Уоррена Баффета в 20%. И в три раза опережает расчетные 10%. Причина достаточно проста. Компании, входящие в его холдинг стали слишком крупными и неповоротливыми. Сейчас он и сам это признает. Согласитесь, Баффету очень сложно покупать и продавать компании на миллиарды долларов. Быть может у него много классных идей в голове, но чтобы реализовать их попросту не хватит легкости и стремительности. При одном упоминании о предстоящих сделках холдинга, акции взлетают в цене на 30% и более %. Крупные сделки также нуждаются в предварительных договоренностях и проходят выше рынка. Ну а с Dow и вовсе все понятно — там напрочь отсутствует выборка. У вас таких проблем нет.

Кроме того, сильный рычаг дают вложения в кризис в акции России. К примеру вот портфель с выборкой 7 бумаг России в январе 2016 года. По каждой из 7-ми бумаг, которые были в первоначальном файле, выгружены все котировки, за каждый торговый день. По файлу смоделирован портфель на 100 тыс. руб, все бумаги в равных долях. Также без плечей и шортов на основе моих личных методов инвестирования. Но тут не только рост самих активов, также получены дивиденды порядка 30%, которые не включены в график. И более того, с января 2016 года снижался сам доллар США. То есть заработок в рублевых акциях приносил дополнительный доход в долларах США, а доллар США это общепринятая международная оценка дохода. О каких 10% в год мы, вообще, говорим...

Фондовая биржа всегда давала эти возможности. Эффект Баффета можно многократно усиливать рычагом. Баффет не инвестирует в Россию, это старый миллиардер, но вы можете одинаково эффективно инвестировать как в Американский так и в Российский рынок. И только представьте, что если даже 10% дают возможность стать долларовым миллиардером, то те кто обладает здравым умом и твердостью убеждений, должны пользоваться эффектом этих 10% и проводить активные инвестиции в фондовый рынок.

ВК https://vk.com/club_ramlcity

Желаю всем успешной торговли и профитных сделок!

2. За 100 лет доллар потерял в стоимости более 95%. Учтите инфляцию — и все будет далеко не столь уж радужно.