Рост рынка потребительского микрокредитования как один из признаков кризисных явлений в экономике России.

Эта статья является продолжением предыдущей, где я описал общее состояние Российской экономики на текущий момент времени. А именно лето — осень 2017 года.

В этой статье я продолжу анализ кризисных явлений в экономике России — а именно связь роста рынка потребительского микрокредитования, и падения реальных доходов населения. Потому что именно состояние дел в реальных доходах населения (то, что остается на руках у людей после обязательных платежей — таких, как расходов на коммунальные услуги и еду) по моему мнению, лучше всего отражает реальный уровень жизни большинства населения. А, следовательно, и реальное состояние дел в экономике страны.

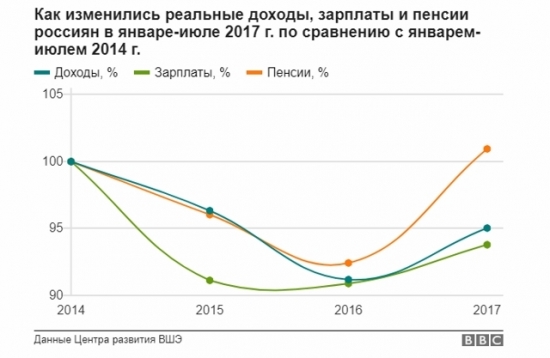

Для начала еще раз приведу этот график.

Из него четко видно, что реальные доходы населения с 2014 года по 2016 год уверенно падали. И только в текущем 2017 году начали понемногу расти.

Здесь следует упомянуть, что по данным Внешэкономбанка (далее по тексту ВЭБ) в апреле текущего года реальные доходы населения находились на уровне 2009 года. В тоже время в прошлом году падение составило 5,9 процента. Одновременно с этим в 2017 году правительство Российской Федерации ожидает роста реальных доходов населения России на один процент за год. Так же следует сказать, что Игорь Шувалов (первый вице-премьер) ожидает, что за 2017 год Российская экономика вырастит на один — два процента.

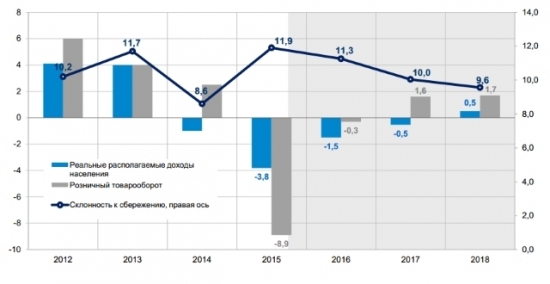

Еще в 2015 году ВЭБ в своем прогнозе под названием «Доходы и потребление населения — сценарий 1» написал «В 2015 г. происходит резкое сжатие потребительских расходов, значительно опережающее падение располагаемых доходов. Возобновление роста потребительской активности населения начнется не ранее 2017 г., поддерживаемое снижением склонности к сбережению». И привел этот график.

Теперь всем ясно, что этот прогноз отработался и сейчас мы действительно наблюдаем рост потребительской активности населения. Но за счет чего он происходит? Давайте разберемся.

Как известно плановая экономика характеризуется одним всем известным явлением — перманентным дефицитом потребительских товаров. Это связанно с тем, что ранее было очень сложно спрогнозировать какие товары, и в каких количествах выпускать с учетом изменяющихся потребностей населения. В настоящее время за счет внедрения компьютеризированных систем учета эта задача серьезно облегчилась, но по-прежнему относиться к высокой категории сложности.

Но и в рыночной экономике так же наблюдается серьезный дефицит. Только не дефицит потребительских товаров. А перманентный дефицит денег у потребителей на приобретение товаров и услуг по рыночным ценам, которые постоянно меняются.

Не вдаваясь в причины возникновения дефицита денег, скажу только что перманентный дефицит денег в рыночной экономике это такое же нормальное и столь же трудноустранимое явление, как и, дефицит потребительских товаров в плановой экономике. Причем в кризисные периоды дефицит денег среди большей части населения заметно возрастает. И чем более глубоким и затяжным оказывается кризис, тем сильнее падают реальные доходы населения. А, следовательно, так же усиливается и дефицит денег у основной массы населения страны.

С целью хоть как то компенсировать перманентный дефицит денег давно существует и активно развивается рынок потребительского микрокредитования. Самым известным и часто используемым способом взятия потребительских кредитов являются всем известные кредитные карточки.

Удобство работы с ними заключается в том, что взятие кредита не требует заключение кредитного договора с банком. Объективным недостатком такого способа является, как правило, сильно ограниченный, в размерах кредитный лимит. Таким образом, он в большинстве случаев не подходит для крупных покупок.

Другой популярный способ заключается во взятии кредита по договору с банком. Теоретически размер такого кредита не ограничен. На практике кредиты выше определенного уровня в большинстве случаев дают только под залог определенного имущества.

Что же делать, если деньги нужны срочно, а возможности взять кредит в банке нет? Вот тут и приходят на помощь, ломбарды и другие микрофинансовые учреждения.

Микрофинансовые организации (далее по тексту МФО) выполняют, по сути, ту же функцию что и банки. Дают краткосрочные кредиты и в большинстве случаев не требуют залога имущества. В большинстве случаев все, что надо для получения кредита в МФО это паспорт.

С одной стороны получить кредит только по паспарту это удобно, особенно для тех, кто не имеет возможности взять кредит в банке. С другой стороны у МФО, действительно высокие процентные ставки. До введения законодательных ограничений они были выше всех разумных пределов. Но с первого января 2017 года на МФО были наложены ограничения — теперь проценты по потребительским займам в МФО по договору потребительского МФО не могут превышать трехкратный размер суммы долга при условии, что кредит выдается на срок не более чем на год. Однако эти ограничения не касаются штрафов, пени, а так же платежей за услуги, если они были оказаны заемщику за отдельную плату.

Но даже с этими ограничениями процентные ставки в МФО гораздо выше, чем процентные ставки в банках по кредитным карточкам. Поэтому они выгоды, только если кредит берется на короткое время. Например, до зарплаты. Иначе проценты набегают таких размеров, что рассчитаться с ними заемщику может стать не простой задачей. В случае не выплаты кредита в оговоренные сроки его возврат требуют в судебном порядке.

Другим популярным способом получить потребительский микрозайм является обращение в ломбард.

Ломбард это, по сути, дело разновидность МФО. Но в отличие от других МФО они дают потребительские микрокредиты только под залог определенного имущества — как правило, это драгоценные металлы и чаще всего это золото. Его оценивают на сумму, которая несколько ниже его текущей рыночной стоимости, после чего на сумму оценки выдают краткосрочный кредит. В большинстве случаев кредитная ставка в ломбардах хоть и гораздо выше, чем по кредитным карточкам, но заметно ниже, чем в других МФО.

Таким образом, в большинстве случаев в Ломбард обращаться выгоднее, чем в другие МФО. Дополнительным удобством для заемщика является то, что в случае не возврата кредита вовремя не последует требования возврата в судебном порядке. Заемщик просто лишиться заложенного имущества, которое ломбард затем реализует на аукционе.

Давно замечено, что именно ломбарды являются одним из самых выгодных бизнесов во время кризисных периодов в экономике.

Сейчас, когда в России по многим показателям наблюдается кризис в связи, с чем число ломбардов и других МФО тоже растет уверенными темпами. Ведь чем глубже экономический кризис, тем больше дефицит денег у большей части населения страны. Как правило, в таких условиях в связи с ростом не возвратов банки ужесточают условия выдачи кредитов, и получить их становится значительно сложнее. И чтобы хоть как то компенсировать усилившийся дефицит денег начинается бурный рост рынка потребительского микрокредитования.

Так по некоторым данным сейчас услугами ломбардов уже пользуется 10% россиян. И рынок ломбардов продолжает активно развиваться по всей стране. Так объем займов выданный ломбардами Белгородской области вырос на 40% и превысил миллиард рублей. Так же по данным государственного реестра ломбардов число таких точек в Бурятии вросло за два года на 20%.

Так же аналитики отмечают, что в последние годы они расширяют перечень имущества, которое готовы взять в качестве залога. Среди них оказались шубы, мобильные телефоны, а еще телевизоры и дачный инвентарь.

Еще одним драйвером роста для ломбардов стал рост цены золота, как в долларах, так и в российских рублях в рублях с 2015 года. Если в долларах за этот период золото подорожало примерно на 30%, то в рублях в связи с девальвацией национальной российской валюты рост начался еще в 2014 году и составил примерно 70%.

Так же у ломбардов по сравнению с другими МФО примерно в 4-5 раз ниже у других МФО и в случае не возврата вовремя займа ломбард не только не имеет никаких претензий к заемщику, но и в связи с этим событием совершенно не портиться кредитная история. Потому что ломбард в отличие от других МФО не направляет данные о сумме сделки и имя заемщика в регулирующие организации.

Если же говорить о ситуации с общей закредитованностью населения России, то эксперты утверждают, что население стало меньше бояться брать кредиты, а, следовательно, общий объем закредитованности заметно вырос. Так по расчетам Национального бюро кредитных историй (далее по тексту НБКИ) с начала года средний размер потребительских кредитов вырос на 17,9%.

Одновременно с этим растет количество просроченных задолженностей. Так по данным Общероссийского народного фронта (ОНФ). За первый квартал 2017 года общий объем задолженности физических лиц в банках вырос на 0,6% с начала текущего года.

Так же по НБКИ эта цифра, если брать данные по кредитным картам составляет 25%. Так же по данным НБКИ более 50% новых кредитов идут на погашение предыдущих.

В то же время Российская академия народного хозяства и государственной службы (РАНХиГС) утверждает, что у 4% российских граждан взявших кредит в банке сумма доходов меньше ежемесячного платежа по долгу. Так же по данным РАНХиГС примерно 10% заемщиков отдают банку от 50% до 75% от своего дохода. Так же каждый четвертый заемщик выплачивает банку от 25% до 50% своего бюджета. И только треть заемщиков отдает менее 25% от своего дохода.

Как я уже сказал, сейчас мы действительно наблюдаем рост экономической активности населения. Это объясняется несколькими факторами.

Первый это то, что после двух лет падения реальных доходов населения в 2014-2016 годах. В 2016-ом и текущем году наблюдается рост этого показателя.

Второй фактор – с июля текущего года наблюдается второй выход из красной зоны графика роста темпа российской экономики. Это уже второй выход из красной зоны с 2008 года — за последние 10 лет.

Но, по моему мнению, основной драйвер роста экономической активности населения России является то, что ему надоело экономить и оно стало больше тратить. Исходя из перечисленных фактов, в этой статье, можно сделать вывод, что большую часть денег на потребление, население, берет не из роста своих реальных доходов, а за счет потребительских кредитов.

Из цифр видно, что население стало меньше бояться брать взаймы у банков, потому что объемы кредитования растут.

Этим же объясняется рост количества ломбардов и других МФО. Те, кто не может взять кредит в банке или по каким-то причинам не хочет этого делать, активно пользуются услугами этих финансовых учреждений.

Таким образом, дефицит денег никуда не делся. Он вообще никогда и никуда не девается в рыночной экономике. Но как я уже говорил, в кризисные периоды он заметно возрастает. А поскольку кризис никуда не делся, то и дефицит денег ощущается острее, чем до кризиса.

Как известно спрос рождает предложение, поэтому спрос на деньги для потребления товаров привел к росту рынка кредитования. В том числе и рынка потребительского микрокредитования. В южном федеральном округе, в котором я сейчас нахожусь, по моим наблюдением этот рынок развивается очень быстрыми темпами.

А высокий темп, роста рынка потребительского микрокредитования в сочетании с низким темпом роста реальных доходов населения России это один из признаков кризисных явлений в Российской экономике.

И именно за счет них сейчас рекордные продажи автомобилей и авиабилетов.