28 февраля 2012, 15:58

Комментарий по последним сделкам в портфеле БОЛЬШИЕ ДЕНЬГИ

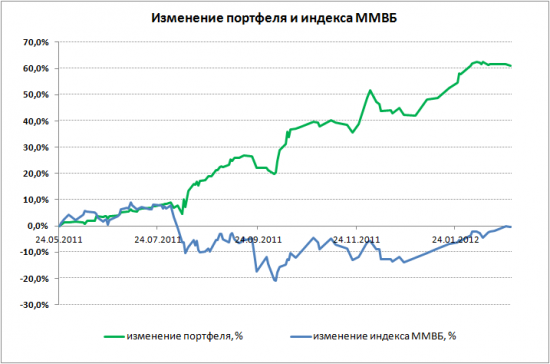

Ожидаемая многими февральская коррекция так и не состоялась. На сильном рынке она выродилась в плоскую консолидацию на уровне 1550 пунктов по ММВБ, после проторговки которой биржевой индекс мощно продолжил восхождение.

Дальнейшее развитие ситуации видится в бычьем ключе. Во-первых, 29 февраля рынки получат новую порцию свежих денег от ЕЦБ в виде 3-летних кредитов (программа LTRO-2). Во-вторых, в марте на рынок поступят пенсионные деньги. В-третьих, приближается время для преддивидендного ралли. В-четвертых, возможно, после выборов рынок начнет сокращать политический дисконт на российские акции.

Огромный спрос от нерезидентов на длинные, 10 и 15-летние, ОФЗ свидетельствует о возвращающемся интересе иностранных инвесторов к российским активам, а также о том, что они делают ставку на спокойное прохождение выборов и стабилизацию политической обстановки в России.

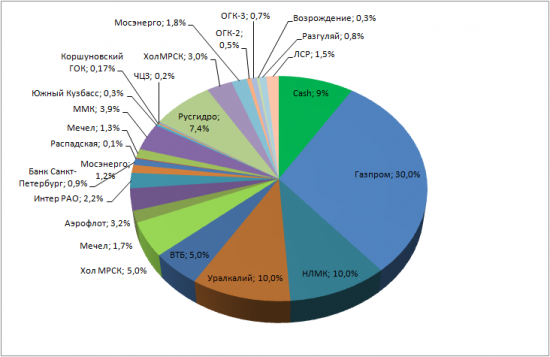

В портфель были приобретены:

Газпром (30% объема портфеля) — экспозиция на рост цен на нефть. Один из наиболее недооцененных активов на текущий момент в нефегазовом сегменте, и притом с относительно высокими дивидендами в этом году.

НЛМК (10% портфеля) — качественная компания, однако избегаемая инвесторами в виду пессимистичного отношения к металлургической отрасли в целом.

Уралкалий (10% портфеля) — позитивный взгляд на минеральные удобрения. Компания щедро делится с акционерами свободным денежным потоком.

ВТБ (5% портфеля) — экспозиция на банковский сектор. Дешевле Сбербанка. Имеются недостатки в виде невысокого уровня корпоративного управления, однако которые порой обращаются в достоинства, когда речь идет о помощи от государства.

Холдинг МРСК (5% портфеля) — сильно недооцененная компания, но подверженная высоким регуляторным рискам. Ставка на снижение административного давления на регулирование тарифов в отрасли после выборов.

Мечел (3% портфеля) — экспозиция на угольный сектор.

Доля кэша уменьшилась с 71% до 9%.

На 27.02.2012.

Портфель БОЛЬШИЕ ДЕНЬГИ

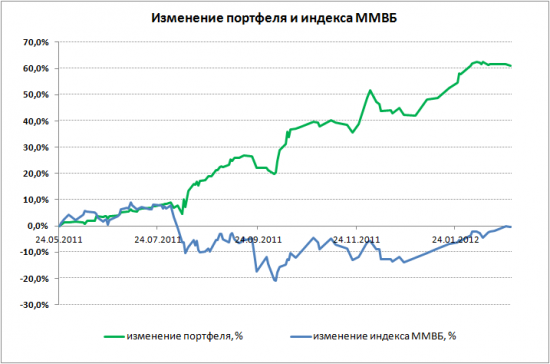

Дальнейшее развитие ситуации видится в бычьем ключе. Во-первых, 29 февраля рынки получат новую порцию свежих денег от ЕЦБ в виде 3-летних кредитов (программа LTRO-2). Во-вторых, в марте на рынок поступят пенсионные деньги. В-третьих, приближается время для преддивидендного ралли. В-четвертых, возможно, после выборов рынок начнет сокращать политический дисконт на российские акции.

Огромный спрос от нерезидентов на длинные, 10 и 15-летние, ОФЗ свидетельствует о возвращающемся интересе иностранных инвесторов к российским активам, а также о том, что они делают ставку на спокойное прохождение выборов и стабилизацию политической обстановки в России.

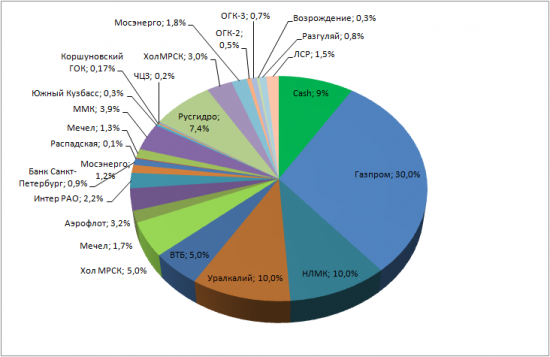

В портфель были приобретены:

Газпром (30% объема портфеля) — экспозиция на рост цен на нефть. Один из наиболее недооцененных активов на текущий момент в нефегазовом сегменте, и притом с относительно высокими дивидендами в этом году.

НЛМК (10% портфеля) — качественная компания, однако избегаемая инвесторами в виду пессимистичного отношения к металлургической отрасли в целом.

Уралкалий (10% портфеля) — позитивный взгляд на минеральные удобрения. Компания щедро делится с акционерами свободным денежным потоком.

ВТБ (5% портфеля) — экспозиция на банковский сектор. Дешевле Сбербанка. Имеются недостатки в виде невысокого уровня корпоративного управления, однако которые порой обращаются в достоинства, когда речь идет о помощи от государства.

Холдинг МРСК (5% портфеля) — сильно недооцененная компания, но подверженная высоким регуляторным рискам. Ставка на снижение административного давления на регулирование тарифов в отрасли после выборов.

Мечел (3% портфеля) — экспозиция на угольный сектор.

Доля кэша уменьшилась с 71% до 9%.

На 27.02.2012.

Портфель БОЛЬШИЕ ДЕНЬГИ

Читайте на SMART-LAB:

«Профи» из группы Займер окупил первый приобретенный портфель

Делимся новостями коллекторского агентства из группы Займер. КА «Профи» вышло на точку окупаемости по первому приобретенному портфелю. ⚡️ Для этого нашему агентству потребовалось всего 13 месяцев...

27.02.2026

Как получить доступ ко всему: реверс-инжиниринг 😎

У нас вышел научпоп-фильм о реверсерах, который можно бесплатно посмотреть в онлайн-кинотеатре PREMIER , в «Иви» и на Rutube 🫲 «Каких еще реверсерах?» — спросите вы. Тех самых, которые...

27.02.2026

Вы не считаете что за неделю до выборов опасно заниматься позицию в лонг? Я могу понять через неделю после выборов :)