Рынок ОФЗ вырос более, чем на 673 млрд рублей

Объем рынка российских облигаций федерального займа вырос за июль на 137,8 млрд рублей, а с начала года на все 673 млрд.

По состоянию на 01 августа суммарный объем выпущенных ОФЗ составил 6,3 трлн рублей. Больше половины или около 57,7% от общего долга приходится на облигации с постоянным купоном, 30% относятся к ОФЗ с переменным доходом, 13% к бумагам другого рода, и только 0,4% от всего рынка гособлигаций – это народные ОФЗ.

По сравнению с началом кризиса – декабрем 2014 г., рынок суверенных долговых бумаг России увеличился на 2,5 трлн рублей. Самый заметный прирост состоялся в том же декабре 2014 г., когда всего за месяц он стал больше на 1 трлн рублей. С тех пор объем выпущенных ОФЗ постепенно разрастался, однако популярными ОФЗ стали к концу 2016 г.

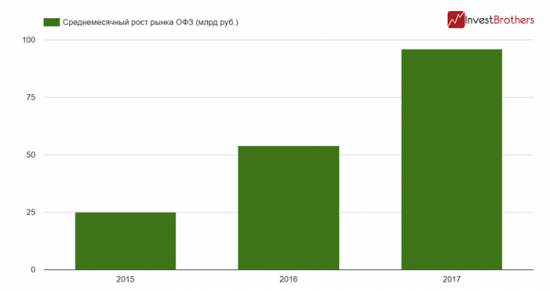

В 2015 г. в среднем за месяц рынок ОФЗ увеличивался по 25 млрд рублей, в 2016 г. по 54 млрд, а в 2017 г. уже около 100 млрд.

Резюме

Такая скорость прироста в 2017 г. обусловлена тремя успешными месяцами: январем, мартом и маем. А вот в последние несколько месяцев спрос стал немного скромнее. Вполне возможно, что август будет нейтральным для рынка в целом, так как в этом месяце правительству необходимо будет погасить бумаги на 45,5 млрд рублей. Кроме того, на выплату процентов будет направлено 115,7 млрд рублей. Таким образом, август может даже оказаться отрицательным с точки зрения денежного потока.

Чем выше уровень долга, тем больше необходимо занимать, чтобы перекрывать выплаты по обязательствам. Возможно ли это при текущем спросе, узнаем.

Ссылка на статью

Может быть интересно:

А как нам пишут либералы, обязательства США в национальной валюте, сколько хотят столько и напечатают.

Сможет ли правительство России столько напечатать. чтобы рассчитаться?

С другой стороны, есть куда запарковать российским предприятиям миллиарды в пересчете на доллары?

В трежеря? в европейские облигации?

А санкции?

Теперь можно парковать в уже достаточно емкий рынок в национальной валюте.