17 июля 2017, 16:05

Рынок калийных удобрений. К прочтению

С момента распада картеля «Белорусская калийная компания» в 2013 году, положившего конец сотрудничеству ПАО «Уралкалий» и ОАО «Беларуськалий», мировые цены на калийные удобрения (далее сырье), в частности углекислый калий (калийная соль), снизились в два раза на фоне избыточного предложения на рынке и ввода в эксплуатацию дополнительных производственных мощностей. Рост мирового спроса на данное сырье достаточно предсказуем на уровне 2-3% в год, это означает, что предложение остается главным индикатором рыночной цены. Потребность в калийных удобрениях в 2017 году прогнозируется на уровне 62-63 млн тонн, причем на крупнейшего импортера, Китай, приходится около 10-11 млн тонн.

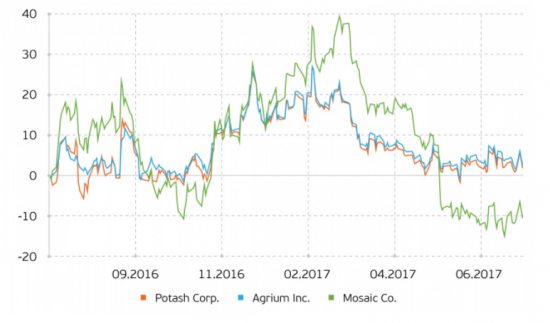

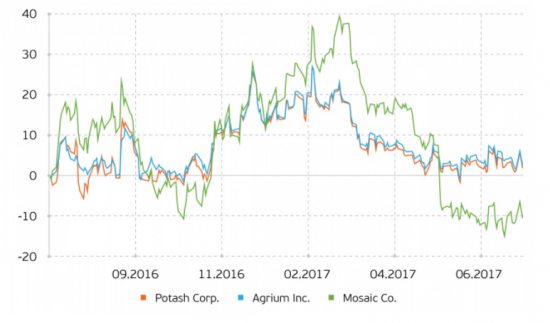

В прошлом году оценочные мультипликаторы североамериканских производителей калийных удобрений выросли, а акции трех крупнейших эмитентов продемонстрировали подъем в начале 2017 года, поскольку участники рынка ожидают долгожданный разворот цен на данное сырье. Однако эти надежды, по-видимому, ошибочны, учитывая, что предложение по-прежнему превышает спрос, а производители продолжают работать с максимальной производственной загрузкой. За исключением массового и непредвиденного снижения предложения, рынок калийных удобрений, в отсутствие драйверов роста, похоже, двигается в сторону циклического спада.

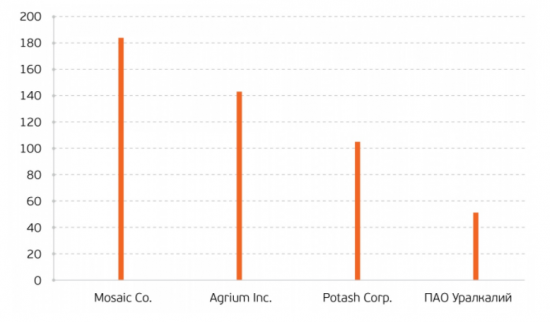

Динамика акций крупнейших североамериканских производителей калийных удобрений

Динамика акций крупнейших североамериканских производителей калийных удобрений

До 2013 года глобальный процесс ценообразования на калийную продукцию был довольно прост: трейдинговая фирма Canpotex Ltd., которая занимается экспортом калийных удобрений крупнейших североамериканских производителей Agrium Inc., Potash Corporation of Saskatchewan и The Mosaic Company, обычно первой заключала крупные контракты на поставку сырья в Китай. Это установило ценовой стандарт для всей Азии и остального мира. Однако Белорусская компания «Беларуськалий» узурпировала мировое лидерство 3 года назад, когда проявила готовность снизить цены в погоне за более высокой долей рынка. Так, с 2013 по 2017 год «Беларуськалий» подписывал крупные контракты на поставку с Китаем и Индией раньше, чем Canpotex, российский «Уралкалий» или кто-либо из прочих игроков. Тем самым белорусская компания значительно подорвала мировые цены в 2015 году, заключив контракт на поставку калийных удобрений в КНР по цене $315/тонн, когда рыночные цены составляли $330-$340/тонн, а в 2016 году и вовсе по ставке $219/тонн. В то же время аналогичные предложения «Беларуськалия» были приняты в Индии и других частях Азии, что продемонстрировало твердое намерение компании пожертвовать частью прибыли ради захвата мирового рынка. Североамериканские производители, некогда диктовавшие свои условия, оказались в ситуации, когда им пришлось принять новые цены, чтобы сохранить присутствие в быстрорастущем азиатском регионе.

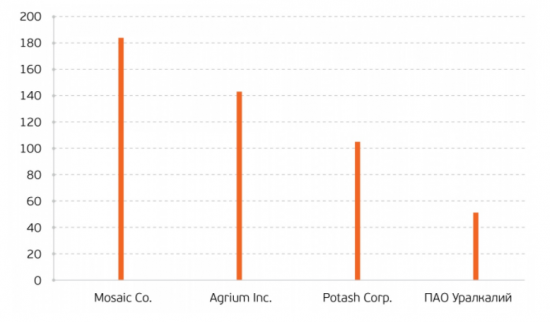

Высокие объемы производства не спасают американские компании от ожесточенной конкуренции, особенно когда их денежные издержки производства намного выше, чем у «Беларуськалия» и «Уралкалия», заставляя довольствоваться меньшими объемами заказов при еще более низких ценах и отсутствии перспектив изменения ситуации в ближайшем будущем.

Себестоимость производства калийной соли в 2016 году ($/тонн.)

Себестоимость производства калийной соли в 2016 году ($/тонн.)

Даже после значительных усилий по реструктуризации, направленных на снижение издержек, самый демпингующий североамериканский поставщик Potash Corp. по-прежнему несет гораздо большие расходы на производство, нежели «Уралкалий» и «Беларуськалий» (хотя в открытом доступе нет конкретных данных о расходах белорусской компании, вероятно, что они сопоставимы с показателями российского конкурента). Долгосрочные последствия этого несоответствия являются для заокеанских компаний ужасающими. Североамериканские игроки будут по-прежнему терять долю рынка во всем мире. На фоне того, что подавляющее большинство калийных удобрений, производимых в Канаде и Соединенных Штатах, продается за рубежом (у Potash Corp. около 70% доходов поступает от экспорта), можно предположить, что их лучшие дни позади.

В то же время риск перенасыщения рынка преследует всех калийных производителей и экспортеров. Немецкий химический концерн K+S AG в июне 2017 года начал наращивать производство на своем руднике Бетьюн, которое, как ожидается, вырастет до 2 млн тонн в год уже в декабре. В другой части мира Туркменистан недавно построил крупный калийный завод, способный экспортировать 1,2 млн тонн калия в год в Индию и Китай (с максимальной производственной мощностью 1,4 млн тонн). Более того, страна уже объявила о планах расширения строительства калийных горных и производственных объектов с помощью своих белорусских коллег, поэтому в среднесрочной перспективе ожидать восстановления высоких мировых цен ошибочно. Аргументы в пользу последнего приводятся в годовых отчетах североамериканских производителей, которые прогнозируют снижение запасов сырья в Китае и Индии и сообщают о прогрессе в переговорах с китайскими импортерами по поводу повышения цен на отдельные категории продукции.

продолжение читайте по ссылке https://qbfin.ru/analytics/

В прошлом году оценочные мультипликаторы североамериканских производителей калийных удобрений выросли, а акции трех крупнейших эмитентов продемонстрировали подъем в начале 2017 года, поскольку участники рынка ожидают долгожданный разворот цен на данное сырье. Однако эти надежды, по-видимому, ошибочны, учитывая, что предложение по-прежнему превышает спрос, а производители продолжают работать с максимальной производственной загрузкой. За исключением массового и непредвиденного снижения предложения, рынок калийных удобрений, в отсутствие драйверов роста, похоже, двигается в сторону циклического спада.

Динамика акций крупнейших североамериканских производителей калийных удобрений

Динамика акций крупнейших североамериканских производителей калийных удобренийДо 2013 года глобальный процесс ценообразования на калийную продукцию был довольно прост: трейдинговая фирма Canpotex Ltd., которая занимается экспортом калийных удобрений крупнейших североамериканских производителей Agrium Inc., Potash Corporation of Saskatchewan и The Mosaic Company, обычно первой заключала крупные контракты на поставку сырья в Китай. Это установило ценовой стандарт для всей Азии и остального мира. Однако Белорусская компания «Беларуськалий» узурпировала мировое лидерство 3 года назад, когда проявила готовность снизить цены в погоне за более высокой долей рынка. Так, с 2013 по 2017 год «Беларуськалий» подписывал крупные контракты на поставку с Китаем и Индией раньше, чем Canpotex, российский «Уралкалий» или кто-либо из прочих игроков. Тем самым белорусская компания значительно подорвала мировые цены в 2015 году, заключив контракт на поставку калийных удобрений в КНР по цене $315/тонн, когда рыночные цены составляли $330-$340/тонн, а в 2016 году и вовсе по ставке $219/тонн. В то же время аналогичные предложения «Беларуськалия» были приняты в Индии и других частях Азии, что продемонстрировало твердое намерение компании пожертвовать частью прибыли ради захвата мирового рынка. Североамериканские производители, некогда диктовавшие свои условия, оказались в ситуации, когда им пришлось принять новые цены, чтобы сохранить присутствие в быстрорастущем азиатском регионе.

Высокие объемы производства не спасают американские компании от ожесточенной конкуренции, особенно когда их денежные издержки производства намного выше, чем у «Беларуськалия» и «Уралкалия», заставляя довольствоваться меньшими объемами заказов при еще более низких ценах и отсутствии перспектив изменения ситуации в ближайшем будущем.

Себестоимость производства калийной соли в 2016 году ($/тонн.)

Себестоимость производства калийной соли в 2016 году ($/тонн.)Даже после значительных усилий по реструктуризации, направленных на снижение издержек, самый демпингующий североамериканский поставщик Potash Corp. по-прежнему несет гораздо большие расходы на производство, нежели «Уралкалий» и «Беларуськалий» (хотя в открытом доступе нет конкретных данных о расходах белорусской компании, вероятно, что они сопоставимы с показателями российского конкурента). Долгосрочные последствия этого несоответствия являются для заокеанских компаний ужасающими. Североамериканские игроки будут по-прежнему терять долю рынка во всем мире. На фоне того, что подавляющее большинство калийных удобрений, производимых в Канаде и Соединенных Штатах, продается за рубежом (у Potash Corp. около 70% доходов поступает от экспорта), можно предположить, что их лучшие дни позади.

В то же время риск перенасыщения рынка преследует всех калийных производителей и экспортеров. Немецкий химический концерн K+S AG в июне 2017 года начал наращивать производство на своем руднике Бетьюн, которое, как ожидается, вырастет до 2 млн тонн в год уже в декабре. В другой части мира Туркменистан недавно построил крупный калийный завод, способный экспортировать 1,2 млн тонн калия в год в Индию и Китай (с максимальной производственной мощностью 1,4 млн тонн). Более того, страна уже объявила о планах расширения строительства калийных горных и производственных объектов с помощью своих белорусских коллег, поэтому в среднесрочной перспективе ожидать восстановления высоких мировых цен ошибочно. Аргументы в пользу последнего приводятся в годовых отчетах североамериканских производителей, которые прогнозируют снижение запасов сырья в Китае и Индии и сообщают о прогрессе в переговорах с китайскими импортерами по поводу повышения цен на отдельные категории продукции.

продолжение читайте по ссылке https://qbfin.ru/analytics/

2 Комментария

Tomorrow's Harvest17 июля 2017, 16:42+ интересно+1

Tomorrow's Harvest17 июля 2017, 16:42+ интересно+1 Григорий17 июля 2017, 17:33маловато фактов, много мнения.0

Григорий17 июля 2017, 17:33маловато фактов, много мнения.0