10 июля 2017, 11:33

Сбербанк - видим потенциал роста котировок примерно на 30%

Результаты за июнь по РСБУ: стабильно высокая рентабельность

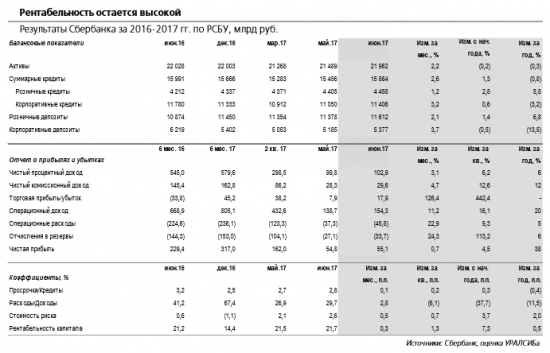

Маржа осталась на максимумах этого года. В пятницу Сбербанк опубликовал финансовые результаты за июнь по РСБУ. Чистая прибыль почти не изменилась (плюс 1% месяц к месяцу), а ROAE остался на уровне, близком к 22%. ЧПМ, по нашим расчетам, составила 6,8%, как и в мае, максимум для текущего года. Чистый комиссионный доход прибавил 5% за месяц, рост год к году составил 12% против 13% за 5 мес. 2017 г. Менеджмент взял свой годовой прогноз в 16-19% на пересмотр по итогам 1 кв., и, скорее всего, он будет понижен после публикации отчетности за 2 кв. по МСФО. Рост расходов по итогам 1 п/г замедлился до 5% год к году с 8% за 5 мес. 2017 г., относительно июня прошлого года расходы также выросли на 5%. Стоимость риска увеличилась до 2,6% с 2,1% в мае как из-за ослабления рубля (впрочем, дополнительные отчисления в резервы были компенсированы высокими доходами от валютной переоценки), так и досоздания резервов до 100% по хорватскому ритейлеру. За квартал стоимость риска достигла 2,7% максимума с 1 кв. 2016 г. (это был последний квартал, в котором рубль ослаб).

Активный месяц для корпоративных кредитов. Корпоративные кредиты в номинальном выражении выросли за месяц на 3,2%, а за вычетом переоценки на 1,6%. За отчетный период банк выдал примерно 1,1 трлн руб. корпоративных кредитов, что является максимальным месячным объемом без учета сезонных всплесков конца года. В рознице выдача новых кредитов была наибольшей с начала года, и портфель увеличился на 1,2% за месяц и почти на 6% за год. Это довольно сильная динамика на фоне годового прогноза менеджмента (предполагает опережение рынка, который может, по прогнозам Сбербанка, вырасти на 5-7%). В корпоративном же сегменте, напротив, ожидаемый рост на 5-7% год к году может оказаться оптимистическим исходя из итогов 1 п/г, когда портфель в номинальном выражении сократился на 3,2%.

Маржа осталась на максимумах этого года. В пятницу Сбербанк опубликовал финансовые результаты за июнь по РСБУ. Чистая прибыль почти не изменилась (плюс 1% месяц к месяцу), а ROAE остался на уровне, близком к 22%. ЧПМ, по нашим расчетам, составила 6,8%, как и в мае, максимум для текущего года. Чистый комиссионный доход прибавил 5% за месяц, рост год к году составил 12% против 13% за 5 мес. 2017 г. Менеджмент взял свой годовой прогноз в 16-19% на пересмотр по итогам 1 кв., и, скорее всего, он будет понижен после публикации отчетности за 2 кв. по МСФО. Рост расходов по итогам 1 п/г замедлился до 5% год к году с 8% за 5 мес. 2017 г., относительно июня прошлого года расходы также выросли на 5%. Стоимость риска увеличилась до 2,6% с 2,1% в мае как из-за ослабления рубля (впрочем, дополнительные отчисления в резервы были компенсированы высокими доходами от валютной переоценки), так и досоздания резервов до 100% по хорватскому ритейлеру. За квартал стоимость риска достигла 2,7% максимума с 1 кв. 2016 г. (это был последний квартал, в котором рубль ослаб).

Активный месяц для корпоративных кредитов. Корпоративные кредиты в номинальном выражении выросли за месяц на 3,2%, а за вычетом переоценки на 1,6%. За отчетный период банк выдал примерно 1,1 трлн руб. корпоративных кредитов, что является максимальным месячным объемом без учета сезонных всплесков конца года. В рознице выдача новых кредитов была наибольшей с начала года, и портфель увеличился на 1,2% за месяц и почти на 6% за год. Это довольно сильная динамика на фоне годового прогноза менеджмента (предполагает опережение рынка, который может, по прогнозам Сбербанка, вырасти на 5-7%). В корпоративном же сегменте, напротив, ожидаемый рост на 5-7% год к году может оказаться оптимистическим исходя из итогов 1 п/г, когда портфель в номинальном выражении сократился на 3,2%.

Видим потенциал роста котировок примерно на 30%. За 6 мес. банк заработал 317 млрд руб. чистой прибыли и показал рентабельность капитала в 21,5%, что пока предполагает риск превышения нашего годового прогноза ROAE (19%). В частности, банк показывает более сильную маржу, чем мы предполагали. Котировки акций восстанавливались последние недели после падения почти на 20% вслед за нефтяными ценами, однако мы все еще видим потенциал роста примерно на 30% до нашей целевой цены.Уралсиб

1 Комментарий

VpnS10 июля 2017, 12:04банк хороший, но будет ниже0

VpnS10 июля 2017, 12:04банк хороший, но будет ниже0

Читайте на SMART-LAB:

AUD/USD: Флэт как пружина — покупатели защищают плацдарм для мартовского рывка

Австралийский доллар застрял в торговом коридоре. Нижняя граница в районе 0.6900–0.6940 сейчас выступает в роли фундамента, который покупатели пробуют на прочность. Несмотря на геополитическое...

05.03.2026

ПКО СЗА по номиналу - опять только на первичке (BB–|ru|, 200 млн р.,YTM 28,71%)

📍 ПКО СЗА БО-06 (для квал. инвесторов, BB–|ru| , 200 млн руб., ставки купона 25,25%, YTM 28,39% , дюрация 2,14 года) - по номиналу — опять только на первичке. Подробности участия в...

05.03.2026

«Ренессанс страхование» запускает программу франшизных офисов

«Ренессанс страхование» объявила о запуске программы по открытию франшизных офисов. Партнеры компании смогут открывать точки продаж под брендом страховщика в двух форматах. Первый вариант...

05.03.2026

Нефтяной срез: выпуск №8. Перекрытие Ормузского пролива + рост цен на нефть против слабых отчетов за 4-й квартал 2025 и 1-й квартал 2026? Ищем лучших в все еще слабом секторе

Продолжаю выпускать рубрику — Нефтяной срез. Цель: отслеживать важные бенчмарки в нефтяной отрасли, чтобы понимать куда дует ветер. Прошлый пост: smart-lab.ru/mobile/topic/1229385/

Почему...

05.03.2026