Рубль все менее интересен на Западе

Западные фонды вот уже целый месяц сокращают свои позиции по рублю, правда скорость сворачивания ставок существенно замедлилась.

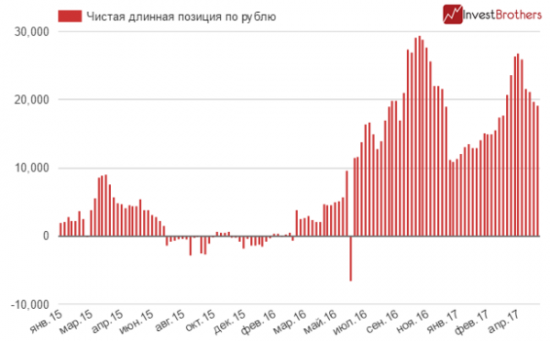

По состоянию на 30 мая в портфелях хедж-фондов находилось 21,4 тыс. длинных и 2,3 тыс. коротких контрактов по рублю. За неделю их объем снизился на 683 и 20 контрактов соответственно. Таким образом, к середине прошлой неделе объем чистой длинной позиции опустился до 19,1 тыс. контрактов или до 47,9 млрд рублей, что на 19 млрд рублей меньше, чем это было в конце апреля 2017 г.

Крупнейшие четыре участники Чикагской товарной биржи, в свою очередь, предпочитают делать ставки на падение рубля. Разница между их “шортами” и “лонгами” составила 7,3 процентных пункта.

Активность западных спекулянтов заметно сократилась, снизившись практически вполовину с конца апреля. Дважды с октября прошлого года хедж-фонды пытались сыграть на укреплении рубля. Если в конце 2016 г. им это удалось, то в этот раз нет. Российская валюта в последнее время довольно-таки слабо реагировала на изменения на сырьевом рынке.

Резюме от Investbrothers

Взлет объема ставок к концу апреля 2017 г. вызывал достаточно много скептицизма, так как рубль с минимумов 2016 г. укрепился почти на 35%. В то же самое время резкий апрельский рост длинных позиций по российской валюте не привел к каким-либо значимым движениям на рынке, а это может сигнализировать о том, что рубль нащупал равновесное значение к текущему моменту, а эта активность была попыткой запрыгнуть на ступень уходящего поезда.