23 марта 2017, 13:17

Банк Санкт-Петербург - текущий прогноз по рентабельности капитала равен около 9% против 8% в 2016 г.

Результаты за 4 кв. 2016 г. по МСФО: основные показатели в рамках ожиданий

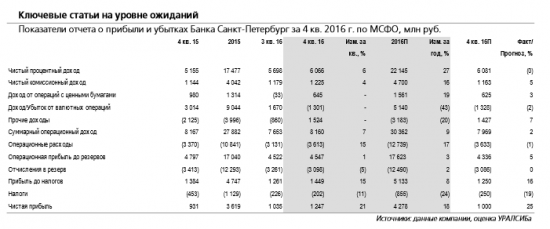

Фондирование продолжило дешеветь. Банк Санкт-Петербург опубликовал отчетность за 4 кв. 2016 г. по МСФО. Чистая прибыль превысила консенсус-прогноз на 13%, а нашу оценку – на 25% в первую очередь за счет прочих доходов и низкой эффективной налоговой ставки. ЧПД практически совпал с ожиданиями, а маржа продолжила восходящий тренд, прибавив за квартал 20 б.п. После пика в 3 кв. доходность процентных активов начала снижаться (из-за уменьшения вклада торговой составляющей), но стоимость фондирования снизилась чуть больше – на 40 б.п., особенно сильно для банка подешевели корпоративные депозиты (минус 60 б.п. квартал к кварталу). По словам менеджмента, такое снижение вряд ли повторится, поскольку эти депозиты короткие и уже в основном переоценены до текущего рыночного уровня. Базовая банковская маржа осталась близка к историческим максимумам, составив 6,2%. На текущий год руководство планирует ЧПМ на уровне выше 4% (против 4,5% в 4 кв.), во 2 п/г давление на маржу, скорее всего, усилится.

Кредитный портфель в небольшом минусе по итогам года. Расходы и отчисления в резервы практически совпали с нашими и рыночными ожиданиями. Так, расходы банка в 2016 г. выросли на 17% (руководство прогнозировало 15– 16%). В марте-апреле АСВ должно решить, начислять ли банку штраф за неисполнение ковенанта по росту расходов в рамках программы докапитализации через ОФЗ. Штраф может достигнут 290 млн руб., половину этой суммы банк уже зарезервировал. Стоимость риска, как мы и рассчитывали, составила 3,5% за квартал и 3,4% за год, близко к верхней границе прогнозного диапазона менеджмента. Корпоративный кредитный портфель уменьшился на 1,3% квартал к кварталу (мы ожидали его роста), а розничный прибавил 2,3% (против нашего прогноза в 3%). За год, таким образом, валовый портфель сократился на 4%, тогда как руководство считало, что по итогам 2016 г. динамика будет нулевой. За вычетом переоценки сокращение составило примерно 0,7%. Доля однодневной просрочки снизилась на 120 б.п. относительно предыдущего квартала – в первую очередь благодаря списаниям (они достигли примерно 1,5% от валового портфеля.

Фондирование продолжило дешеветь. Банк Санкт-Петербург опубликовал отчетность за 4 кв. 2016 г. по МСФО. Чистая прибыль превысила консенсус-прогноз на 13%, а нашу оценку – на 25% в первую очередь за счет прочих доходов и низкой эффективной налоговой ставки. ЧПД практически совпал с ожиданиями, а маржа продолжила восходящий тренд, прибавив за квартал 20 б.п. После пика в 3 кв. доходность процентных активов начала снижаться (из-за уменьшения вклада торговой составляющей), но стоимость фондирования снизилась чуть больше – на 40 б.п., особенно сильно для банка подешевели корпоративные депозиты (минус 60 б.п. квартал к кварталу). По словам менеджмента, такое снижение вряд ли повторится, поскольку эти депозиты короткие и уже в основном переоценены до текущего рыночного уровня. Базовая банковская маржа осталась близка к историческим максимумам, составив 6,2%. На текущий год руководство планирует ЧПМ на уровне выше 4% (против 4,5% в 4 кв.), во 2 п/г давление на маржу, скорее всего, усилится.

Кредитный портфель в небольшом минусе по итогам года. Расходы и отчисления в резервы практически совпали с нашими и рыночными ожиданиями. Так, расходы банка в 2016 г. выросли на 17% (руководство прогнозировало 15– 16%). В марте-апреле АСВ должно решить, начислять ли банку штраф за неисполнение ковенанта по росту расходов в рамках программы докапитализации через ОФЗ. Штраф может достигнут 290 млн руб., половину этой суммы банк уже зарезервировал. Стоимость риска, как мы и рассчитывали, составила 3,5% за квартал и 3,4% за год, близко к верхней границе прогнозного диапазона менеджмента. Корпоративный кредитный портфель уменьшился на 1,3% квартал к кварталу (мы ожидали его роста), а розничный прибавил 2,3% (против нашего прогноза в 3%). За год, таким образом, валовый портфель сократился на 4%, тогда как руководство считало, что по итогам 2016 г. динамика будет нулевой. За вычетом переоценки сокращение составило примерно 0,7%. Доля однодневной просрочки снизилась на 120 б.п. относительно предыдущего квартала – в первую очередь благодаря списаниям (они достигли примерно 1,5% от валового портфеля.

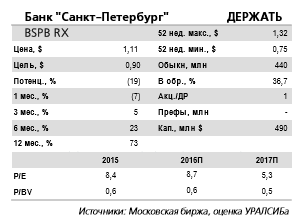

ROAE может немного увеличиться в этом году. Руководство представило прогнозы на текущий год. Кредитование должно увеличиться на 5%, при этом розница может показать темпы роста ближе к двузначным. Ипотека останется основным фактором роста, но в необеспеченных потребкредитах также возможно оживление. Стоимость риска опустится ниже 3%, и снижение, скорее всего, будет постепенным. Расходы за год вырастут на 5%, а соотношение Расходы/Доходы уменьшится до 41% с 42% в 2016 г. ROAE может составить 10%. Наш текущий прогноз по рентабельности капитала равен около 9% против 8% в 2016 г. Мы сохраняем рекомендацию ДЕРЖАТЬ акции БСПб.Уралсиб

0 Комментариев

Читайте на SMART-LAB:

Нефть взлетела, но рубль не реагирует

Эскалация конфликта на Ближнем Востоке привела к росту нефтяных котировок на 8% после открытия торгов в понедельник. В лидеры Индекса МосБиржи вышли акции нефтяников, прибавившие более 4%. И...

18:21

Индикатор VWMA (Volume Weighted Moving Average): формула расчёта, сигналы и бесплатный робот в OsEngine. Видео.

В этом выпуске разбираем индикатор VWMA (Volume Weighted Moving Average) — чем он отличается от обычной скользящей средней, как рассчитывается с учётом объёма и какие торговые сигналы даёт....

18:07